クレジットカード

クレジットカードの残高不足の対処法は?引き落としされないとどうなる?

クレジットカードの引き落としの際に、残高不足で支払いを延滞すると遅延損害金*などのペナルティが発生する可能性があります。また引き落としのタイミングは、月中や月末などカード会社によって異なります。

引き落としのタイミングで残高不足でも速やかに対応すれば問題ありません。この記事では、クレジットカードの引き落としができなかった場合のリスクや、口座残高が不足しそうな時の対処法について解説します。

クレジットカードの引き落としについて

- 1回の支払い遅延でクレジットカードの利用が停止されることはほとんどない

- 3ヶ月以上支払い遅れが1回でもあると、CICなどの個人信用情報機関に登録される

- 「分割払い」や「リボ払い」一度に引き落とされる額が小さくなるので、残高不足をさけられる可能性がある

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

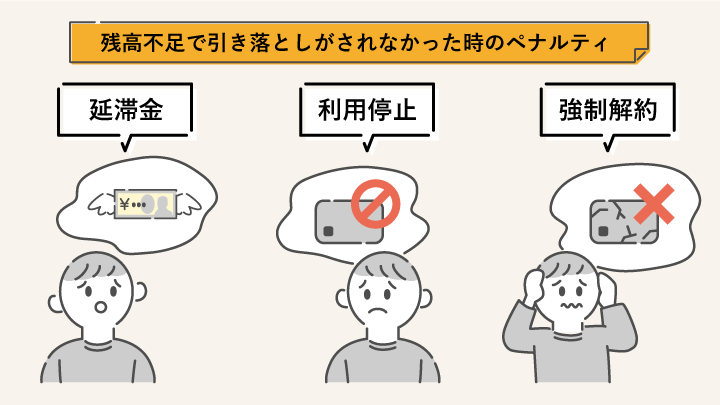

残高不足でクレジットカードの引き落としがされないとどうなる?ペナルティは?

クレジットカードを利用している人の中には、「引き落とし日のことをあまり気にしていない」「引き落とし日までに口座に入金するのをつい忘れそうになる」といった人もいるかもしれません。

うっかり入金を忘れて、残高不足のまま引き落とし日が来てしまった場合、いったいどんなリスクやペナルティがあるのでしょうか。

延滞金が発生する

残高不足で引き落としができず支払いを延滞してしまった場合、「遅延損害金」と呼ばれる延滞金が発生します。

遅延損害金が支払い期日後いつから発生するのか、どのぐらいの追加金額が請求されるのかは、カード会社によって異なりますが、一般に遅延損害金は次のような計算式で計算されます。

損害遅延金=カード利用代金×遅延損害金実質年率÷365(日)×支払い期日後経過日数

※延滞金の年率は消費者契約法で*最大14.6%と定められています。

例えば、年率が最大の14.6%で、10万円の支払いを10日遅延した場合、「10万円×0.146÷365日×10日=400円となります。

当然、本来引き落されるべき金額が大きいほど、延滞した日数が長いほど、遅延損害金の額は大きくなるので、注意するようにしましょう。

クレジットカードの利用停止や限度額が制限される

1回の支払い遅延でクレジットカードの利用が停止されることは、ほとんどありません。しかし、2回目の引き落とし日でも支払いがなかったり、カード会社からの催促によるコンビニ払いの期日までに入金が確認できなかったりした場合は、カードの利用停止になることが多いです。

また、1回の支払い遅延で利用停止にはならなくても、利用限度額が制限される可能性はあります。

一番重いペナルティは強制解約になること

引き落としができず、支払いが遅延したまま放置し、最終的に支払いを行わなかった場合は、クレジットカードが使えなくなり、強制解約されることもあり得ます。

しかし、きちんと支払う意思があり、リスケジュールしながらでも返済していくのであれば、強制解約までには至らないケースもあります。

ただ、支払いが頻繁に遅延する場合はクレジットカードの更新が停止されることもあります。

クレジットカードの引き落としが何回遅れると信用情報に傷がつく?

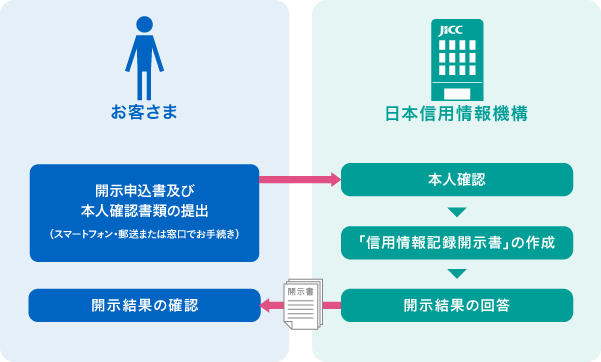

信用情報とは、クレジットカードや各種ローンなどについて、過去にどのような取引があったか、どのような契約や申し込みが行われたかを記録した個人情報の一種です。

信用情報は、次の3つの信用情報機関と呼ばれる組織で記録され、クレジットカード会社や銀行、消費者金融などが利用者の審査を行う際に参照します。

クレジットカードの支払いやローンの返済などを怠り、遅延してしまうと、その情報が記録されて別の審査の際に不利になってしまいます。この状態を「信用情報に傷がつく」といいます。

クレジットカードの引き落としについては、「3ヶ月以上の支払いの遅れ」が1回でもあると、その情報が個人信用情報機関に登録されます。

信用情報は、例えばJICCの場合だと5年間登録されるため、その期間は「信用情報に傷がついている」ことになります。この間に新たにクレジットカードをつくったり、ローンを組んだりしようとしても、審査に通るのが難しくなる可能性が高いといえるでしょう。

なお、JICCをはじめ、各信用情報機関では、登録されている情報の開示を受け付けています。主にインターネット、郵送、窓口の3つの方法で開示請求手続きを行うことで、自分の信用情報に傷がついていないかどうかを確認することができます。

引用元:株式会社日本信用情報機構(JICC)公式サイト「信用情報の確認」

詳しい手続き方法については、各信用情報機関のホームページなどで確認するようにしましょう。

クレジットカードの引き落とし日に残高が足りない・口座への入金が間に合わない時の対処法

引き落とし日に口座の残高が足りず、クレジットカードの支払いができないと、先述のようなペナルティや不都合が発生することがあります。支払いが2回、3回とできずに遅延が続くと、クレジットカードの利用自体ができなくなることや、信用情報に傷がつくこともあります。

ここからは、次のような緊急度の段階別に、「支払いができなさそう」あるいは「できなかった」場合の対処法についてまとめていきます。

- 支払いが間に合わなかった人

- 支払いが明日の人

- 支払いまで1週間程度の期間がある人

最もやってはいけないのは支払いを拒否して逃げること

まず、緊急の度合いに関わらず重要なことは、仮に引き落とし日に残高が足りないという場合でも支払いをしないまま放置しないことです。絶対に逃げてはいけません。

これは督促状を無視したり、カード会社からの電話に出なかったりといった行為を含みます。悪質な場合は、カード会社から訴えられたり、住居などを差し押さえられたりするリスクがあります。

当然、信用情報にも大きく傷がつき、新しくクレジットカードを作ったり、住宅ローンをはじめとする各種ローンを借りられなくなったりする可能性が高くなります。支払いが難しい場合は、必ずクレジットカード会社に連絡しましょう。

クレジットカードの支払いと請求額が確定する仕組みを解説

これも緊急度に関係なく押さえておくべきことですが、クレジットカードの締め日・確定日・支払日をそれぞれ理解することも基本的な対策として重要です。これらは、クレジットカードの引き落としに密接に関わってくる大事な日付けです。

- 締め日:月に1回クレジットカード利用額の合計を集計する日

- 確定日:加盟店(クレジットカードを使ったお店)からカード会社への請求が確定する日

- 支払日:締め日で集計された金額が口座からカード会社に引き落とされる日

このうち確定日は、加盟店とクレジットカード会社の間での処理に関するものなので、直接利用者に関係する日付けではありません。

一方、「いくら引き落されるのか」と「いつ引き落されるのか」が決まる締め日と支払日については、しっかり把握しておくことが大切です。締め日と支払日の関係を、カードの利用イメージでまとめると次の図のようになります。

締め日と支払日を理解することで、「口座の残高が足りるかどうか」「いつまでに入金しておけばいいか」がわかり、引き落としが確実にできるような対応を取ることができるようになります。

クレジットカードの引き落としが間に合わなかったらクレジットカード会社に連絡を

クレジットカードの引き落としに関して、最も緊急度・深刻度が大きいのは「既に支払日が過ぎてしまった」というケースです。また「支払日が今日なのに残高が足りていない」という場合も、引き落としができない可能性が高いでしょう。

このように支払いが実行できないことがわかったら、まず速やかにクレジットカード会社に連絡することが重要です。

連絡先は、クレジットカードの裏面やカード会社のホームページなどで確認できます。なるべく信用を落とさないためにも、利用者側から電話をするべきでしょう。また電話することで、支払い方法の変更などリカバリーとして打てる対策を相談することも可能です。

クレジットカードの引き落としが明日ならすぐに準備を

「支払日が明日」という場合はまだ対策が可能です。口座の残高が不足しているとわかったら、支払日の前日までに入金を済ませましょう。

支払日当日の入金でもいいと思う人もいるかもしれませんが、金融機関によっては引き落とし手続きが口座への入金より先に行われる場合もあります。そうすると支払日当日に入金しても「残高不足による支払い遅延」という扱いになる可能性があります。

なお、口座から引き落としされる時間は金融機関によっても異なります。また1回で全額が引き落とされる場合もあれば、同じ日の中で複数回に分けて引き落とすこともあります。したがって、「何時までに入金をすれば引き落としに間に合う」ということを明言することはできません。

クレジットカードの引き落としまで1週間程度あるならいくつかの対策が可能

「次の支払日にもしかしたら残額不足になるかもしれない」というように、比較的引き落としまでに時間的余裕がある場合には、解決方法がいくつか考えられます。

支払い方法を変更する

クレジットカードには「一括」「分割」「リボ」という支払い方法があり、これを変更することで残高不足をクリアできる可能性があります。

- 一括払い:締め日で集計した利用額を支払日に全額一括で支払う方法

- 分割払い:利用額を3回以上の回数に分け、毎月支払っていく方法

- リボ払い:利用額に関わらず、あらかじめ設定した一定の金額を毎月支払う方法

支払い方法を一括に設定していて引き落としが難しくなった場合、分割払いやリボ払いに変更することで支払日に引き落される金額を小さくすることができ、残高不足の危機を解消できる可能性があります。

いったん一括払いに設定してカードを利用しても、後から分割やリボ払いに変更することもできます。ただし、基本的に支払日直前の変更はできないので、支払日から1週間前までを目安に変更しておくとよいでしょう。

また、分割払いとリボ払いでは利用額以外に手数料がかかるので、注意が必要です。

お金を用意する方法を考える

支払日まで1週間程度あれば、その間に自分でお金を用立てることもできるでしょう。例えば、以下のような方法が考えられます。

- 買取サービスやオークションなどを使って、私物を売る

- 日払いのアルバイトを探す

- クレジットカードのキャッシングでお金を引き出す

- 銀行や消費者金融のカードローンでお金を借りる

- 家族や友人からお金を借りる

このうち、キャッシングやカードローン、人に借りるなどは、必ず「返済」がついてきます。借りるということは、当然「返す義務が生じる」というリスクもあるので、これらは最終手段という位置づけで理解しておくのがよいでしょう。

クレジットカードの引き落とし日に残高不足にならないために普段からできる対策と使い方

ここまでは残高不足になってしまった時、なりそうな時の対処方法を紹介しましたが、もちろん一番大切なのはそもそも残高不足にならないようにしておくことです。前もってできる準備について解説します。

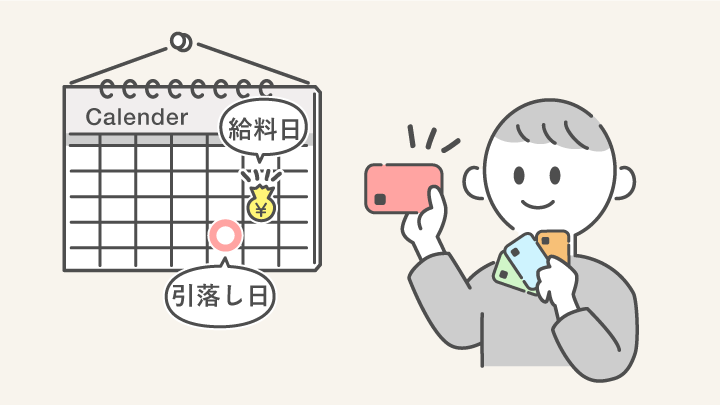

締め日や支払日からカードを選ぶ

クレジットカードの締め日や支払日は、クレジットカード会社によって設定が異なります。月の初めごろという場合もあれば、月末ということもあります。

会社員や公務員などで毎月給料日が決まっている場合は、給料日より前に支払日が来ると口座の残高が少なくなっている可能性があるので、毎月不安を抱えることにもつながってしまいます。

もしこれからクレジットカードを作るという時には、給料日の後に支払い日が設定されているクレジットカードを選んだ方が良いというケースもあるでしょう。

なお、主なクレジットカードの締め日と支払日を以下の表にまとめます。カード会社によってかなり違いがあることがわかります。

| カード会社名 | 締め日 | 支払日 |

|---|---|---|

| 三井住友カード | 毎月15日 | 翌月10日 |

| 毎月末 | 翌月26日 | |

| JCBカード ※公式サイト参照 | 毎月15日 | 翌月10日 |

| 楽天カード | 毎月末 | 翌月27日 |

| エポスカード | 毎月4日 | 翌月4日 |

| 毎月27日 | 翌月27日 | |

| イオンカード | 毎月10日 | 翌月2日 |

締め日・支払日を自分で選べるタイプのクレジットカードにする

クレジットカードによっては、複数の締め日・支払日の中から自分で好きなものを選べるカードもあります。

こうしたクレジットカードを持てば、自分のライフスタイルは生活のサイクルにあった締め日・支払日を設定できるので、確実な引き落としに向けた口座の管理もしやすくなります。

銀行口座を統一する

家計管理のためなど、クレジットカードごとに引き落としの銀行口座を分けている場合もあるでしょう。

しかし口座が複数あると、支払日前に入金するのを忘れてしまうケースも起きやすくなります。管理に不安があるという人は、引き落としのミスを防止するためにも口座を統一することを検討してみましょう。

毎月のクレジットカードの引き落とし日メールを設定する

ほとんどのクレジットカード会社では、事前に登録したアドレスに引き落とし日のお知らせを送ってくれるサービスを行っています。残高不足が気になる気になる人はこうしたサービスを活用し、支払日を忘れないようにしましょう。

クレジットカードの枚数を見直す

持っているクレジットカードが多いとお金の管理も複雑になりがちです。クレジットカードの枚数を見直し、本当に必要なカードだけに絞ることで、お金の管理をしやすくするのも一つの方法です。

改めてクレジットカードを見直したいかたはおすすめのクレジットカードの記事も合わせてご覧ください。

「クレジットカードの引き落としと残高不足の対処法」まとめ

- 残高不足で引き落としができない状態が続くと、ペナルティや信用情報への影響がある

- 何らかの理由で支払いができない場合、まずクレジットカード会社に電話する

- 支払い方法を「一括払い」から「分割払い」「リボ払い」に変更するのも1つの手段

- 締め日や支払日でカードを選ぶことも根本的な対策になる

クレジットカードの引き落としのミスは、その後のペナルティなどを考えてもやはり避けたいところです。

自分のカードの締め日・支払日を把握し、残高不足になりそうな場合にはこの記事を参考に必要なアクションを取るようにしてください。

そもそも支払いが遅延しないように、無理なく支払いができる、ライフスタイルに合ったカード選びを心がけることも大切です。

クレジットカードの残高不足に関するQ&A

-

A

クレジットカードの引き落としの際に、残高不足で支払いを延滞すると遅延損害金などのペナルティが発生する可能性があります。また引き落としのタイミングは、月中や月末などカード会社によって異なります。

-

A

残高不足で引き落としができず支払いを延滞してしまった場合、「遅延損害金」と呼ばれる延滞金が発生します。

損害遅延金=カード利用代金×遅延損害金実質年率÷365(日)×支払い期日後経過日数 -

A

1回の支払い遅延でクレジットカードの利用が停止されることは、ほとんどありません。しかし、2回目の引き落とし日でも支払いがなかったり、カード会社からの催促によるコンビニ払いの期日までに入金が確認できなかったりした場合は、カードの利用停止になることが多いです。

「3ヶ月以上の支払いの遅れ」が1回でもあると、その情報が個人信用情報機関に登録されます。