クレジットカード

無職でも作れるクレジットカードはある!おすすめ5選と審査通過の実例

無職の人がクレジットカードの審査に通るのは、決して簡単ではありません。

クレジットカードの審査に関する法律「割賦販売法」には、支払可能見込額を算定するために「年収」の確認が必要だと明記されています。つまり、法律によって年収を審査材料とするように決められています。

ですが、無職でもクレジットカードを作れた事例は多数あります。注意点に沿って申し込みを行うことで、審査通過の可能性を上げることもできます。

この記事では、無職の人が申し込みやすいクレジットカードや審査通過のコツについて詳しくご紹介します。

無職の人のクレジットカード作成について

- 無職でも作りやすいクレジットカードのポイント

・申し込みフォームの職業選択欄に「無職」「お勤めされてない方」などの選択肢があるカード

・年会費無料のクレジットカード - 学生・主婦(主夫)・60歳以上の年金受給者・資産家・就職内定者はクレジットカードの審査にあまり問題がない

- 「貯金あり」でも審査ではあまり重視されない

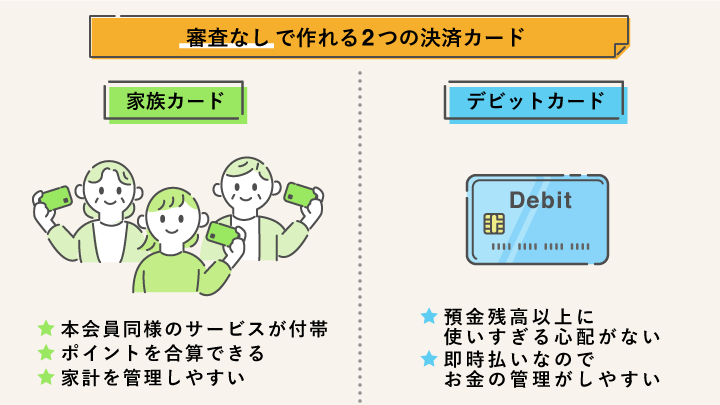

- 審査に不安があるなら、審査なしで作れる家族カードやデビットカードの発行がおすすめ(デビットカードは銀行口座があれば発行できる)

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

無職でも作れる可能性のあるクレジットカードはたくさんある

まずは仕事をまったくしていない、無収入でも作れる可能性のあるクレジットカード について見ていきましょう。

無収入の無職のクレジットカード作成について

- 作れる可能性のあるカードと作れないカードがある

- ステータスの高い、アメックスカードとダイナースクラブカードの発行はあきらめた方がよい

- ゴールドカード以上のランクの高いクレジットカードの審査通過は厳しい

クレジットカードの中には、そもそも無職の申し込みを受け付けていないカードがあります。編集部では、下記クレジットカードの申し込みフォームを確認して、無職でも作れる可能性のあるカードと作れないカードを分類しました。

※無職の中でも、学生・主婦(主夫)・60歳以上の年金受給者・不動産や株などの資産家はクレジットカードの審査基準が異なります。詳しくは「無職でもクレジットカードの審査に問題のない人」をご覧ください。

無職も作れる可能性のあるカードと作れないカード

| カード名 | 申し込みフォームの記載内容 | |

|---|---|---|

| ◎無職も作れる可能性のあるカード | ◎dカード | 「お勤めではない方」という選択欄あり |

| ◎ライフカード | 「無職」という選択欄あり | |

| ◎Orico Card THE POINT | 「無職」という選択欄あり | |

| ◎リクルートカード | 「無職」という選択欄あり | |

| ◎ライフカード | 「無職」という選択欄あり | |

| ◎三菱UFJカード | 「無職」という選択欄あり | |

| ◎Amazon Mastercard | 「無職の方(定期収入のない方)」という選択欄あり | |

| ◎JCBカードW | 職業選択欄に「上記以外」という選択欄あり | |

| ◎セゾンカード | 「その他(家事手伝い等)」という選択欄あり | |

| ◎エポスカード | 「その他(家事手伝い等)」という選択欄あり | |

| ◎PayPayカード | 「その他」という選択欄あり | |

| ×無職が作れないカード | アメックスカード | 「無職」の選択欄がない/パート・アルバイトの申し込みも不可 |

| ダイナースクラブカード | 「無職」の選択欄がない/年金受給・不動産・利子配当による収入があれば作れる | |

| ゴールドカード以上のステータスカード | 申し込み条件に「安定継続収入」と明記されていることが多い |

上に記した無職も作れる可能性のあるクレジットカードの中から選べば、審査通過の間口が広いため、発行しやすいでしょう。

一方でステータスの高いクレジットカードとして知られるアメックスカードとダイナースクラブカードの発行はあきらめた方がよいかもしれません。

また、ゴールドカード以上のランクの高いクレジットカードは、申し込みが可能な人として「安定継続収入」という文言が入っていることが多く、無職の審査通過は厳しいでしょう。

無職でもクレジットカードを作れた!無収入の期間・貯金額による審査通過の実例

当サイト編集部では、無職だったときにクレジットカードの申し込みを行ったことがある20名に調査を行いました。作れたカードと審査落ちして作れなかったカードのリアルな情報です。

クレジットカードの審査では、年齢・家族構成・貯金額(預金額)・居住環境などの総合的な審査が行われるため一概には言えませんが、無職でも作れた実例が多数あります。参考にしてください。

審査の実例から見えてきたポイント

- 1年以上働いていない人でもクレジットカードを作れた事例がある

- 転職による一時的な無職であれば、審査通過の可能性は高い

- 貯金あり・なしは審査ではあまり重視されない

| 年齢・性別 | 無収入の期間 | 当時の貯金額 | 作れたカード | 審査落ちしたカード |

|---|---|---|---|---|

| 50代・男性 | 退職1年以上 | 〜100万円 | - | セゾンカードプラス |

| 20代・女性 | 退職1年以上 | 〜100万円 | Amazon Mastercard | - |

| 40代・男性 | 退職1年以上 | 500万円以上 | - | dカード |

| 20代・女性 | 数ヶ月間働いていない | 〜100万円 | - | au PAYカード |

| 30代・男性 | 数か月間働いていない(休職中だったため) | 〜300万円 | イオンカードセレクト | - |

| 20代・男性 | 転職による一時的な無職 | 〜500万円 | イオンカード | - |

| 20代・女性 | 転職による一時的な無職 | 〜500万円 | エポスカード | - |

調査機関:自社調査(株式会社モデル百貨)

調査方法:インターネットによるアンケート

調査時期:2023年1月10日~2023年1月15日

対象者:無職だった時にクレジットカードの申し込みを行ったことがある男女20名

貯金あり・なしは審査であまり重視されない

クレジットカードの申し込みの際には、ほとんどの場合「貯金額(預金額)」を入力する必要があります。ですが、貯金額(預金額)は審査の上であまり重視されないと言われています。貯金があるからといって、審査に通りやすくなるとは限りません。

貯金額より大事なのは、やはり職業や年収です。クレジットカード会社は、安定して返金できるかどうかを審査で重視しています。

上記アンケート結果を見ても、貯金あり・なしに関係なく無職である期間が短い人は審査には有利に働くようです。

無職におすすめのクレジットカード5選

ここからは以下の条件で選定した、無職におすすめのクレジットカードを紹介していきます。

無収入でも、申し込みをするクレジットカードを選ぶことで審査通過の可能性が上がります。

- 申し込みフォームの職業選択欄に「無職」「お勤めされてない方」などの選択肢があること

- 無職の人を対象にした独自アンケートにおいて発行事例があること

- 年会費無料のクレジットカードであること

無職におすすめのクレジットカード選定条件

| 特徴 | カード名 | 年会費 | ETCカード年会費 | 還元率 | 旅行傷害保険 | 国際 ブランド |

|

|---|---|---|---|---|---|---|---|

| PayPay決済との併用でポイント還元率1.5% |  PayPayカード |

永年無料 | 550円 | 1.0% | - |    |

詳細 |

| 最短3分の審査でクレカを作れる |  Amazon Mastercard |

永年無料 | 永年無料 | 1.0% | 海外:最高2,000万円(利用付帯) |  |

詳細 |

| 独自審査なので審査落ち経験者もチャレンジする価値あり |  ライフカード |

永年無料 | 条件付き無料(初年度無料・次年度以降も1回以上の利用で年会費1,100が無料) | 0.5% | - |    |

詳細 |

| 即日発行可能で海外旅行保険が充実 |  エポスカード |

永年無料 | 永年無料 | 0.5% | 海外:最高3,000万円(利用付帯) |  |

詳細 |

| イオングループ各店舗でWAONで支払うと常に還元率1.5% |  イオンカード(WAON一体型) |

永年無料 | 永年無料 | 0.5% | - |    |

詳細 |

PayPayカードはPayPay決済との併用でポイント還元率1.5%

PayPayカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- PayPay残高にチャージできる唯一のクレジットカード

- Yahoo!ショッピングなら3%のポイント付与

- 「PayPayステップ」で毎月の利用額に応じて、還元率が最大1.5%にアップする

- スタイリッシュな縦型カードも選べる

キャンペーン情報

- PayPayカード新規入会で3,000円相当のPayPayポイントプレゼント

| ETCカード | 550円 |

|---|---|

| 家族カード | 無料 |

| 利用限度額 | 審査後に決定 |

| ポイントプログラム |

|

| 締め日・支払日 | 締め日:月末 支払日:27日 |

| 発行スピード | 最短5分でカード番号発行 |

| 申し込み条件 | - |

PayPayカードはPayPayアプリの「あと払い」アイコンから手軽に申し込むことができます(Webからの申し込みも可能)。

PayPayカードのメリットは、キャンペーン豊富なスマホ決済サービスPayPayとの連携です。PayPay残高へのチャージができる唯一のカードで、条件をクリアすればPayPayでの支払いのたびに1.5%還元となります。

- PayPayカードまたはPayPayで200円以上30回+10万円以上の利用

- 「PayPayあと払い」の利用

翌月の還元率が1.5%になる、PayPayステップ達成条件

「PayPay祭」「ペイペイジャンボ」などのキャンペーンを利用して、PayPayでポイ活をしたいと思う人は作っておくべきお得なカードとなります。

PayPay決済の他にも、Yahoo!ショッピングとLOHACOの利用でいつでも最大5.0%還元になる優待がありますよ。

Amazon Mastercardは最短3分の審査でクレカを作れる

Amazon Mastercard

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- Amazonでのポイント還元率1.5%

- 貯めたポイントをAmazonでの支払いにそのまま利用可能

キャンペーン情報

- 新規入会で2,000ポイントプレゼント

Amazon Prime Mastercard

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- Amazonでのポイント還元率2.0%

- 貯めたポイントをAmazonでの支払いにそのまま利用できる

キャンペーン情報

- 新規入会で7,000ポイントプレゼント

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 保険 | 海外旅行傷害保険(最大2,000万円) |

| 利用限度額 | 〜200万円 |

| ポイントプログラム |

|

| 締め日・支払日 | 締め日:月末 支払日:26日 |

| 発行スピード | 「即時審査サービス」なら最短3分 |

| 申し込み条件 | 満18歳以上(高校生を除く) |

Amazonが発行するAmazon MastercardはAmazonの利用でいつでも1.5%還元になる年会費永年無料のクレジットカードです。プライム会員なら、Amazon Prime Mastercardという別カードの発行となり、Amazonで2.0%還元という多くのポイントを稼げます。

「即時審査サービス」を利用すれば、最短3分で審査終了。Amazonですぐに使える「Amazonテンポラリーカード」を仮カードとして発行することができます。*「Amazonテンポラリーカード」の利用可能枠は3万円まで

貯めたポイントをAmazonでの支払いにそのまま利用できるという使いやすさもメリットの一つです。年会費無料なので、Amazonの利用が多い人なら、持っておいて損はないでしょう。

Amazon Mastercardのメリット

- Amazonで高還元率

- 貯めたポイントをAmazonでの支払いにそのまま使える

ライフカードは独自審査なので審査落ち経験者もチャレンジする価値あり

ライフカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 誕生月はポイント3倍

- 入会後1年間はポイント1.5倍

- 1年間の利用額に応じて、翌年度のポイントが上がるステージプログラム

キャンペーン情報

- 条件達成で最大15,000円キャッシュバック

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 保険 | なし |

| 利用限度額 | 〜200万円 |

| ポイントプログラム |

|

| 締め日・支払日 | 締め日:5日 支払日:27日もしくは3日 |

| 発行スピード | 最短2営業日で発行可能 |

| 申し込み条件 | 満18歳以上で電話連絡が可能な方 |

ライフカードはアイフルの子会社であるライフカード株式会社が発行する消費者金融系カードです。消費者金融系カードは一般的なクレジットカード会社とは異なる独自基準の審査を行なっています。そのため、他カードの審査に落ちた場合もチャレンジしてみる価値があります。消費者金融系カードの審査は寛容だと言われています。

公式ページに記載されている申込資格は「日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方」のみ。無職でもチャレンジしやすいカードです。

ライフカードはさまざまなポイントプログラムがあるのもメリットで、年会費無料ながらポイントが貯まりやすくお得感があります。

ライフカードの多彩なポイントプログラム

- 入会初年度ポイント1.5倍

- お誕生月ポイント3倍

- 利用額に応じてポイント最大2倍

- 会員限定ショッピングモールサイト「L-Mall」の利用でポイント最大25倍

エポスカードは即日発行が可能でデザインカードの種類も豊富

エポスカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- 年会費無料ながら、海外旅行時の疾病治療費用保険が270万円と高水準

- エポスポイントUPサイトでのネットショッピングでポイント2倍~最大30倍

キャンペーン情報

- Webからの新規入会で、2,000円相当プレゼント ※マルイでの店頭受け取りを選択の場合

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 保険 | 旅行傷害保険(海外:最大3,000万円)※利用付帯 |

| 利用限度額 | 〜100万円 |

| ポイントプログラム |

|

| 締め日・支払日 | 締め日:5日もしくは28日 支払日:4日もしくは27日 |

| 発行スピード | 最短即日発行(マルイ店舗での受け取りが可能) |

| 申し込み条件 | 満18歳以上 |

エポスカードは即日発行ができる数少ないクレジットカードです。Webで申し込みをして、審査結果をメールで受け取り、マルイ店舗内などにある最寄りのエポスカードセンターを訪ねれば最短当日にスムーズに受け取ることができます(営業時間内に限る)。

人気キャラクターなどのデザインを選ぶこともでき、女性にも大人気です。

ポイント還元率は0.5%ですが、マルイ店舗で年に4回開催される「マルコとマルオの7日間」で10%OFFになるキャンペーンを利用できるのは大変お得です。

また、交通費やツアー代などのカード決済がなくても、いつでも海外旅行先で傷害治療費は200万円まで、疾病治療費は270万円までの補償があります。

エポスカードの優待

- マルコとマルオの特別セールで10%割引

- 飲食店・遊園地・カラオケ・スパ・温泉など、幅広い店舗での割引サービス

- 年間50万円以上の良好な利用実績を積み重ねることでゴールドカードへの無料招待が届く可能性

- イオンシネマでエポトクプラザからのチケット事前購入で1,400円

イオンカード(WAON一体型)は最短5分で審査終了!スマホ上でクレジットカードを利用できる

イオンカード(WAON一体型)

総合評価

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5%~1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 縦型のカードデザイン

- イオングループの対象店舗でのお買い物でWAON POINTが2倍

- 所定の条件を満たすと、無料でゴールドカードの発行が可能

キャンペーン情報

- Webからの新規入会で1,000WAON POINT進呈

- 期間中の利用で最大4,000WAON POINT進呈(利用金額の10%) 期間:2024年1月9日〜(利用期間はカード登録月の翌々月10日まで)

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 保険 | ショッピングセーフティ保険 |

| 利用限度額 | 〜100万円 |

| ポイントプログラム |

|

| 締め日・支払日 | 締め日:10日 支払日:2日 |

| 発行スピード | 最短5分で審査終了 アプリ上にカード番号付与 |

| 申し込み条件 | 満18歳以上の電話連絡が可能な方(卒業年度の1月1日以降なら高校生でも申し込み可) |

審査スピードが早く、問題なく審査に通過すれば最短5分でアプリ上にクレジットカードが表示されます。ネットショッピングはもちろん、Apple PayやイオンiDを利用すれば実店舗でもすぐに買い物ができるので、スマホで決済したいと考えていた人には好都合でしょう。

クレジットカード本体は後日自宅に届き、その時に本人確認書類を配達員に提示すれば良いので申し込みも比較的簡単です。

全国のイオン、マックスバリュなどイオングループ対象店舗での利用が多い人には特におすすめで、いつでもWAON POINTを通常の2倍獲得できるほか、毎月20日と30日は買い物代金が5%OFFになります。

イオンカードの特典

- イオングループ対象店舗ではWAON POINTがいつでも2倍

- 毎月20・30日の「お客さま感謝デー」は買い物代金が5%OFF

- イオングループ対象店舗以外でも、毎月10日はWAON POINTが2倍

- イオンシネマで映画鑑賞割引(同伴者も1名まで300円OFF)

無職でもクレジットカードの審査に問題のない人と審査通過が厳しい人

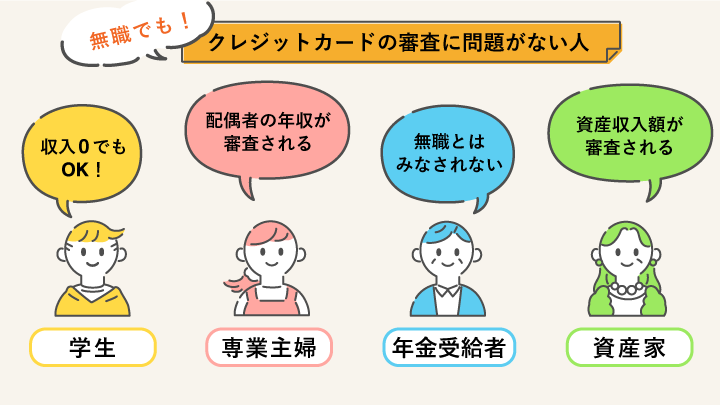

仕事をしていない「無職」と一口に言っても、学生・主婦(主夫)・60歳以上の年金受給者・不動産や株など資産家もいるでしょう。

次のような人は無職でもクレジットカードの審査にはあまり問題がありません。

無職でもクレジットカードの審査に問題のない人

クレジットカードの審査にあまり問題のない人

| 1、学生 | 18歳以上の学生であれば、アルバイトをしていなくても発行可能 |

|---|---|

| 2、専業主婦(主夫) | 配偶者(夫や妻)に一定の収入があれば発行可能 |

| 3、60歳以上の年金受給者 | 年金が収入だとみなされるので発行可能 |

| 4、不動産や株など、何らかの資産がある資産家 | 収入額に応じて発行可能 |

クレジットカード会社は、審査の際に貸し倒れのリスクを減らせるよう申請者の支払い能力を見極めます。

たとえ無職であっても、世帯収入や資産などがあれば「継続的な収入がある」とみなされ、審査通過の可能性が上がるのです。

1.学生はアルバイトをしていなくても問題なく審査通過できる

親の扶養に入っている18歳以上の学生であれば、アルバイトをしていなくて収入が0でもクレジットカードを発行できます。

通過のポイントは次のとおりです。

学生が審査通過するためのポイント

- 親の扶養に入っていれば無職でも審査に問題はない

- カードランクの高いカードに申し込みをしない(年会費無料の一般カードや学生専用カードがおすすめ)

>>「学生におすすめのクレジットカード17選!大学生向け人気ランキングと選び方」

| 年齢・性別 | 状況 | 当時の貯金 | 作れたカード | 審査落ちしたカード |

|---|---|---|---|---|

| 20代・学生・男性 | アルバイトをしていない | 〜100万円 | セゾンカード | なし |

また、就活で内定をもらっている学生も審査通過に全く問題ありません。社会人としてスタートを切る前に、クレジットカードを取得しておくのもよいでしょう。

内定者の場合は、内定先の企業情報と想定年収で発行審査を受けましょう。

2.専業主婦や主夫は配偶者の年収(世帯収入)しだいで審査通過できる

結婚後に仕事を退職して無職になった人もいるでしょう。専業主婦(主夫)が発行できるクレジットカードは多数あります。パートナーの扶養に入っているため、審査の問題にはなりません。

専業主婦(主夫)の場合、申し込みの際に職業選択欄の「専業主婦(主夫)」を選択、または「配偶者あり」を選択した上で「無職」を選択すれば下のような配偶者の年収を入力する部分が表示されます。

申請者本人が無収入でも、配偶者の年収しだいで審査通過できます。

主婦(主夫)が審査通過するためのポイント

- 配偶者の年収(世帯収入)に見合ったクレジットカードに申し込む

また、専業主婦(主夫)は家族カードの発行を検討してみるのもよいでしょう。

夫(妻)が利用しているクレジットカードに追加する形で家族カードの発行を申請すれば、本会員の審査のみで家族カードを作ることができます。

| 年齢・性別 | 状況 | 当時の貯金 | 作れたカード | 審査落ちしたカード |

|---|---|---|---|---|

| 50代・女性 | 専業主婦 | 〜300万円 | dカード | なし |

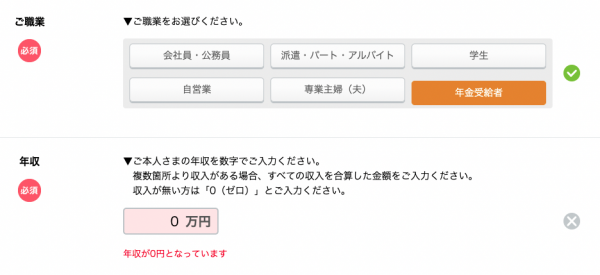

3.60歳以上の年金受給者は年金収入があるので無職とはみなされない

60歳以上の年金受給者は年金という安定収入があるので、無職とはみなされません。

職業選択欄の中に、下のように「年金受給者」という選択肢があるカードなら、より審査通過の可能性が高いでしょう。年収の欄には、1年間の年金受給額を記載すれば大丈夫です。

60歳以上の年金受給者が審査通過するためのポイント

- 1年間の年金受給額に見合ったカードに申し込む

- 「年金受給者」という選択肢があるカードに申し込む

- 資産などがある場合は記載する

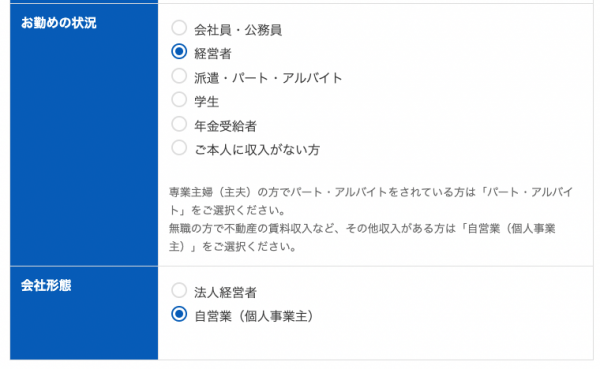

4.不動産や株などの資産家であれば収入額によって審査通過可能

不動産や株などの資産を持っていて、配当収入や家賃収入がある場合は、その収入額によってクレジットカードを発行できる可能性があります。

一般的には高額の預貯金がある人より、資産などからの定期的な収入がある場合の方が審査通過しやすいようです。

例えば、ライフカードの申し込みフォームには次のような記載があります。仕事に就いてなくても、自営業者と同じような審査が行われるのです。

「無職の人で不動産の賃料収入など、その他収入がある方は自営業(個人事業主)をご選択ください」

引用元:ライフカード公式申し込みフォーム

引用:ライフカード公式申し込みフォーム

引用:ライフカード公式申し込みフォーム

クレジットカードの審査通過が厳しい人

クレジットカードの審査では、信用情報機関に登録されているクレジットヒストリー(クレヒス)が重要です。特に無職の場合、勤務先や年収などの判断材料がないため、審査通過の可能性はクレヒスにかかってきます。

クレジットカードの審査通過が厳しい人

| クレジットヒストリー(クレヒス)に問題がある | 支払い延滞がある |

|---|---|

| 自己破産をしたことがある | |

| カードローンなどの借り入れ額が多い |

信用情報機関とは?

クレジットヒストリー(クレヒス)とは?

- 信用情報機関に登録されている、クレジットカードやローンの契約内容や利用履歴や申し込みに関する情報

- クレジットカード会社の審査では、クレジットヒストリーが必ず確認される

クレジットカード会社は、審査の際に必ず信用情報機関から提供される情報を確認して「この人にはクレジットカードを発行しても大丈夫かどうか」を判断します。

過去に返済が遅れたり、自己破産をしたりしている場合は、その履歴がクレヒスに残っているため審査通過はかなり厳しくなります。

また、カードローンなどの借り入れ額が多い場合も、「お金に困っている人」と判断されてしまい審査では不利になってしまいます。

逆に言えば、クレヒスが健全であれば無職でもクレジットカードの審査に通過する可能性があるということです。クレジットカードを利用したことがない(いわゆるスーパーホワイト)場合は、携帯電話本体の分割払いでもクレヒスを積むことができます。良好なクレヒスを築いていくことが大切です。

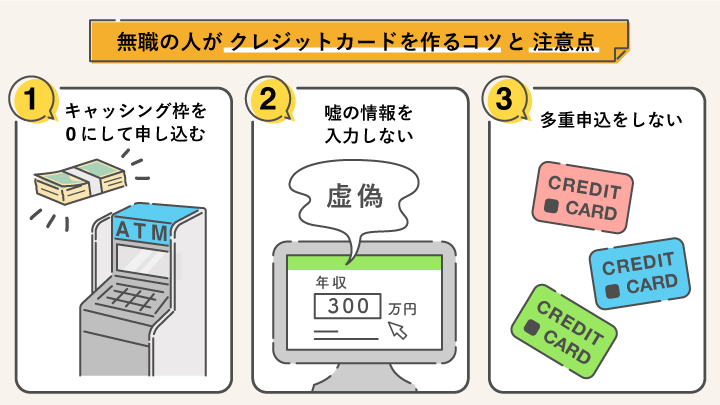

無職がクレジットカードを作るコツと注意点

無職がクレジットカードの審査に申し込む場合、先にご紹介したような比較的申し込みをしやすいクレジットカードを選ぶということに加えて、次のようなことに注意して申し込みすることをおすすめします。

- キャッシング枠を0にして申し込む

- 嘘の情報を入力しない

- 多重申込をしない

申し込みのコツと注意点

1.キャッシング枠を0にして申し込む

キャッシングとは、ATMから現金を引き出して借りることができるサービスです。クレジットカードの申し込みの際には、このキャッシング枠の希望額を入力する欄があります。

審査通過の可能性を上げるためには、キャッシング枠の希望額を0にして申し込みを行いましょう。

貸し倒れのリスクを減らしたいと考えるクレジットカード会社にとっては、キャッシングを利用しないという申請者の方が安心感あります。

2.嘘の情報を入力しない

クレジットカード会社は審査の際、信用情報機関の情報と申し込み情報を照らし合わせた上で、虚偽申告を見抜くことができます。

審査に不安があるからといって嘘をついてしまい、それが発覚すると審査に落ちるだけではなく信用情報機関に登録されてしまいます。信用情報に傷がつくと、その後のクレジットカードの審査や住宅ローンなどにも影響を与えてしまう恐れがあります。

また、たとえクレジットカードを発行できたとしても、更新審査の際にバレてしまうでしょう。

3.多重申込をしない

短期間に複数のカードローンやクレジットカードの申し込みを行うことを「多重申込」といいます。

クレジットカードの審査に申し込んだという情報も信用情報機関に登録されています。ですので、短期間に複数のカードに申し込んでいるという履歴があることで、「お金に困っている人」と判断されて審査通過しにくくなってしまうという可能性があります。

また、クレジットカードの審査に落ちてしまった経験がある場合は、同じクレジットカード会社の審査に申し込むのは6ヶ月以上の期間を空けましょう。

審査情報は約6ヶ月の間、信用情報機関に登録されています。ですので、6ヶ月以上経って、申し込み記録が消えてから再度チャレンジしてみるのが良いでしょう。

無職でも作れる家族カード・デビットカードは発行審査なし

「やはり審査が不安…」

そんな方は家族カードまたはデビットカードを検討するのも手です。この2つのカードであれば、仕事の有無に関係なく基本的には審査なしでカードを作ることができます。

家族カードは本会員の家族に限り、審査なしで発行できるクレジットカード

家族カードとは、クレジットカードの契約者である本会員の家族が発行できるクレジットカードです。配偶者・両親・子供など、18歳以上であれば発行できます。

家族カードのメリット

家族カードを発行するメリットは、審査なしで本会員同等の特典やサービスが付いたクレジットカードを発行できるほか、さまざまです。

- 審査なしで発行できる

- 本会員と同等のサービスを受けることができる

- 本会員と同じ指定口座からまとめて引き落とされ、明細書も同じなので家計管理がしやすい

- ポイントが合算されるのでスピーディーに貯めることができる

家族カードのメリット

デビットカードは口座残高以上に使い過ぎる心配がない

デビットカードとは、簡単に言うと即時決済カードです。

クレジットカードと大きく違う点は、利用料金の引き落としのタイミングです。クレジットカードは後から請求がきますが、デビットカードの利用料金は、銀行の口座残高からその都度引き落とされます。口座にある分の金額しか使えないため、「来月のカードの請求額、いくらだろう?」と不安になることがありません。

クレジットカードとデビットカードの違い

| クレジットカード | デビットカード | |

|---|---|---|

| 支払い | 後払い | 利用のたび銀行口座から引き落とし |

| 審査 | あり | なし |

| 入会条件 | 18歳以上 原則高校生不可 |

15歳以上 中学生不可 |

| 支払回数 | 1~複数回 リボ払い |

1回のみ |

デビットカードのメリット

デビットカードのメリットは何と言っても銀行の口座残高以上に使い過ぎる心配がないことでしょう。デビットカードの利用は増加傾向にあります。

- 審査なしで発行できる

- 口座に残高がないと使えないため、使い過ぎる心配がない

- 自分名義のカードを作れる

- ポイントが貯まったり、キャッシュバック付きのカードもある

デビットカードのメリット

無職でも銀行口座を持っていれば自分名義のデビットカードを作ることができます。

デビットカードは利用額が銀行口座から即日決済され、銀行口座の残高以上は決済することができないので「与信取引」ではありません。与信取引ではないため、銀行口座を作ることができれば無職でもほぼ審査なしで作成可能なのです。

また、支払い金額が即時に銀行口座から引き落とされるデビットカードは、口座残高がゼロになればそれ以上は使うことができません。クレジットカードと異なり、使い過ぎを防げるのは安心できるポイントです。

現金だと「何に使ったかわからない」ということがありますが、利用履歴をたどって確認できる点もメリットです。

ちなみに、デビットカードのデザインはクレジットカードと大差ありません。「デビットカードって、なんかダサい」と思っている方も、戸惑うことなく使えるはずですよ。

VISAやJCBなどの国際ブランドのデビットカードは、提携金融機関に申し込みをすることで作ることができます。

無職の人からのクレジットカードに関するよくある疑問

最後に、無職の人からのクレジットカードに関するよくある疑問にお答えします。

無職の人からのクレジットカードに関するQ&A

Q.クレジットカードの更新の前に無職になったら更新審査に落ちる?

クレジットカードの支払い状況が健全であれば、無職になったからといって更新審査に落ちるという可能性は低いです。

会員情報の変更はクレジットカード会社に報告する義務があるため、無職になった時点でクレジットカード会社に速やかに連絡しましょう。

Q.無職で無収入の場合のクレジットカードの限度額は?

クレジットカードの利用限度額は申請者の状況により、クレジットカード会社が個々に支払い可能見込額を算出します。

無職の場合、年収がないため利用限度額は最低ランクの10〜30万円になることが多いでしょう。

Q.自由業やフリーランスはクレジットカードを発行できる?

自由業やフリーランスは安定した収入が見込める会社員に比べると、審査に通りにくいというのが実情です。可能であれば独立前(会社員の時)にクレジットカードを発行しておくとよいでしょう。

ですが、自由業やフリーランスもクレヒスが健全で、先にご紹介したような比較的申し込みのしやすいクレジットカードであれば発行できる可能性は十分にあります。

また、フリーランスや個人事業主向けのクレジットカードに目を向けてみるのも手です。

Q.審査の際に嘘はばれる?

クレジットカード会社は審査の際に、必ず信用情報機関に申請者の申請情報の照合を行います。

信用情報機関の情報以外にも、クレジットカード会社は膨大な加入者データを持っているため、年齢・勤務先・居住状況などから、おかしな点を見抜いてしまいます。

虚偽申告をしてしまうと審査に落ちるのはもちろん、審査通過したとしても嘘が発覚した時点で強制解約となります。そうなると、クレジットカード会社のデータベースに登録されてしまい(いわゆる社内ブラック)、その後の状況が変わったとしてもその会社でクレジットカードを発行することができなくなってしまいます。

審査への不安があっても、嘘の申請はやめましょう。

Q.勤務先が変わったらカード会社に報告しなきゃいけない?

勤務先の変更や住所変更の場合、クレジットカード会社への申請義務があります。

もしもカードの支払いができない状態が長く続いたことで申告漏れが発覚すると、裁判などの大きなリスクを抱えてしまう可能性もあります。クレジットカード会社には速やかに連絡しましょう。

Q.内定先や再就職先が決まっている場合でも発行できる?

内定先や再就職先が決まっている場合は、クレジットカードの審査上は無職とはなりません。発行できます。

内定者の場合は「内定者キャンペーン」「新社会人キャンペーン」などを行なっているカード会社もあり、逆に審査に通りやすい時期と言えます。

申し込みの際には、勤務先の記載欄には内定先または再就職先の企業を、年収記載欄には想定年収を記載するとよいでしょう。

無職の人がクレジットカードを作るのは困難ではありますが、あきらめてしまう必要はありません。

申し込みをするクレジットカードを吟味したり、審査の際の注意点を頭に入れた上で発行を検討してみるとよいでしょう。

また、健全なクレヒスを維持することに十分配慮し、審査通過の可能性を高めましょう。