クレジットカード

ゴールドカードはメリットがない?デメリットと年会費以上に得するカード【2024年4月】

ゴールドカードは年会費無料の一般カードよりも上のランクに位置するクレジットカードです。持つことにステータスがあり、一般カードにはない特典を受けることができます。

ゴールドカードのメリット

- ポイントが貯まりやすい

- カードデザインに高級感があり、一般カードよりもステータス性が高い

- 空港ラウンジを無料で利用できる

- 旅行傷害保険やショッピング補償額が高額

ゴールドカードのデメリット

- 年会費が高い

- すべてのゴールドカードのポイント還元率が高いわけではない

- カードによっては日常生活で利用できる付帯サービスが少ない

- 通常のカードよりも審査が厳しくなる

上記のようなデメリットはありますが、三井住友カード ゴールド(NL)のように、年間100万円以上利用で年会費5,500円(税込)が翌年以降永年無料になるカードもあります。ゴールドカードを作る際はライフスタイルに合ったカードを探すのがおすすめです。

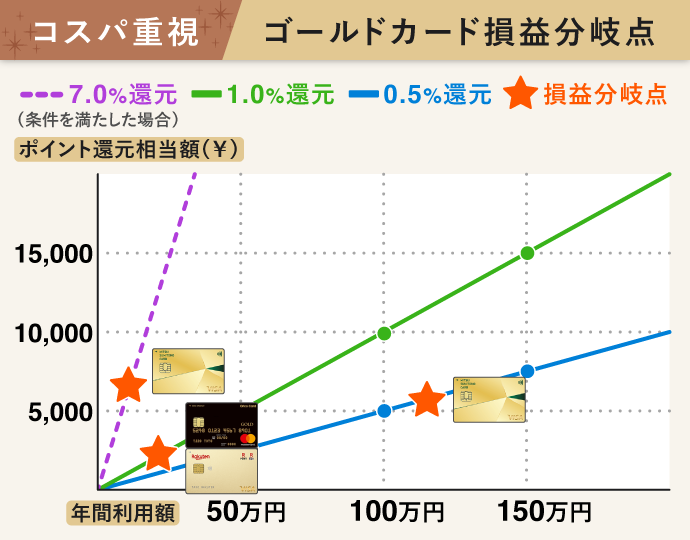

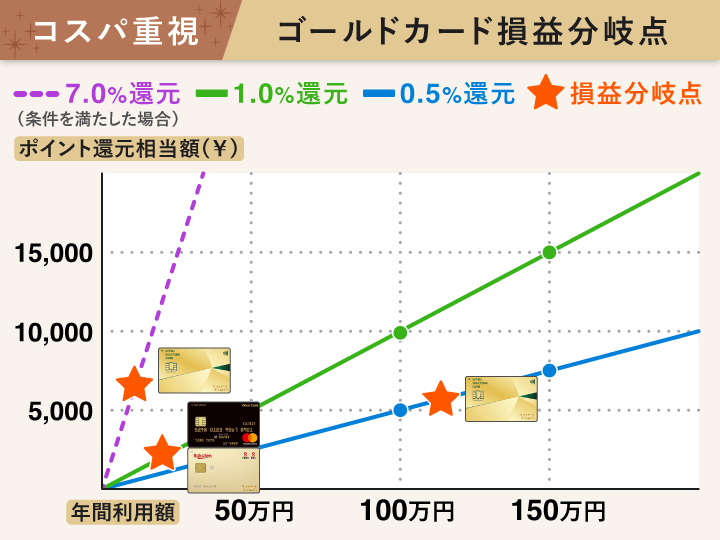

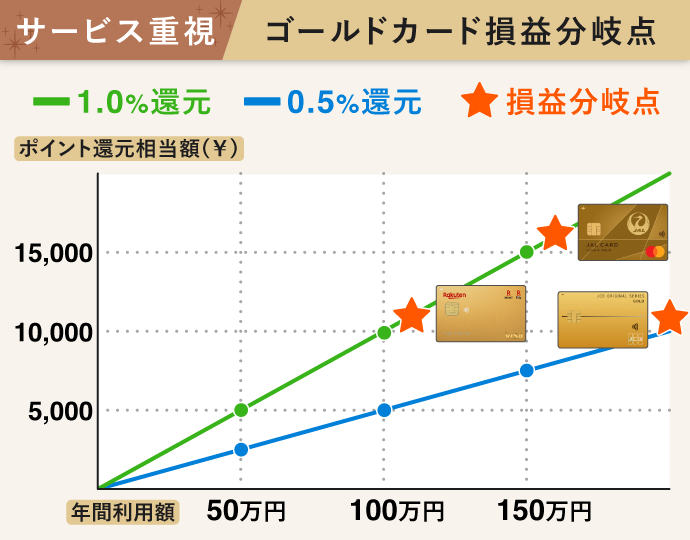

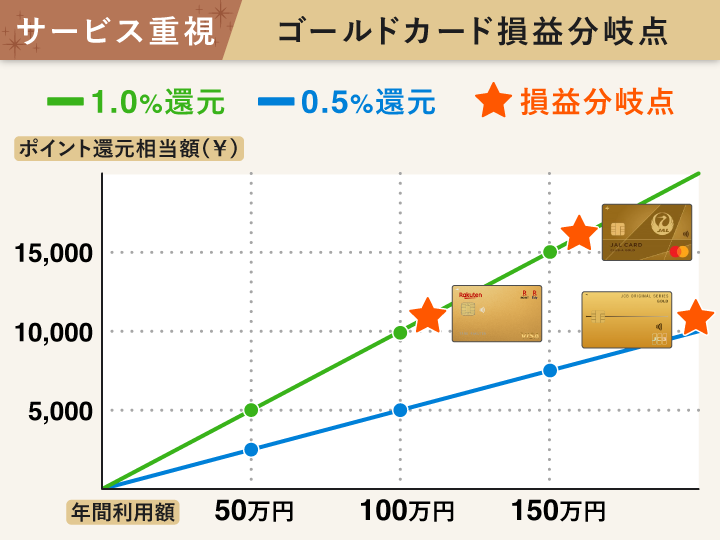

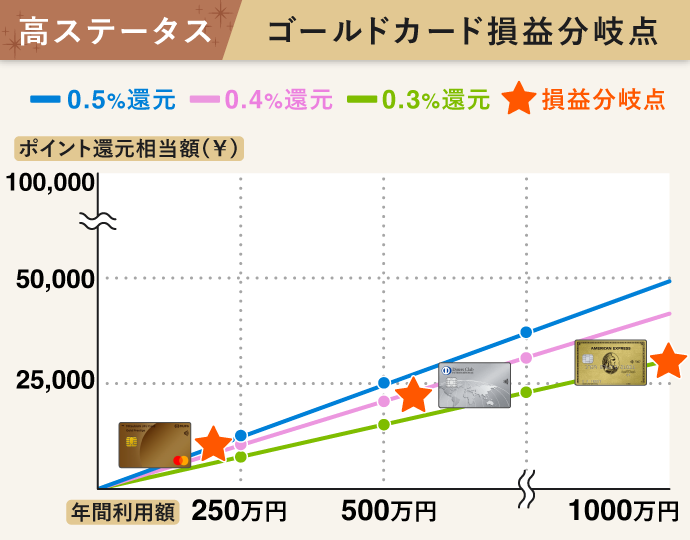

また、年間でどのくらいカードを利用すれば年会費以上のお得さを感じられるかという「損益分岐点」を画像で紹介しているので、ぜひ参考にしてください。

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

ゴールドカードの6つのメリット

クレジットカードにはクレジット機能だけでなく生活に便利な多くのサービスが付帯されていますが、ゴールドカードは一般カードよりも内容が充実しています。

では、ゴールドカードのメリットとは具体的にどんなことなのか、日常生活を送る上でどんなサービスが受けられるのか、まずはゴールドカードがもつ6つのメリットについて解説します。

- ポイントが貯めやすい

- ステータスが得られる

- レストランやホテルの割引特典がある

- 空港ラウンジが使える

- 旅行保険やショッピング保険の補償額が高い

- 利用限度額が高め

ゴールドカードの6つのメリット

1.ポイントが貯めやすい

ゴールドカードは、旅行好きな人におすすめというイメージがあるかもしれませんが、実は日常生活を送る上でも大変魅力的な特典を受けとることができます。

その一つがポイント還元率です。ゴールドカードは、一般カードよりもポイント還元率が高く設定されていることが多く、特約店であれば、より多くのポイントが付与されます。ポイント還元だけで年会費以上のポイントを得ることも不可能ではありません。

また、携帯や電気の利用料金に対して、ポイント還元されるゴールドカードもあるので、毎月まとまったポイントを得ることができます。

2.ステータスが得られる

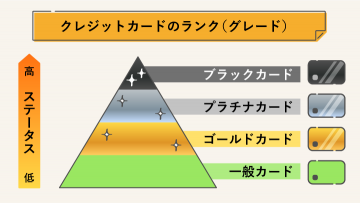

一般的にクレジットカードにはグレードがあり、通常は「一般カード」→「ゴールドカード」→「プラチナカード」→「ブラックカード」の順に高くなります。ゴールドカードは一般カードの1つ上に位置づけられるので、一般カードの利用に慣れた方が次に検討するカードといっていいでしょう。

ゴールドカードはその名から連想されるような金色の券面で、見た目にも一般カードと違ったステータス感のあるデザインになっていることが多いです。金色といってもその多くは派手さがおさえられているので、他人の目を意識する場面でも使いやすいです。

申し込み条件や審査も一般カードより厳しいかわりに、所有することで社会的信用を得ることもできます。特にアメリカン・エキスプレスやダイナースなどのブランドや三井住友カードや三菱UFJカードなど銀行系列のカード会社が発行するゴールドカードは、誰もが持てるとは限りません。ゴールドカードは接待のシーンなどでも有意義に使うことができます。

一般的なクレジットカードの審査基準について知りたい方は、クレジットカードの審査の記事をご覧ください。

3.レストランやホテルの割引特典がある

クレジットカードには提携しているレストランやホテル、レンタカーなどを会員に対して割引価格で利用できるサービスを提供していることがありますが、ゴールドカードに付帯しているサービスは一般カードよりも内容が充実しています。

有名店の飲食代が20%オフになったり、なかなか予約の取れない飲食店の所定のコースを2名以上で予約すると1名分が無料になったりと、上質なホテルを優待価格で利用カードによってサービス内容はさまざまで、ワンランク上のレストランがお得に楽しめます。

さらに、提携しているホテル、旅館の優待割引サービスを受けることもできます。ライフスタイルに合わせて選んでみてはいかがでしょうか。

4.空港ラウンジが使える

多くのゴールドカードがもつ特徴として、空港のラウンジが利用できる点があるでしょう。これはおもに国内空港ですが、海外の空港でもソウルやハワイなど日本人観光客がよく利用する空港のラウンジも利用できます。ただし、カードによって利用できるラウンジの数とサービスには違いがあります。

空港ラウンジはフリードリンクやWi-Fi、新聞・雑誌の閲覧などのサービスが提供される搭乗までのひとときを優雅に過ごす場所であり、入場資格のある人やお金を払った人しか入れません。

なお、ゴールドカードの会員が利用できるラウンジはいわゆる「カードラウンジ」です。航空会社が自社便の上級座席の利用者やマイレージプログラムの上級会員に対して提供している「航空会社ラウンジ」ではないことに注意が必要です。

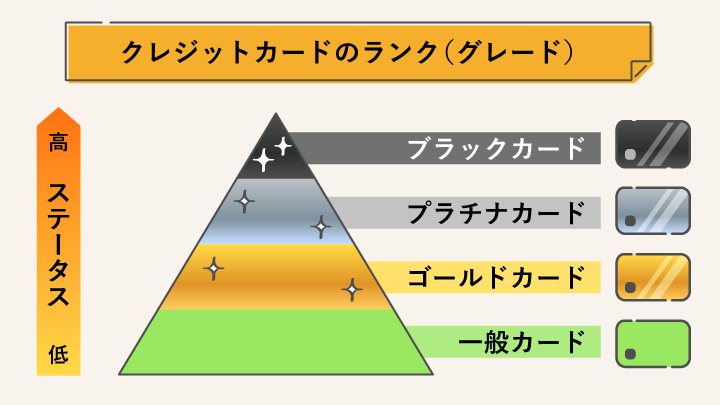

5.旅行保険やショッピング保険の補償額が高い

クレジットカードには通常、旅行傷害保険やショッピング保険などの補償が付帯されていますが、ゴールドカードは一般カードと比べて補償金額が高く設定されていることが多いです。

旅行保険は、国内、海外それぞれの傷害保険がカードによっては自動付帯されているものもあり、旅行に行く機会の多い人は大きなメリットといえます。

自動付帯とはカードを持っているだけで自動的に旅行中に保険の適用を受けることができることで、カードを利用して旅行代金などを支払う必要はありません。これに対し利用付帯というしくみもあり、こちらはカードで旅行代金などの支払いが必要となります。

ショッピング保険は、カードで購入した商品の破損、盗難による損害を補償してくれるもので、高額な商品の買い物も安心してできます。ただし、年間の限度額や1つの補償に対し免責額(一定の金額を除いた額のみが補償される)がカードによって設けられているので注意が必要です。

6.利用限度額が高め

| 一般カード | ゴールドカード | |

|---|---|---|

| 利用限度額 | 10〜100万円 | 50〜300万円 |

ゴールドカードの利用限度額は、一般カードよりも高めに設定されていることが多いです。高額の買い物の際に使えば、その分多くポイント還元を受けられます。

ただし、利用限度額はあくまで会員個々の返済能力にあわせて設定されるものです。ゴールドカードだからといって必ずしも高額に設定されるとは限りません。

ゴールドカードの4つのデメリット

ゴールドカードには一般カードと比べて多くのメリットがありますが、次に説明するようなデメリットもあります。ゴールドカードに入会するかどうかはデメリットもよく検討して決めましょう。

- 年会費が高い

- すべてのゴールドカードのポイント還元率が高いわけではない

- カードによっては日常生活で利用できる付帯サービスが少ない

- 通常のカードよりも審査が厳しくなる

ゴールドカードの4つのデメリット

年会費が高い

ゴールドカードは年会費がかかるものがほとんどです。安いカードなら2,000円程度ですが、5,000円~1万円程度のものがほとんどです。ただし、年会費が高いかどうかは付帯されるサービスの内容も考慮して判断すべきなので、その内容によっては決して高くないということもあります。

すべてのゴールドカードのポイント還元率が高いわけではない

ゴールドカードは年会費が有料なので、ポイントプログラムの還元率も一般カードより高く設定されていると考えがちです。しかし、一般カードと還元率が変わらないカードも多いので、先入観で思い込まないように注意してください。

カードによっては日常生活で利用できる付帯サービスが少ない

カードの特性と自身の日常生活を合わせることが大切です。旅行にあまり行かないなら、いくら旅行保険が手厚い内容でも、そのカードからメリットは得られません。また、ポイント高還元率をねらいたいユーザーなら、ポイント優待サービスが充実しているカードを選ぶべきです。カードの選択を誤ると、せっかく年会費を払っても利用する機会のあまりないサービスしか付帯されていないということもあり得ます。

入会するカードを決めるときはそのサービスをよく検討し、普段から活用できそうなカードを選ぶのがおすすめです。

通常のカードよりも審査が厳しくなる

ゴールドカードの審査には、ほとんどのカードに「安定した収入」という条件がつくため、一般カードと比べると年収や勤務形態などのカード発行の審査難易度が高くなってしまいます。

ですが、社会的信用とステータスの高さを示すカードを得るには当然のこと。ぜひ、ゴールドカードの発行に必要な条件を把握して、申し込みを行いましょう。

条件達成で年会費が無料になるおすすめのゴールドカード2選

年会費がかからなければ、まず損はしません。年会費で損をしたくないという人におすすめのゴールドカードを紹介します。

・エポスゴールドカード(年会費5,000円・還元率0.5%)の損益分岐点は年間利用額100万円以上

・イオンゴールドカードセレクト(年会費無料・還元率0.5%)の損益分岐点は、年会費無料なので年間利用額0円でもメリットがある

| カード名 |  |

|

|---|---|---|

| 年会費 | ||

| ポイント還元率 | ||

| 損益分岐点 | ||

| 特徴 |

|

|

| 詳細 |

エポスゴールドカードは年間50万円で年会費永年無料

エポスゴールドカード

総合評価

| 年会費 | 5,000円(税込)* |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

*年間ご利用額50万円以上で翌年以降永年無料。インビテーションによりお申し込みされた方は、年会費永年無料。

特徴

- 月々の支払いやお気に入りのショップを登録するとポイント最大3倍

- 年間の利用金額に応じて最大1万円分ポイントプレゼント

- 年4回の優待期間はショッピングが10%OFF

「エポスゴールドカード」は、年会費永年無料が比較的容易に実現できます。

年会費が通常5,000円(税込)かかりますが、インビテーション(招待)からの発行だと年会費は永年無料になります。

インビテーションを受けるための条件は明言されていませんが、年会費無料のエポスカードを年間50万円以上利用すると郵送またはメール案内、エポスNet(アプリ)にインビテーションが届くようです。

ただし、インビテーションには有効期限があるので、注意しましょう。

なお、年会費有料で入会しても、年間の利用金額が50万円以上になると翌年以降年会費永年無料となります。メインカードとして上手に利用すれば年会費無料のゴールドカードを持つことができるのです。

また、家族の1人がエポスゴールドカードを持てば、年会費無料で他の家族をエポスゴールドカードに招待することができます。ポイントも家族間でシェアできるので大変お得です。

さらに、税込50万円以上の利用で2,500ポイント、税込100万円以上の利用で10,000ポイントのボーナスポイントがもらえたり、対象店舗から3店舗、お店を指定することでポイント最大3倍にできたりと、上手に使えば高還元が実現できるのも魅力です。

国内の空港ラウンジの無料利用(本人のみ)や海外の空港ラウンジ2ヵ所の無料利用など、海外旅行も手厚くサポートが受けられます。海外旅行傷害保険は安心の自動付帯。世界30都市以上の現地日本語サポートデスクがあり、キャッシュレス診療にも対応しています。

イオンゴールド カードセレクトは招待制で年会費無料のカード

イオンゴールドカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5%~1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 縦型のカードデザイン

- 買い物の合間に利用できる会員限定「イオンラウンジ」(月5回)

- ショッピングや旅行の際の「もしも」に心強い各種保険が無料で付帯

- 家族カードも年会費無料で同様の特典が受けられる

「イオンゴールドカードセレクト」は、イオングループの優待サービスが充実しています。

また、完全招待制のゴールドカードで、年会費が無料なのがうれしいポイントです。イオンカードセレクトに入会し、年間100万円以上のカード利用をするとインビテーション(招待)を受け取れます。

イオンゴールドカード同様、イオングループの割引優待サービスが豊富です。毎月20日・30日は全国のイオン、ビブレ、マックスバリュなどの各店舗でお買い物代金が5%OFFになります。

全国各地に店舗展開をするイオンならではの特典としてユニークなのが「イオンラウンジ」です。全国約190ヵ所のイオン店舗内に、くつろぎのスペースが確保されています。本会員と同伴者3名まで利用でき、セルフでのドリンクサービスやイオンのプライベートブランド「トップバリュ」の試供品が楽しめます。「イオンラウンジ」の設置がある店舗など、詳細は公式ページでご確認ください。

さらに、イオン銀行のキャッシュカード機能と電子マネー「WAON」の機能が付帯しているのも特徴です。全国のイオンをはじめ、イオンモール、ダイエー、マックスバリュなど、イオングループの対象店舗でいつでも2倍のWAON POINTポイントが貯まります。

年会費以上の特典が期待できるおすすめゴールドカード3選

ここではコスパを重視する方におすすめのカードを3枚紹介します。なお、ショッピング保険には自己負担額などの条件がつくことが多いので注意してください。

・三井住友カード ゴールド(NL)(年会費5,500円・還元率0.5%)の損益分岐点は年間利用額110万円以上。ただし、”対象店舗でクレカのタッチ決済”という条件を満たした場合の損益分岐点は78,571円

・楽天ゴールドカード(年会費2,200円・還元率1.0%)の損益分岐点は年間利用額22万円以上

・Orico Card THE POINT PREMIUM GODL(年会費1,986円・還元率1.0%)の損益分岐点は年間利用額約20万円以上

| カード名 | 三井住友カード ゴールド(NL) |

楽天ゴールドカード |

Orico Card THE POINT PREMIUM GOLD |

|---|---|---|---|

| 年会費 | 5,500円(税込み) (年間100万円以上の利用で 翌年以降の年会費永年無料) |

2,200円 | 1,986円 |

| ポイント還元率 | 0.5% | 1.0% | 1.0% |

| 損益分岐点 | 1,100,000円 78,571円(条件を満たした場合) |

220,000円 | 198,600円 |

| 特徴 |

|

|

|

| 詳細 |

三井住友カード ゴールド(NL)は年間100万円の利用で翌年以降の年会費永年無料

三井住友カード ゴールド(NL)

総合評価

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 0.5~7.0% i |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- 年間100万円以上の利用で翌年以降の年会費永年無料

- 年間100万円以上の利用で毎年10,000ポイント還元

- セブン-イレブン・ローソン・マクドナルドなどでのスマホのタッチ決済利用でポイント最大7%還元

- カード券面に番号記載のないナンバーレス仕様なのでセキュリティ面で安心

キャンペーン情報

- 新規入会&条件達成で最大7,000円分プレゼント期間:2024年4月22日~2024年6月30日

「三井住友カード ゴールド(NL)」は、バランス型のゴールドカードです。

年会費が5,500円(税込)ですが、年間に100万円の利用があれば翌年以降の年会費が永年無料になるので、年会費がかからずにゴールドカードを持てるチャンスがあるカードです。

通常還元率は0.5%ですが、セブン-イレブン、ローソン、マクドナルドなどでスマホでタッチ決済をすると最大7.0%のポイント還元が受けられますi。家族を登録すると人数分ポイントを上乗せできるサービスもあります。

さらに付帯保険もライフスタイルに合わせて選べます。旅行傷害保険だけでなく、個人賠償責任保険、入院保険(交通事故限定)、携行品損害保険から自由に選ぶことができるので、旅行にあまり行かない人や、他社の保険内容との重複を避けたい人にとってはうれしいサービスです。

そのほか申し込みから最短10秒iで審査が通過すればクレジットカード番号を確認できるので、インターネットショッピングができたり、Apple PayやGoogle Payへの登録で街中でもすぐにカードを使えるのも魅力的です。

クレジットカードで多くの決裁をするのであれば、年会費無料でゴールドカードの恩恵を受けられるうえ、ポイントも貯まりやすいのでおすすめのカードといえます。

楽天ゴールドカードは空港ラウンジが使えて年会費が安い

楽天ゴールドカード

総合評価

| 年会費 | 2,200円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 国内空港ラウンジの利用が年間2回無料

- ETCカード年会費が無料

キャンペーン情報

- 新規入会&利用で5,000ポイントがもらえる

楽天ゴールドカードは楽天市場での買い物で3.5%*のポイント還元となります。さらに、お誕生日月には+1倍のポイントアップがあるため、最大4.0%の還元率になるのが魅力のカードです。

年会費2,000円とゴールドカードの中でも年会費が安いですが、空港ラウンジの無料利用特典が付いています。利用できるのは国内の主要空港・ダニエル・K・イノウエ国際空港(ハワイ)・仁川空港(韓国)の空港ラウンジです。空港ラウンジの利用は年間2回まで無料となっているので、旅行は年数回程度で、年会費を抑えつつ空港ラウンジが使えるカードが欲しい人におすすめです。

そのほかに、楽天カードはETCカードの年会費がかかりますが、楽天ゴールドカードはETCカードの年会費は無料です。

Orico Card THE POINT PREMIUM GOLDは入会後半年は還元率2.0%

Orico Card THE POINT PREMIUM GOLD

総合評価

| 年会費 | 1,986円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- 1.0%の高還元率

- iDまたはQUICPayの利用で還元率0.5%の特別加算

- ホテル、テーマパーク、映画、日帰り湯など、豊富な優待特典

キャンペーン情報

- 入会後6ヶ月間は還元率が2.0%にアップ

Orico Card THE POINT PREMIUM GOLDは入会後6ヵ月は基本還元率が2.0%になるのが特徴です。またiDやQUICPayなどの電子マネーを利用すると、通常の利用分に加えて+0.5%の還元率となるのでポイントが貯まりやすいでしょう。

発行の際の国際ブランドにMastercardを選択すると「Mastercard Taste of Premium」を利用できます。高級旅館、国内レストラン、海外・国内ホテルなどの優待が受けられるので、特典を利用することで年会費以上に得をする可能性は十分にあります。

国内レジャー特典やマイルも貯まるゴールドカード3選

特定のサービスを利用するとポイントが高還元だったり、国内レジャーシーンで大変お得なゴールドカードもあります。ここでは特におすすめな4枚を紹介します。

・JCBゴールド(年会費11,000円・還元率0.5%)の損益分岐点は年間利用額220万円以上

・JAL CLUB-Aゴールドカード(年会費17,600円・還元率0.5%)の損益分岐点は年間利用額352万円以上

・楽天プレミアムカード(年会費11,000円・還元率1.0%)の損益分岐点は年間利用額110万円以上

| カード名 | JCBゴールド |

JALカード (CLUB-Aゴールドカード)  |

楽天プレミアムカード |

|---|---|---|---|

| 年会費 | 11,000円 (初年度無料) |

17,600円 | 11,000円 |

| ポイント還元率 | 0.5% | 0.5% | 1.0% |

| 損益分岐点 | 2,200,000円 | 3,520,000円 | 1,100,000円 |

| 特徴 |

|

|

|

| 詳細 |

JCBゴールドはグルメ優待と旅行傷害保険が充実

JCBゴールド

総合評価

| 年会費 | 11,000円(税込)※1 |

|---|---|

| 還元率 | 0.50%~10.00%※2 |

| 国際ブランド |  |

| 電子マネー |

|

|

|

※1.初年度無料

※2.最大還元率はJCB PREMOに交換した場合

特徴

- グルメ優待サービス(対象店舗での利用合計金額またはコース料金が20%引き)

- 海外旅行傷害保険 最高1億円(利用付帯)※12/16~翌年12/15のショッピングご利用合計金額

- ワンランク上のゴールドカード「JCBゴールド ザ・プレミア」へ招待のチャンス

キャンペーン情報

- 新規入会&MyJCBアプリログインでAmazon.co.jpの利用金額20%(最大23,000円)をキャッシュバック期間:2024年4月1日~2024年9月30日

- 新規入会&MyJCBアプリログインでApple Pay・Google Payの利用金額20%(最大3,000円)をキャッシュバック期間:2024年4月1日~2024年9月30日

- お友達紹介キャンペーン!紹介した方も紹介された方も1,500円キャッシュバック期間:2024年4月1日~2024年9月30日

- 家族カード入会&MyJCBログインで最大4,000円キャッシュバック期間:2024年4月1日~2024年9月30日

- 18歳〜24歳限定!新規入会&MyJCBアプリログインでもれなく「Amazonギフトカード(Eメールタイプ)1,000円分」プレゼント 期間:2024年2月1日(木)〜4月30日(火)

「JCBゴールド」は、グルメ優待と旅行傷害保険がポイントです。

グルメ優待は、対象レストランに事前予約をして、クーポン提示後にJCBゴールドで料金を支払うと利用合計金額、またはコース料金から20%OFFになります。対象レストランは、日本全国に250以上あり、回数の制限はありません。

旅行保険が充実しているのも魅力です。海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円と、クレジットカードの中では珍しく、国内・海外どちらも自動付帯でされています。旅先で何かあっても安心できます。さらに、ショッピングガード保険は海外・国内ともに500万円と高水準。乗継遅延費用保険金や寄託手荷物遅延費用保険金などの補償も付帯されています。

なお、一定の条件を満たすと「JCBゴールド ザ・プレミア」へのインビテーション(招待)が届く場合があります。上位カードへのランクアップという楽しみもあるので、入会するならメインカードとして使うのがおすすめです。

JAL CLUB-Aゴールドカードは普段の買い物でマイルを貯めやすい

JAL CLUB-Aゴールドカード

総合評価

| 年会費 | 17,600円(税込)* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

*VISA、Mastercard、JCBの場合の年会費。アメックス:20,900円(税込)、ダイナース:30,800円(税込)です。

特徴

- 「ショッピングマイル・プレミアム」に無料入会でき、マイル還元率1.0%の高還元

- 国内28ヵ所の空港ラウンジが利用できる

- JALビジネスクラス・チェックインカウンターが利用できる

キャンペーン情報

- 新規入会で最大28,000マイルのプレゼント期間:~2024年5月31日まで

「JALカード(CLUB-Aゴールドカード)」は、JALマイルを日頃の買い物で貯められます。

入会してから初めてのJAL路線の搭乗で5,000マイル、毎年初めての搭乗で2,000マイル、搭乗ごとのフライトマイルも一般カードの+15%付与されるなど、JALのマイルを貯めやすいカードです。

また、普段のお買い物でも効率良くマイルを貯めることができます。通常3,300円の入会費が必要な、日常のカード利用でマイルが2倍貯まるプログラム「ショッピングマイル・プレミアム」にも無料で利用ができ、100円で1マイル貯まります。

さらに、イオンをはじめ、ファミリーマート、大丸、エネオスなど身近なお店が多く加盟しているJALカード特約店の利用では2倍になるので還元率は2.0%まで上がります。

国内の主要な空港ラウンジも使えるので、飛行機を頻繁に使う人にもおすすめです。海外・国内旅行傷害保険も自動付帯で適用されます。

楽天プレミアムカードは楽天市場でポイントがいつでも5倍

楽天プレミアムカード

総合評価

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

特徴

- 楽天市場で利用するとポイント3倍、誕生月はポイント4倍

- 楽天証券の投信積立でクレジット決済をすると還元率1%

- 国内・海外空港ラウンジの利用が無料

キャンペーン情報

- 新規入会&利用で5,000ポイントがもらえる

「楽天プレミアムカード」は、楽天市場でお得なポイント還元が狙えます。

楽天市場での買い物のポイント優待に優れ、いつでもポイント5倍。誕生月はポイント6倍になります。電子マネー楽天Edy機能も付帯しています。

「楽天市場コース」、「トラベルコース」、「エンタメコース」の3つのコースから利用したいものを選択できる「選べるサービス」も便利です。

「楽天市場コース」なら、毎週火曜・木曜の楽天市場での買い物で楽天ポイント+1倍。「トラベルコース」を選べば、年2回まで自宅〜空港間の手荷物宅配サービスを利用できます。大きなスーツケースを空港まで運ばなくてよい、人気の特典です。「エンタメコース」では、Rakuten TVの利用でポイント+1倍、楽天ブックスの利用で楽天ポイント+1倍となります。

このカードの魅力として紹介したいのがプライオリティ・パスを利用して、世界1,400ヵ所以上の空港ラウンジを何度でも無料利用できることです。プライオリティ・パスの無料利用が付帯するカードとしては、もっとも年会費の安いコスパの良いカードです。

ポイントが貯まりやすい高還元率ゴールドカード2選

ドコモユーザーとauユーザーには見逃せないゴールドカードです。他にはないポイント優遇が大きなメリットで、両者にとっては最強カードと言えるかもしれません。どのくらいお得に利用できるのか、ご自身のケータイ利用料などをもとに確認してみてください。

・dカードGOLD(年会費11,000円・還元率1.0%)の損益分岐点は年間利用額110万円以上。ただし、”ドコモのケータイ・ドコモ光の利用料金払いに使用”という条件を満たし還元率が10%になった場合の損益分岐点は11万円

・auPAYゴールドカード(年会費11,000円・還元率1.0%)の損益分岐点は年間利用額110万円以上

| カード名 |  |

|

|---|---|---|

| 年会費 | ||

| ポイント還元率 | ||

| 損益分岐点 | 110,000円(条件を満たした場合) |

|

| 特徴 |

|

|

| 詳細 |

dカードGOLDはドコモ利用料が10%ポイント還元

dカード GOLD

総合評価

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- ドコモケータイ、ドコモ光の利用料金1,000円(税抜)ごとに10%のポイント還元

- 国内・ハワイの主要空港ラウンジ利用が無料に

- 18歳以上の学生から申込可能

- dカード GOLD会員数が1,000万人突破、ゴールドカード利用者数No.1のカード

- カード情報の裏面印字でセキュリティ面にも配慮

- 環境に配慮したリサイクル素材を使用

- 利用速報通知・利用制限通知が届く

キャンペーン情報

- 入会&利用&エントリーで合計最大5,000ポイント

- 29歳以下の方は入会&メール受信設定&対象ショップ利用でさらに最大6,000ポイントプレゼント!

- 30~39歳の方は入会&利用&エントリーでさらに最大6,000ポイントプレゼント! ※申込み期間:2024年5月12日まで。また、進展されるポイントはdポイント(期間・用途限定)

「dカード GOLD」は、ドコモユーザー(ケータイまたはドコモ光など)なら積極的に使いたいカードです。

ドコモのケータイ利用金額など1,000円ごとに100ポイント、10%という高い還元率が適用されるからです。例えば、毎月のドコモ利用料金(ドコモ携帯・ドコモ光など)が10,000円だと、毎月1,000ポイント貯まります。つまり、年間で1,000ポイント×12ヶ月=12,000ポイントとなり、dカード GOLDの年会費相当のポイントを受け取ることができます。

受け取るポイントもdポイントなので使い勝手がよく、日常生活のあらゆるシーンで活用できます。

また、購入した携帯電話が偶然の事故で紛失したとき、盗難の被害にあったとき、修理不能となったときに、最大で10万円の補償が受けられる「dカード ケータイ補償」がついています。ただし、新規に購入する機種には制限があります。携帯電話会社のカードらしいサービスです。

空港ラウンジについては多くの国内空港で使えますし、海外旅行傷害保険については最高1億円と高額です(利用付帯時。自動付帯は5,000万円)。300万円の傷害・疾病治療費用補償や携行品損害、救援者費用の補償もついているので、旅行のときは頼れるカードでもあります。

au PAYゴールドカードはau PAYの利用ででポイント2重取りも可能

au PAY ゴールドカード

総合評価

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- auのケータイの利用料金の最大11%分のポイント還元

- au PAY 残高チャージ+コード支払いで2.5%のポイント還元

キャンペーン情報

- 新規入会&利用で最大20,000Pontaポイントプレゼント

「auPAYゴールドカード」は、au関連のサービスを利用するユーザーに大きなメリットがあります。

auケータイ電話およびauひかりの利用料、最大11%還元ほか、auでんき・都市ガス for auを利用している方にはさらにメリットを感じる優待があります。

「au PAY マーケット」という独自のショッピングモールがあるのも特徴の1つです。最大18%のポイント還元を受けることができます。

また、au PAYに残高チャージしたうえで決済すれば、2.5%のポイント還元が可能。日常生活でポイントの2重取りができます。Pontaポイントはコンビニやスーパーなど、街中のお店で使えるという利便性も抜群。もちろん、ゴールドカードにふさわしい空港ラウンジサービスや旅行傷害保険も整っています。

ステータス性が高く補償が手厚いゴールドカード3選

最後に、ステータスを特に重視するという方におすすめのカードを3枚紹介します。

・アメリカン・エキスプレス・ゴールド・カード(年会費31,900円・還元率0.3%)の損益分岐点は年間利用額約1060万円以上

・三菱UFJカード ゴールドプレステージ(年会費11,000円・還元率0.5%)の損益分岐点は年間利用額220万円以上

・ダイナースクラブカード(年会費24,200円・還元率0.4%)の損益分岐点は年間利用額605万円以上

| カード名 | アメリカン・エキスプレス・ゴールド・カード |

三菱UFJカード ゴールドプレステージ  |

ダイナースクラブ カード |

|---|---|---|---|

| 年会費 | 31,900円 | 11,000円 | 24,200円 |

| ポイント還元率 | 0.3% | 0.5% | 0.4% |

| 損益分岐点 | 10,633,334円 | 2,200,000円 | 6,050,000円 |

| 特徴 |

|

|

|

| 詳細 |

アメリカン・エキスプレス・ゴールド・カードはレストラン無料特典やスマホ補償が付帯

アメリカン・エキスプレス・ゴールド・カード

総合評価

| 年会費 | 31,900円(税込) |

|---|---|

| 還元率 | 0.3〜1.0%※ |

| 国際ブランド |  |

| 電子マネー |

|

|

|

※カード利用100円につき1ポイントが貯まる

※「メンバーシップ・リワード・プラス(3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

特徴

- 「プライオリティ・パス」に無料入会でき、国内外の1,400ヵ所以上の空港ラウンジが利用可能

- 出国・帰国時の「手荷物無料宅配サービス」

- 「ゴールド・ダイニング by 招待日和」利用で1名分のコース料金が無料

- 継続特典として「ザ・ホテル・コレクション」の宿泊で使える15,000円分のクーポン

キャンペーン情報

- 最大合計46,000ボーナスポイント*獲得可能

└入会後3ヶ月以内にアメリカン・エキスプレス・トラベル オンラインにて1回(1,000円以上)のカードご利用で初回のみ1,000ボーナスポイント獲得

└入会後3ヶ月以内に合計25万円のカードご利用で、合計10,000ポイント獲得可能

└入会後3ヶ月以内に合計50万円のカードご利用で30,000ボーナスポイント

└入会後、合計50万円以上のカードご利用で5,000ポイント獲得可能

*ポイントはメンバーシップ・リワードのポイントです。

期間:2023年10月5日(木)〜

「アメリカン・エキスプレス・ゴールド・カード」は、独自優待と会員補償に優れたステータスカードの代表格です。

独自の会員サービスがとても充実。特に旅行関連サービスが他カードの中で群を抜いています。カード会員専用旅行サイトやホテル特典など多彩にそろっています。「ザ・ホテル・コレクション」では、厳選された700以上のホテルを優待料金で利用でき、空室の状況によっては、部屋をアップグレードしてもらえます。

また、主要国内空港のラウンジは、同伴者1名も無料で利用できます。世界1,400ヵ所のVIPラウンジを利用できる「プライオリティ・パス・メンバーシップ」へも無料登録が可能。海外旅行の際の手荷物無料宅配サービスも人気です。

さらに、会員補償の点でも優れたカードです。スマホ補償をはじめ、インターネット上での不正利用に対する「オンライン・プロテクション」など、万が一の備えがそろっています。

グルメな方におすすめしたいのが、レストラン優待「ゴールド・ダイニングby招待日和」です。対象レストランに2名以上の予約でコース料金が1名分無料になります。

家族カードを1枚無料で持てるので、ご夫婦での利用もおすすめ。JCBとの提携により、JCB加盟店でも利用でき利便性にも富んでいます。

三菱UFJカード ゴールドプレステージは銀行系カードで補償が手厚い

三菱UFJカード ゴールドプレステージ

総合評価

| 年会費 | 11,000円(税込) Web入会で初年度年会費無料 |

|---|---|

| 還元率 | 0.5〜5.5% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。

特徴

- 厳選レストランが1名無料(2名以上のコースメニュー利用で)

- 国内主要空港とダニエル・K・イノウエ国際空港のラウンジ無料

- 厳選ホテルが5%割引優待、初回限定3,000円割引

- 海外旅行傷害保険最高5,000万円が自動付帯

- コンビニ利用(セブン-イレブン、ローソン)でいつでも5.5%のポイント還元

キャンペーン情報

- 新規入会&条件達成で最大12,000円相当のポイントプレゼント

- 対象店舗のご利用でグローバルポイント最大19%還元 期間:2024年2月1日(木)〜7月31日(水)

「三菱UFJカード ゴールドプレステージ」は、知名度抜群で社会的な信用も手に入れ、かつレストラン優待や旅行を楽しみたい人におすすめの一枚です。

三菱UFJ銀行がメインバンクのため、三菱UFJ銀行のユーザーであれば、外貨キャッシュご購入レートの優遇や、三菱UFJフィナンシャル・グループ各社が提供する特典・割引を受けられます。

さらに、厳選レストランのコース料理を2名以上の利用で1名分が無料になるレストラン優待「ゴールド・グルメセレクション」が付帯。グルメな方にはメリットが大きいといえます。

また、高額補償のある旅行傷害保険、飛行機の遅延などによって発生した食事代などを補償してくれる旅行渡航遅延保険など、旅行の際の補償が手厚いカードでもあります。海外旅行の際には同行家族の補償も付帯しています。24時間健康・介護相談サービスも見逃せません。

ダイナースクラブカードはハイステータスで豪華な特典が魅力

ダイナースクラブカード

総合評価

| 年会費 | 24,200円(税込) |

|---|---|

| 還元率 | 0.3%〜 |

| 国際ブランド | |

| 電子マネー |

|

|

|

特徴

- 国内外の空港ラウンジが無料で使える(海外ラウンジは年10回まで無料)

- 「エグゼクティブ ダイニング」で所定コースの1名or2名分の料金が無料

- 会員限定イベントを多数開催

- ポイントの有効期限がない

キャンペーン情報

- 初年度年会費無料期間:2024年4月1日~7月31日

「ダイナースクラブ」は、豪華特典が魅力的なワンランク上のステータスカードです。

ステータス性の高さで知られた国際ブランドで、誰もが憧れるワンランク上のステータスカードといえます。入会審査基準は他のカードよりも厳しいとされ、その分、利用限度額には一律の上限がなく会員個人の利用状況などによって決まるといった、ハイステータスカードならではのサービスを受けられるのが特徴です。

さらに、日常を彩るプチ贅沢な優待サービスが魅力です。対象レストランでのコース料金の1名分、または2名分が無料になるという特典「エグゼクティブ ダイニング」は、数あるレストラン優待の中でも、質の高いサービスで知られています。さらに、ホテル・ゴルフ場優待、ちょっと贅沢なお取り寄せなど、このカードならではの独自優待が満載で、ハイクラスなカード会員ならではの特別感を堪能できるでしょう。

また、追加カードの発行もおすすめです。「TRUST CLUB プラチナマスターカード」を年会費無料で追加発行することができます。ダイナースクラブカードだけだと加盟店が少ない印象ですが、追加発行のマスターカードなら加盟店も多く、また、コストコなど、Mastercard利用店舗でカード決済できるようになるほか、世界100ヵ国以上で利用可能なBoingoのWi-Fi接続サービスを無料利用できます。

- ゴールドカードの大半は年会費がかかるが、それに見合ったサービスが提供されている

- ゴールドカードの還元率は一般カードと変わらないものもある

- ゴールドカードを選ぶときは自身にとって必要なサービスが提供されているものを選び、年会費を無駄にしないようにするべき