法人カード(ビジネスカード)を持てば、小口現金や立替精算が不要になり、経理業務の手間を削減できます。

また、すぐにカード明細に反映されるので経費の申請漏れもなくなり安心です。

法人カードは永年無料で使えるものや、本人確認書類だけで審査の申し込みができるものも多く、比較的簡単に作ることができます。

この記事では、166枚の法人カード(ビジネスカード)を詳細に比較。おすすめ法人カード17選をランキング形式でご紹介します。

\【目的・ニーズ別】編集部おすすめの法人カード/

| クレジットカード | 三井住友カード ビジネスオーナーズ ゴールド | JCB法人カード | アメリカン・エキスプレス・ビジネス・グリーン・カード |

|---|---|---|---|

| 特徴 | 総合ランキング1位! 特に中小企業におすすめの高スペックカード | ETCカードを無料(複数枚発行可能)で発行できるので、社用車がある場合におすすめ | 個人事業主で旅行保険や優待、ステータス重視の方におすすめ |

| 年会費 | →年間100万円の利用で翌年以降の年会費永年無料 | 1,375円(税込) ※初年度年会費無料(オンライン入会の場合のみ) | 13,200円(税込) |

| 還元率 | 0.5%〜2.0%*1 | 1.0%〜10.5% | 0.3%〜 |

| ETCカード | 無料*(枚数制限なし) | 無料(複数枚発行可能) | 無料(20枚まで) |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

| 公式サイト | 申し込む | 申し込む | 申し込む |

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

目次

中小企業や個人事業主向け法人カードとは?

はじめに、法人カードの基本的な内容についてご紹介します。

法人カードの基本

- 法人カードは企業・法人・個人事業主が発行できる、ビジネスシーンに使いやすいサービスや機能が備わったクレジットカード

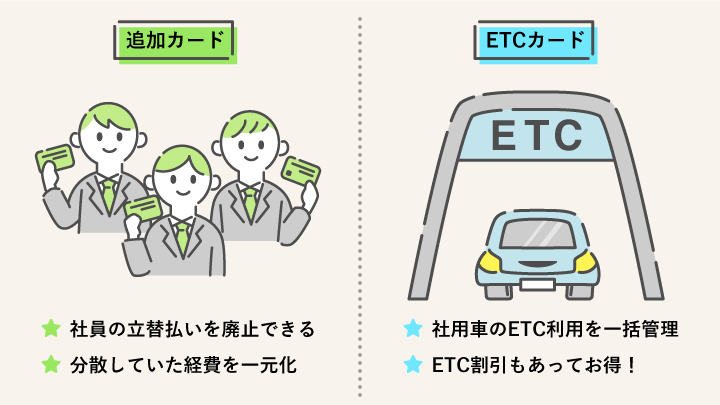

- 基本的には会社の代表者が名義人となり、代表者本人以外は利用できない

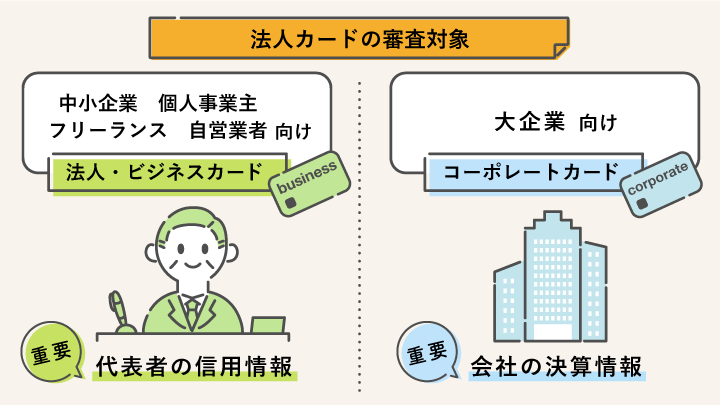

(社員が利用する場合は、「追加カード」の発行が必要) - 法人カードの種類には、大企業向けのコーポレートカード、中小企業や個人事業主向けのビジネスカードがある

- 会社の規模や必要な利用限度額をもとに、自社に最適な法人カードを選ぶのがよい

- 法人カードの発行には審査が必要だが、プリペイド型は審査なしでも発行できる

法人カードと一般的なクレジットカードの大きな違いは、ビジネスシーンに使いやすいサービスや機能が付帯していることと、利用限度額の大きさです。

経理業務の負担を軽減できる機能が付帯したものや、社員用の追加カードを多数発行できるカードの人気が高まっています。利用限度額も個人カードより大きく設定されているので、資金繰りの面でメリットがあります。

法人カードは法人・ビジネスカードとコーポレートカードの2種類に分けられます。

中小企業や個人事業主には法人・ビジネスカードが適していて、代表者の信用情報が審査において重要視されます。

中小企業におすすめの法人カード

- 追加カードやETCカードを複数枚発行できるもの

- 社用車の多い企業は、ETCの利用やガソリンスタンドでポイント優待のあるもの

- 月次決算をラクにする機能が充実しているもの

- 十分な利用限度額を期待できるもの

中小企業は事業規模や事業形態をもとに、自社に必要なサービスの付帯した法人カードを選ぶとよいでしょう。

社員の多い企業は追加カードやETCカードの発行可能枚数が多いものに注目すると、後々困りません。

また、法人カードによって利用限度額の設定が異なります。自社のビジネスを円滑に進めるために必要な利用限度額が期待できるかも重要です。

個人事業主・フリーランスにおすすめの法人カード

- 年会費無料でも機能十分なもの

- 審査の際に、代表者の本人確認書類のみで発行できるもの

- ゴールド・プラチナなどステータスの高いかっこいいカードも人気

ビジネス用と個人用の決済を明確に分けるため、法人カードを発行する個人事業主やフリーランスの方も多くいます。

本人確認書類だけで発行できる「個人与信」のカードであれば、審査は個人カードと変わりません。

年会費無料の優良カードも多数ありますが、ゴールドカード・プラチナカードも人気。ステータスカードだからこそ付帯するビジネス特典を活かして、人脈を広げるのもよいでしょう。

中小企業や個人事業主向けおすすめ法人カード総合ランキング!17枚を徹底比較

大企業、中小企業やスタートアップ企業、個人事業主やフリーランス、など事業規模や従業員数などによって、自社に合う法人カードは異なります。

コストを抑えたい場合は年会費無料の法人カード、出張時に備えたいなら特典や旅行保険が充実しているカードなどポイントをおさえて選んでみましょう。

当サイト編集部が166枚の法人カードの中から厳選した2024年10月最新のおすすめの法人カードランキングを以下の表にまとめました。

| カード名 | デザイン | 公式サイト | 年会費 | 還元率 | 国際ブランド | 限度額 | 締め日 | 連携できる会計ソフト | ETCカードの年会費 | 追加カードの年会費 | 申し込み書類 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1.三井住友カード ビジネスオーナーズ ゴールド |  | 申し込む | 5,500円(税込)*1 | 0.5%~2.0%*2 | Visa Mastercard | 500万円*3 | 毎月15日、もしくは月末 | freee、マネーフォワード、弥生会計 | 550円*4 | 無料 | 本人確認書類 |

| 2.バクラク ビジネスカード |  | 申し込む | 無料 | 1.0%~1.5% | VISA | 1ヶ月あたり1億円以上 | 月末 | freee、マネーフォワードなど | なし | 無料(無制限)*5 | 「履歴事項全部証明書」 または「現在事項全部証明書」、 本人確認書類、 1,000万円以上の預金残高の証明 |

| 3.UPSIDER |  | 申し込む | 永年無料 | 1.0% | VISA | 10億円 | 月末 | freee、マネーフォワードなど | – | 無料(無制限) | 本人確認書類 |

| 4.三井住友カード ビジネスオーナーズ |  | 申し込む | 永年無料 | 0.5%~1.5%*2 | Visa Mastercard | 500万円*3 | 毎月15日、もしくは月末 | freee、マネーフォワード、弥生会計 | 550円*4 | 無料(18枚まで) | 本人確認書類 |

| 5.ライフカードビジネス ライトプラス |  | 申し込む | 永年無料 | 0.5% | VISA Mastercard JCB | 10~500万円 | 毎月5日 | freee、マネーフォワード、弥生会計 | 無料 | 無料(3枚まで) | 希望限度額200万円以下の場合 法人:登記事項証明書、本人確認書類 個人事業主:本人確認書類 希望限度額200万円超の場合 法人:上2つ+決算書2期分 個人事業主:本人確認書類+確定申告書2期分 |

| 6.楽天ビジネスカード |  | 申し込む | 2,200円(税込) | 1.0% | VISA | 300万円 | 月末 | freee、マネーフォワード | 550円(1枚目は無料) | なし | 登記事項証明書(法人)、 代表者の本人確認書類 |

| 7.EX Gold for Biz M |  | 申し込む | 3,300円(税込) | 0.6% | VISA Mastercard | 10~300万円 | 月末 | freee、マネーフォワード | 無料(3枚まで) | 無料(3枚まで) | 本人確認書類 |

| 8.マネーフォワード ビジネスカード |  | 申し込む | 無料*6 | 1.0%~ | VISA | 20億円 | 月末 | マネーフォワード | なし | リアルカードは2枚目以降990円 (無制限) | 本人:本人確認書類、 現在事項全部証明書 または 履歴事項全部証明書 個人事業主:本人確認書類 |

| 9.セゾンプラチナ・ ビジネス・アメリカン・ エキスプレス・カード |  | 申し込む | 33,000円(税込) | 0.5% | AMERICAN EXPRESS | 一律の上限なし | 毎月10日 | freee、マネーフォワード | 無料(5枚まで) | 2枚目以降3,300円(9枚まで) | 本人確認書類 |

※「メンバーシップ・リワード」への登録が必要です。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

このランキングは以下の7つの基準をもとに算出しています。

ランキングの評価基準

- 年会費

- ポイント還元率

- 旅行保険

- 追加カード

- ETCカード

- 利用限度額

- 機能・サービス

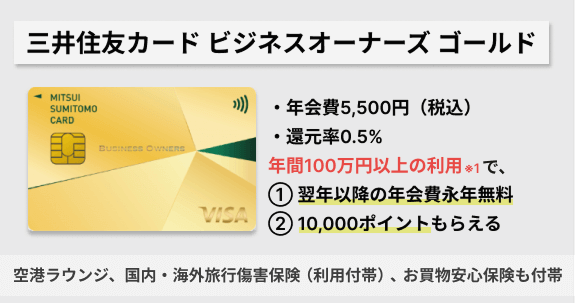

1.三井住友カード ビジネスオーナーズ ゴールドは年間100万円以上の利用で翌年度から年会費無料

実質年会費無料でゴールドの法人カードが持てる!毎年10,000ポイント獲得でさらにお得

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 5,500円(税込)*1 |

|---|---|

| 還元率 | 0.5~2.0%*2 |

| 国際ブランド | Visa・Mastercard |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合もあります。

※対象の個人カードとの2枚持ちが条件です。

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 5,500円(税込)*1 |

|---|---|

| 還元率 | 0.5~2.0%*2 |

| 国際ブランド | Visa・Mastercard |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合もあります。

※対象の個人カードとの2枚持ちが条件です。

三井住友カード ビジネスオーナーズ ゴールドのメリット・デメリット

- 年間100万円以上の利用があればゴールドなのに翌年度以降の年会費永年無料*1

- 個人カードとの2枚持ちで特定の加盟店・ETC利用時のポイント還元率最大2.0%※

※対象の三井住友カードで条件達成し、対象のご利用をすることが条件です。

- ゴールドカードとしては独自優待が少ない

- 特定の加盟店・ETCのポイント優待を受けるには個人カードとの2枚持ちが必要

三井住友カード ビジネスオーナーズ ゴールドは追加カードも年会費無料で18枚まで発行できることから、従業員にカードを持たせることが多い中小企業向けの法人カードです。

従業員用に数多くのカードを発行すると管理がたいへんになりますが、セキュリティの高いナンバーレスカードなので不正利用を防止することができますし、代表者であればすべてのカードの利用明細を一括で確認することができます。

また個人カードも三井住友カードにして併用することで、ポイント還元率が最大2.0%※になります。2枚のカードをアプリでまとめて管理することができるので、支出も管理もかなりしやすくなるでしょう。

*2枚持ちの対象となるカードはこちら ※対象の三井住友カードで条件達成し、対象のご利用をすることが条件です。

また、手数料を払うことで「請求書支払い代行サービス」を利用することができます。取引先がカード決済に対応していない場合でも決済できるほか、資金繰りに余裕を持たせることができます。

さらに、年間のカード利用枠が100万円を超えると、5,500円(税込)の年会費が翌年以降永年無料*1になります。しかも、毎年10,000ポイントの還元があるのでお得です。

| 年間100万円以上の利用特典*1 |

| 【特典1】翌年以降の年会費永年無料 【特典2】毎年10,000ポイント還元 ※追加カード・ETCカード利用分の合算で年間100万円以上になればOK! |

三井住友カード ビジネスオーナーズ ゴールドと一般カードの比較

ゴールドカードだけの特典として、国内の旅行傷害保険やお買物安心保険の適用、空港ラウンジの無料利用など多くのサービスが追加されています。

| 三井住友カードビジネスカード |  三井住友カード ビジネスオーナーズ |  三井住友カード ビジネスオーナーズ ゴールド |

|---|---|---|

| 年会費 | 永年無料 | 5,500円(年間100万円以上*1の利用で翌年以降永年無料) |

| ポイント還元率 | 0.5% (対象の三井住友カードと2枚持ち+特定の加盟店・ETCの利用で最大1.5%) | 0.5%~2.0% ※対象の三井住友カードで条件達成し、対象のご利用をすることが条件です。 |

| カード利用枠 | 〜500万円*2 | |

| 継続特典 | なし | 年間100万円以上*の利用でもれなく10,000ポイント |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) | ・国内旅行傷害保険(利用付帯):最高2,000万円 ・海外旅行傷害保険(利用付帯):最高2,000万円 ・お買物安心保険:年間300万円まで |

| 付帯サービス | – | 空港ラウンジサービス無料(国内主要空港・ハワイのダニエル・K・イノウエ国際空港) |

| 詳細 | 詳細を見る | 詳細を見る |

* 2 所定の審査がございます。

三井住友カード ビジネスオーナーズ ゴールドの基本情報

| 追加カード | 無料(18枚まで) |

|---|---|

| ETCカード | 550円(税込)(初年度無料/前年度に1回以上ETC利用があれば翌年度も無料) 法人カード1枚につき1枚のETCカードを発行可能 |

| マイル還元率 | ANAマイル0.5%、JALマイルなし |

| 旅行保険 | ・国内旅行傷害保険:最高2,000万円(利用付帯) ・海外旅行傷害保険:最高2,000万円(利用付帯) ・「選べる無料保険」:旅行傷害保険を個人賠償責任保険、入院保険、携行品損害保険などに変更できる |

| 利用限度額 | 〜500万円(※所定の審査があります) |

| スマホ決済 | PiTaPa、Apple Pay、Google Pay、Samsung Wallet |

| 連携の会計ソフト | freee、マネーフォワード、弥生会計 |

| 締め日・支払日 | 15日締め翌月10日払い/月末締め翌月26日払い |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | 最短3営業日で発行(約1週間でカード到着)* |

| 申し込み条件の記載 | 満18歳以上(高校生は除く)の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

| 詳細 | 公式サイト |

2.バクラクビジネスカードは経理業務の負担を軽減する機能が充実

バクラクの各種サービスとの連携で支出管理を一本化+還元率は最大1.5%

バクラクビジネスカード

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.0~1.5% |

| 国際ブランド | VISA |

バクラクビジネスカード

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.0~1.5% |

| 国際ブランド | VISA |

用途別に何枚でもカードを発行できる

「バクラク請求書」や「バクラク経費精算」など、経理効率化サービスを多数リリースしている株式会社LayerXが発行する法人カードです。リアルカードは1枚あたり発行手数料に1,540円(税込)かかりますが、バーチャルカードは無料で枚数制限なく発行できるため、従業員への配布はもちろん、チームごとにカードを発行したり、イベント用に短期的に使うなど、使い道を広げることが可能です。

用途別にカードを発行すれば明細の照合も一目瞭然。利用明細と証憑の紐付け・仕訳作成がスムーズになる機能もあるので、会計処理がラクになるでしょう。インボイス制度・電子帳簿保存法にも対応しています。

また、発行するカードごとに利用者や決済上限額を設定できる「利用制限機能」があるので、万が一の使い込みや紛失が心配な経営者にも安心感があります。

年会費無料ながらポイント高還元率

年会費無料カードながら、基本還元率は1.0%。公共料金・税金の支払いはポイント付与対象外になります。

しかも、バクラクの他のサービスを併用すると決済総額の最大1.5%がキャッシュバックされます。日々の支払いをバクラクビジネスカードに徹底すれば、一元管理できるだけでなく、経費削減の強い味方となるでしょう。

バクラクビジネスカードのメリット・デメリット

- 年会費無料で複数枚発行でき、利用制限をかけることができる

- 最大1.5%のキャッシュバック

- 1ヶ月あたりの利用限度額が1億円以上

- 設立年数が1年未満の法人は発行の際に保証金が必要

- 個人事業主は利用できない

バクラクビジネスカードの基本情報

| 追加カード | ・バーチャルカード無料(無制限) ・リアルカード:発行手数料1,540円(税込)/枚 |

|---|---|

| ETCカード | 適用なし |

| ポイント還元率 | ・基本還元率1.0% ・決済金額の最大1.5%キャッシュバック |

| マイル還元率 | – |

| 旅行保険 | ・国内旅行傷害保険:なし ・海外旅行傷害保険:最高3,000万円(利用付帯)※リアルカードのみ |

| 利用限度額 | 1ヶ月あたり1億円以上 |

| スマホ決済 | – |

| 連携の会計ソフト | freee、マネーフォワード(クラウド会計・クラウド会計Plus)など |

| 締め日・支払日 | ・毎月月末締め ・支払日は銀行振込は毎月15日まで、口座振替は毎月8営業日目または20日 |

| 支払口座 | 法人口座 |

| 最短発行 | ・リアルカード:最短3日 ・バーチャルカード:審査後即時発行できる |

| 申し込み条件の記載 | 設立年数1年以上・預金残高1,000万円以上の法人・従業員数10名以上 *設立年数1年未満および預金残高が1,000万円未満の法人は、保証金が必要 |

| 必要書類 | ・代表者または取引担当者の本人確認書類 ・「履歴事項全部証明書」または「現在事項全部証明書」(直近6ヶ月以内発行) ・預金残高が1,000万円以上あることが証明できるもの |

| 詳細 | 公式サイト |

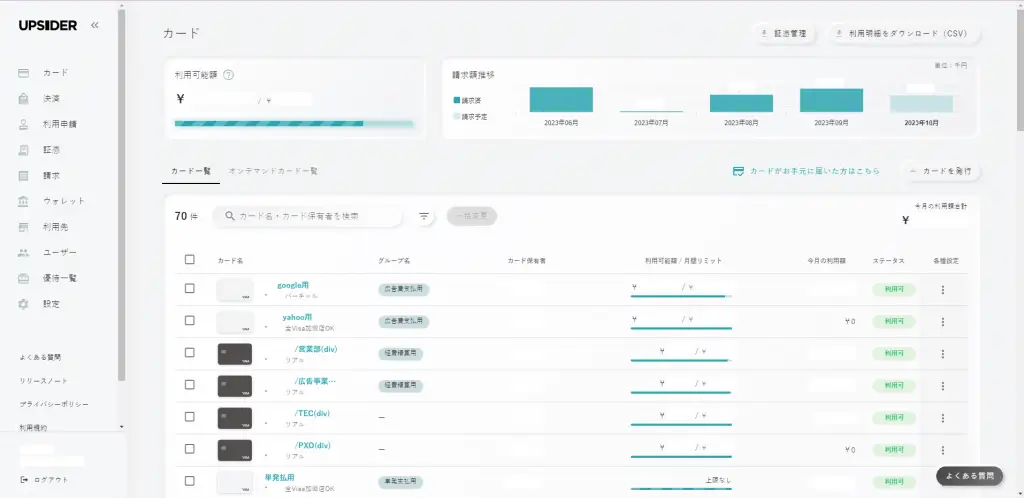

3.UPSIDERは最大10億円の限度額が可能なスタートアップ向けのビジネスカード

UPSIDER

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA |

UPSIDER

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA |

UPSIDERのメリットは「高い限度額」と「無制限に発行できるバーチャルカード」

- 独自の与信モデルにより最大10億円の限度額も可能

- 部門別・用途別など無制限にリアルカード・バーチャルカードを無料発行できる

UPSIDERの一番の特徴は、「最大10億円」も可能な限度額です。登録している銀行口座のデータと連携させることで、これまでのビジネスカードとは異なった与信判断を可能にしています。

例えば、「スニーカーダンク」を運営する株式会社SODAは、UPSIDERを導入したことで、事業の急拡大に応じた限度額の増枠が実現したそうです。

最初の限度額は1,000万円だったのですが、定期的に再審査をすることで、それをどんどん引き上げていただきました。

使いはじめてから1年半も経っていないのに、1億円以上の限度額をいただけているというのは、他社のカードではあまり聞いたことがないです。

引用元:「1営業日で限度額10倍以上を出せるのはこのカードしかない」急拡大するスニーカーダンク運営・SODAの成長を支えたUPSIDERカード

また、部門別・用途別などで無制限にリアルカード・バーチャルカードを無料発行できるのも魅力的です。

もし仮にバーチャルカードがなければ、オンライン決済にしか使わない場合でもリアルカードを発行して、どこかに保管しておかなければいけません。UPSIDERであれば、自由にバーチャルカードを発行し、しかも1枚ずつ利用限度額を設定することもできます。

▼全カードの決済データがリアルタイムに管理画面に反映される

UPSIDERのデメリットは「ETCカード」と「旅行保険」

- ETCカードの発行はできない

- 旅行保険などの特典は充実していない

UPSIDERのデメリットは、ETCカードの発行ができない点です。社用車で高速道路に乗る機会が多い企業には不向きなカードです。前述の通り、UPSIDERの魅力は無制限にバーチャルカードを発行できることなので、ETCカードを複数枚発行したい場合は他社カードを検討するのが良いでしょう。

また旅行保険など、カードに付帯している特典はそこまで多くないため、保険などの付帯サービスを充実させたい方は他の法人カードがおすすめです。

また、UPSIDERは法人格を取得していない場合は利用することができません。個人事業主やフリーランスは発行できないため注意しましょう。

UPSIDERの基本情報

| 追加カード | 無料 |

|---|---|

| バーチャルカード | 無制限 |

| ETCカード | なし |

| Slack通知機能 | あり |

| 申込方法 | WEB上で申し込みが完結 |

| 連携の会計ソフト | freee・マネーフォワードクラウド会計・マネーフォワードクラウド会計プラスなど |

| 締め日・支払日 | 月末締め、翌月20日払い(※銀行振込の場合は、月末締め、翌月15日払い) |

| 最短発行 | バーチャルカード:即時発行 リアルカード:最短3営業日 |

| 申し込み条件 | 法人 |

| 必要書類 | 本人確認書類 |

| 詳細 | 公式サイト |

4.三井住友カード ビジネスオーナーズは追加カードが18枚まで無料で従業員に持たせられる

所定の審査クリアで利用可能枠500万円に。年会費無料で機能十分の法人カード

三井住友カード ビジネスオーナーズ

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~1.5%*1 |

| 国際ブランド | Visa・Mastercard |

三井住友カード ビジネスオーナーズ

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~1.5%*1 |

| 国際ブランド | Visa・Mastercard |

三井住友カード ビジネスオーナーズのメリット・デメリット

- 追加カードが年会費無料で最大18枚発行できる

- 個人カードとの2枚持ちで、特定の加盟店・ETC利用時のポイント還元率最大1.5%

三井住友カード ビジネスオーナーズは、年会費永年無料ながら海外旅行傷害保険が付帯し、最大500万円(所定の審査あり)の利用可能枠があります。

さらに、三井住友カード ビジネスオーナーズ ゴールドと同じように対象個人カードとの2枚持ちで特定の加盟店・ETC利用時などのポイント還元率が最大1.5%になります。ETCカードも年会費無料、従業員用の追加カードも18枚まで年会費無料です。

- 国内旅行傷害保険とお買物安心保険がない

- 通常還元率は0.5%と高くはない

三井住友カード ビジネスオーナーズのデメリットとして、国内旅行傷害保険とお買物安心保険がないことがあります。ただ、お買物安心保険も旅行傷害保険も利用頻度が少ない方にとってはデメリットにはならないでしょう。

また通常還元率が低いこともネックですが、個人カードとの併用もうまく活用できるとデメリットをカバーできますね。

三井住友カード ビジネスオーナーズの基本情報

| 追加カード | 無料(18枚まで) |

|---|---|

| ETCカード | 550円(税込)(初年度無料/前年度に1回以上ETC利用があれば翌年度も無料) 法人カード1枚につき1枚のETCカードを発行可能 |

| マイル還元率 | ANAマイル0.5%、JALマイルなし |

| 旅行保険 | ・国内旅行傷害保険:なし ・海外旅行傷害保険:最高2,000万円(利用付帯) ・「選べる無料保険」:旅行傷害保険を個人賠償責任保険、入院保険、携行品損害保険などに変更できる |

| 利用可能枠 | 〜500万円(※所定の審査があります) |

| スマホ決済 | PiTaPa、Apple Pay、Google Pay、Samsung Wallet |

| 連携の会計ソフト | freee、マネーフォワード、弥生会計 |

| 締め日・支払日 | 15日締め翌月10日払い/月末締め翌月26日払い |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | 最短3営業日で発行(約1週間でカード到着)* |

| 申し込み条件の記載 | 満18歳以上(高校生は除く)の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

| 詳細 | 公式サイト |

5.ライフカードビジネスライトプラスは限度額最大500万円で中小企業も使いやすい

本人確認書類だけで申し込み可能。最短3営業日で発行!

ライフカードビジネスライトプラス

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

ライフカードビジネスライトプラス

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

ライフカードビジネスライトプラスのメリット・デメリット

- 年会費無料カードなのに手厚い旅行サービスが付帯

- 限度額が最大500万円

- 分割払い・リボ払いにも対応

- 旅行傷害保険とショッピング保険がない

ライフカードビジネスライトプラスは、本人確認書類の提出だけで最短3営業日のスピード発行ができます。分割払い・リボ払いにも対応した会社創業時から持てる心強いカードです。さらに限度額が最大500万円なので、キャッシュフローが不安な時も安心できます。

従業員のための追加カードは3枚まで、ETCカードも1枚まで永年無料です。

出張時に便利なサービスが豊富

付帯保険やポイントサービスは省かれていますが、JALやANAの航空券をお得な運賃で利用できる宿泊プランや海外での日本語サポートなど、出張に役立つトラベルサービスが充実しています。

| 海外アシスタンスサービス「LIFE DESK」 | 渡航先での各種案内やエマージェンシーサービス |

|---|---|

| 旅行予約サービス「Travel Gate」 | 近畿日本ツーリストの旅行を簡単にオンラインで検索して予約できる |

| カーシェアリングサービス「タイムズカー」 | 会員カード発行手数料無料 |

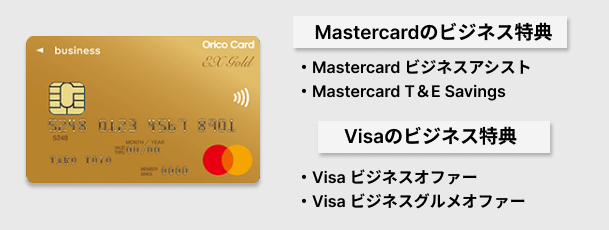

国際ブランドのビジネス特典や福利厚生代行サービスも!

クラウド会計ソフトfreeeや福利厚生代行サービス「ベネフィット・ステーション」も優待価格で利用できます。

VISAまたはMastercardを選択すれば、各ブランドのビジネス特典も付きますよ。

ライフカードビジネスライトプラスの基本情報

| 追加カード | 無料(3枚まで) |

|---|---|

| ETCカード | 無料 |

| マイル還元率 | ANAマイル0.25%、JALマイルなし |

| 旅行保険 | なし |

| 利用限度額 | 10〜500万円 |

| 連携の会計ソフト | freee、マネーフォワード、弥生会計 |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 締め日・支払日 | 5日締め当月26日~29日払いまたは翌月3日払い |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | 最短3営業日 |

| 申し込み条件 | 法人代表者または個人事業主 |

| 必要書類 | ・希望限度額200万円以下の場合 法人:登記事項証明書 本人確認書類 個人事業主:本人確認書類 ・希望限度額200万円超の場合 法人:上記プラス決算書2期分 個人事業主:上記プラス確定申告書2期分 |

6.楽天ビジネスカードは楽天市場でポイント最大3倍の個人事業主向け法人カード

楽天ユーザーの個人事業主やフリーランスなら持っておきたい1枚

楽天ビジネスカード

| 年会費 | 2,200円(税込)* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA |

楽天ビジネスカード

| 年会費 | 2,200円(税込)* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA |

楽天ビジネスカードのメリット・デメリット

- プライオリティ・パス最高ランクのプレステージ会員同等のサービスが付帯

- 楽天市場の利用でポイント還元率最大3.0%

- 個人カードの楽天プレミアムカードとの2枚持ちが条件

- 社員用の追加カードを発行できない

楽天ビジネスカードは、個人カードと法人カードの両方で徹底してポイントを貯めたいという方に選ばれています。

楽天が発行している法人カードはこの楽天ビジネスカードのみ。個人カードの楽天プレミアムカード(年会費11,000円/税込)への入会が条件となりますが、貯まったポイントを合算して利用できます。

通常1.0%の高還元率に加えて、楽天市場の利用でポイントが最大3倍に(還元率3%)。備品購入を楽天市場に統一すればポイントがザクザク貯まっていくでしょう。楽天市場や楽天トラベルなどで1ポイント=1円で利用できます。

ガソリン給油でもポイントが貯まりやすく、楽天ポイントカードの掲示でENEOSやapollostationなら給油2ℓにつき1ポイントが付与されます。

何度でも利用できる空港ラウンジは海外出張の多いビジネス向け

楽天プレミアムカードと楽天ビジネスカードの年会費を合算しても13,200円(税込)という価格ながら「プライオリティ・パス」最高ランクのプレステージ会員同等のサービスを利用できる*のが最大のメリットと言えます。

世界145カ国1,500カ所以上(2024年◯月時点)の空港ラウンジを何度でも無料(2025年1月より年間5回まで)で、軽食やアルコール類を含むドリンクサービスとともにゆっくりと過ごすことができますよ。

また、多彩なビジネス優待のある「Visaビジネスオファー」を利用できるほか、国内・海外旅行傷害保険もしっかりと付帯しています。ETCカードは何枚でも発行可能です。

*2025年1月より年間5回まで無料で利用できる、以降は1回あたりUS35$

楽天ビジネスカードの基本情報

| 追加カード | なし |

|---|---|

| ETCカード | 550円(税込)(1枚目は無料・発行数の上限なし) |

| マイル還元率 | ANAマイル0.5%、JALマイル0.5% |

| 旅行保険 | 国内旅行傷害保険 最高5,000万円(利用付帯) 海外旅行傷害保険 最高5,000万円(利用付帯) |

| 利用限度額 | 〜300万円(楽天プレミアムカードとの合算) |

| スマホ決済 | Apple Pay、Google Pay |

| 連携の会計ソフト | freee、マネーフォワード |

| 締め日・支払日 | 月末締め翌月27日払い |

| 支払口座 | 法人口座 |

| 最短発行 | 2週間程度 |

| 申し込み条件 | 法人代表者・個人事業主、20歳以上 |

| 必要書類 | 法人(登記事項証明書と代表者の本人確認書類) 個人事業主(本人確認書類) |

7.オリコ EX Gold for Biz Mは年間利用額200万円以上で次年度還元率1.2%になる法人カード

格安な年会費でゴールドの法人カードが持てる

EX Gold for Biz M

| 年会費 | 3,300円(税込)* |

|---|---|

| 還元率 | 0.6% |

| 国際ブランド | VISA・Mastercard・JCB |

EX Gold for Biz M

| 年会費 | 3,300円(税込)* |

|---|---|

| 還元率 | 0.6% |

| 国際ブランド | VISA・Mastercard・JCB |

オリコEX Gold for Biz Mのメリット・デメリット

- 3,300円という低価格ながら空港ラウンジサービスや国際ブランドのビジネス特典が付帯

- Mastercardならレストラン優待「ダイニング by 招待日和」を利用できる

- 利用限度額の設定が低め

- 個人事業主やフリーランスは発行できない

オリコ EX Gold for Biz Mは、オリコの法人向けビジネスカードです。

ゴールドカードながら年会費初年度無料で次年度以降も3,300円(税込)、追加カードは年会費無料で3枚まで発行できます。しかも、国内主要空港のラウンジサービスや旅行傷害保険がしっかりと付帯し、VISAまたはMastercardのビジネス特典もあわせて利用できる、お得感のあるカードです。

Mastercardを選べば、レストラン優待「ダイニング by 招待日和」も利用できます。

また、「ベネフィット・ステーション」の優待利用もできるので、社員の福利厚生代行サービスの導入を検討している中小企業にもうれしい特典が付いています。

個人事業主やフリーランスなら「オリコ EX Gold for Biz S」

また、EX Gold for Biz Mは中小企業向けの法人カードですが、個人事業主やフリーランスの場合は、個人契約型のEX Gold for Biz Sとなります。

ビジネス特典や利用枠などは同じですが、メンバーカードの発行やキャッシング枠に違いがあります。EX Gold for Biz Mは最大3枚までメンバーカードを発行できますが、EX Gold for Biz Sは追加カードはETCカードのみです。

| オリコの法人カード | EX Gold for Biz M | EX Gold for Biz S |

|---|---|---|

| 対象 | 法人代表者(法人契約) | 個人事業主・副業・フリーランス(個人契約) |

| 年会費 | 初年度無料、2年目以降3,300円(税込) | |

| 追加カード | ETCカード、メンバーカード(最大3名) | ETCカード |

| キャッシング | なし | 利用枠:10~100万円 実質年率:18.0% |

オリコ EX Gold for Biz Mの基本情報

| 追加カード | 無料(3枚まで) |

|---|---|

| ETCカード | 無料(3枚まで) |

| マイル還元率 | ANAマイルなし・JALマイル |

| 旅行保険 | 国内旅行傷害保険 最高1,000万円(利用付帯) 海外旅行傷害保険 最高2,000万円(利用付帯) |

| 利用限度額 | 10〜300万円 |

| スマホ決済 | Apple Pay |

| 連携の会計ソフト | freee、マネーフォワード |

| 締め日・支払日 | 月末締め翌月27日払い |

| 支払口座 | 法人口座 |

| 最短発行 | – |

| 申し込み条件 | 法人代表者 |

| 必要書類 | 代表者の本人確認書類のみ |

8.マネーフォワード ビジネスカードは決算書提出不要で創業直後の法人も発行できる

マネーフォワード クラウドとの連携で活用価値大

マネーフォワード ビジネスカード

| 年会費 | 無料* |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA |

マネーフォワード ビジネスカード

| 年会費 | 無料* |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA |

マネーフォワード ビジネスカードのメリット・デメリット

- カード申込時に決算書提出が不要

- 利用金額ごとにボーナスポイントの付与(最大50,000円分/月)がある

- マネーフォワード クラウドとの連携で経費や会計処理などでさらに活用価値が上がる

- リアルカードの発行手数料が2枚目以降990円(税込)/枚かかる

- ガソリンスタンドでは、少額決済でも一時的に1円や2円等の少額が徴収される

- ETCカードを発行できない

マネーフォワードケッサイ株式会社が提供している、法人・個人事業主向けビジネスカードです。

カード申込時に決算書提出が不要。スタートアップ企業であっても、申込みから1週間程度で手にすることができます。

ウォレットにチャージしておけば原則5,000万円、最大20億円まで利用できるので、仕入れや広告費などの高額な支払いも安心です。

実質年会費無料カードながら基本ポイント還元率1.0%、最大3.0%の高還元率なのも魅力です(還元率3.0%はマネーフォワードの関連サービス限定)。

公共料金の支払いでも還元率は1.0%のままで下がりません。法人税や所得税などの納税でも0.5%が還元されます。

さらに、毎月の利用額に応じて最大50,000円分のボーナスポイントがあります。支払いをカードに集約することでポイントが貯まり、経費削減の大きな手段になるでしょう。

マネーフォワード ビジネスカードのボーナスポイント表

| 月の利用金額 | ボーナスポイント |

|---|---|

| 10万円 | 500ポイント |

| 50万円 | 2,500ポイント |

| 100万円 | 5,000ポイント |

| 500万円 | 25,000ポイント |

| 1000万円 | 50,000ポイント |

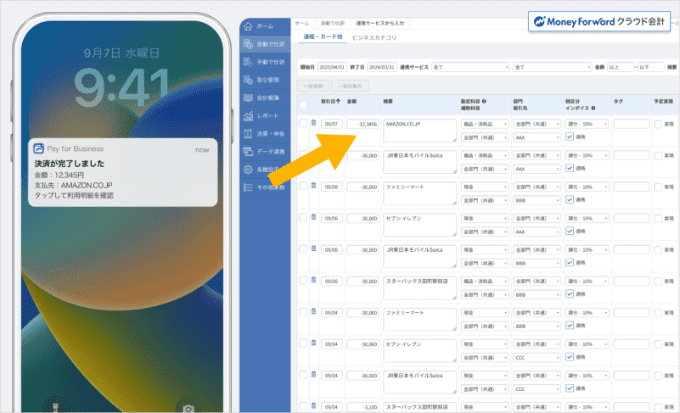

マネーフォワード クラウドとの連携で業務効率アップ

▼スマホアプリとメールで利用明細がリアルタイムで通知・反映される

マネーフォワード ビジネスカードは、経理業務のなかでも負担の多い、月次決算をラクにできる機能が豊富です。目的別にカードを複数枚発行できるだけでなく、利用明細に証憑やメモを紐付けして管理工数を軽減できたり、専用スマホアプリによる撮影で電子帳簿保存法のスキャナ保存にも対応できます。

また、「マネーフォワード クラウド経費」「マネーフォワード クラウド会計」と連携すれば、利便性がさらに上がります。

さまざまな機能を自社に合うようカスタマイズもできるので、クラウドサービスを含めて導入することで経理業務の効率化を高レベルで実現できるかもしれません。

クラウドとの連携でできること

| マネーフォワード クラウド経費 | ・利用明細の自動連携による入力工数の削減 ・小口現金や仮払金の廃止によるオペレーションコストの削減 ・申請データのリアルタイム連携 |

|---|---|

| マネーフォワード クラウド会計 | ・「自動仕訳ルール機能」で仕分けルールに沿った勘定科目の提案 ・自動仕訳ルールの一括登録・編集 |

マネーフォワード ビジネスカードの基本情報

| 追加カード | 無料(発行枚数無制限) *リアルカードは2枚目以降900円+税の発行手数料が必要 |

|---|---|

| バーチャルカード | 無料(発行枚数無制限) |

| ETCカード | なし |

| 旅行保険 | なし |

| 利用限度額 | 前原い式:~原則5,000万円 *審査により最大20億円まで可能 後払い式:~最大20億円 |

| 締め日・支払日 | 月末締め翌月20日払い |

| 連携の会計ソフト | マネーフォワード |

| スマホ決済 | 対応に向けて準備中(2024年9月時点) |

| 支払口座 | ・プリペイド式:専用の入金用口座(ウォレット) ・後払い式:銀行口座 |

| 最短発行 | ・バーチャルカード:最短5分 ・リアルカード:1週間程度 |

| 申し込み条件 | 法人または個人事業主 |

| 必要書類 | ・法人:本人確認書類、現在事項全部証明書または履歴事項全部証明書(6ヶ月以内に取得したもの) ・個人事業主:本人確認書類 |

| 詳細 | 公式サイト |

9.セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードはコンシェルジュ付きのビジネスカード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

| 年会費 | 33,000円(税込)*初年度年会費無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

| 年会費 | 33,000円(税込)*初年度年会費無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

セゾンプラチナビジネスアメックスのメリット・デメリット

- 比較的低価格の年会費でコンシェルジュなどのプレミアムなサービスを利用できる

- JALのマイル還元率最大1.125%(SAISON MILE CLUB登録の場合:年会費5,500円)

- アメックスのプロパーカードほどにはステータス性がない

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード(セゾンプラチナビジネスアメックス)は、幅広いビジネスサポートがあり、中小企業の経営者にも人気の高いカードです。運転免許証などの本人確認書類だけで申し込むことができます。

ホテル・ダイニング・スパなどでVIP優待を受けることができる「オントレ」や「Tablet Plus(タブレット・プラス)」、コンシェルジュサービスが付帯。

プラチナカードならではの優雅な特典が十分なのに初年度年会費無料で利用できコスパに優れています。

コンシェルジュサービスを利用すれば、電話1本で出張やレストランの手配などを任せることができますよ。

- ホテル滞在中の朝食サービス

- レイトチェックアウト

- アーリーチェックイン

- ラウンジでのドリンクサービス

- 料金優待

セゾンプラチナビジネスアメックスはJALのマイル還元率最大1.125%

セゾンプラチナビジネスアメックスはJALマイルを貯められる法人カードで、「SAISON MILE CLUB」へ登録*すると、永久不滅ポイントを自動的にJALマイルへ移行できます。

*年会費:5,500円(税込)

しかも、同時にプラチナ会員限定の優遇ポイントが貯まりマイル還元率は1.125%の高還元率になります。貯まったマイルを利用すれば、出張旅費を浮かせることができますね。

世界中の空港ラウンジを利用できる「プライオリティ・パス」最高ランクのプレステージ会員資格も付帯しているので、海外出張の多いビジネスの方向けの法人カードです。

セゾンプラチナビジネスアメックスの基本情報

| 追加カード | 2年目以降3,300円(税込)(初年度無料 9枚まで) |

|---|---|

| ETCカード | 無料(5枚まで) |

| マイル還元率 | ANAマイル0.3%・JALマイル0.25% ※「SAISON MILE CLUB」への登録*でJALのマイル還元率最大1.125% *年会費:5,500円(税込) |

| 旅行保険 | 国内旅行傷害保険 最高5,000万円(自動付帯) 海外旅行傷害保険 最高1億円(利用付帯) |

| 利用限度額 | 一律上限なし |

| 連携の会計ソフト | freee |

| スマホ決済 | Apple Pay、Google Pay |

| 締め日・支払日 | 10日締め翌月4日払い |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | 3営業日 |

| 申し込み条件 | 個人事業主または経営者(学生、未成年を除く) |

| 必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

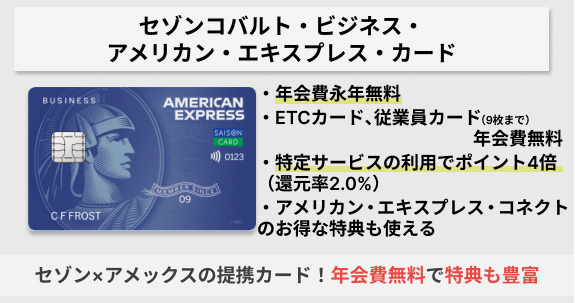

10.セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードはビジネスサービスに特化したシンプルな1枚

セゾンカードとアメックスの提携法人カードで、アメックスのビジネス特典も利用可能

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードのメリット・デメリット

- さまざまなビジネスサービスで永久不滅ポイントがたくさん貯まる

- セゾンカードとアメックス、両方のビジネス特典を利用できる

- 旅行傷害保険とショッピング保険がない

- 対象のビジネスサービスを利用しない場合はメリットが少ない

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、コバルトブルーの券面に大きく描かれたアメックスカードの象徴「センチュリオン」が目を惹くかっこいいビジネスカードです。

年会費無料で、ビジネスに特化したシンプルなカードを求める方向けの法人カードです。

ビジネスに関するさまざまなサービスを料金交渉の手間なく優待利用できる「ビジネス・アドバンテージ」、アメックスが提供するビジネス特典「アメリカン・エキスプレス・コネクト」など、数多くのサービスを利用できます。業務効率化・経費削減のための幅広いサービスが魅力です。

旅行保険の付帯はありませんが、安心してオンラインショッピングを楽しめる「オンライン・プロテクション」が備わっています。

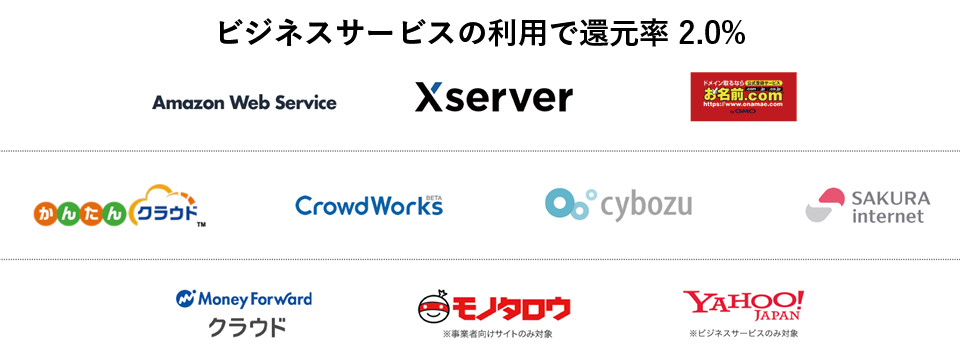

ビジネスカードならではのポイントサービスも嬉しい

さらに、レンタルサーバーやクラウドサービスなどのビジネスに役立つウェブサービスでポイントが通常の4倍(還元率2.0%)になる優遇があります。

- Amazon Web Services(アマゾン ウェブ サービス)

- エックスサーバー

- お名前.com

- かんたんクラウド

- クラウドワークス

- サイボウズ

- さくらインターネット

- Money Forward クラウド

- モノタロウ(事業者向けサイトのみ対象)

- Yahoo! Japan(ビジネスサービスのみ対象)

100以上ある提携加盟店ではポイントが最大10倍貯まります。有効期限のない永久不滅ポイントなので、うっかり失効することもなく安心ですよ。

決算書や登記簿謄本の提出不要。入会手続きはインターネットで完結します。スタートアップ企業やフリーランスをはじめたばかりの方でも気軽に申し込みしやすいでしょう。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの基本情報

| 追加カード | 無料(9枚まで) |

|---|---|

| ETCカード | 無料(5枚まで) |

| マイル還元率 | ANAマイル0.3%・JALマイル0.25% |

| 旅行保険 | なし |

| 利用限度額 | 〜500万円 |

| 連携の会計ソフト | かんたんクラウド |

| スマホ決済 | Apple Pay、Google Pay |

| 締め日・支払日 | 10日締め翌月4日払い |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | 3営業日 |

| 申し込み条件 | 個人事業主またはフリーランス・経営者(高校生を除く) |

| 必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

11.JCBビジネスプラスゴールド法人カードは交通費が最大3.0%までキャッシュバック

カード請求額への自動キャッシュバックでコスト削減が簡単

JCBビジネスプラスゴールド法人カード

| 年会費 | 11,000円(税込)* |

|---|---|

| 還元率 | キャッシュバック (上限15,000円/月) |

| 国際ブランド | JCB |

JCBビジネスプラスゴールド法人カード

| 年会費 | 11,000円(税込)* |

|---|---|

| 還元率 | キャッシュバック(上限15,000円/月) |

| 国際ブランド | JCB |

JCBビジネスプラスゴールドのメリット・デメリット

- ETCやガソリンスタンドの利用で最大3.0%がキャッシュバックされるので、社用車の多い企業に最適

- ETCカードが無料で複数枚発行できる

- 交通費と出張旅行費以外の還元がない

- JCB以外の国際ブランドを選べない

JCBビジネスプラスゴールド法人カードは、JR・高速道路・ガソリンスタンド・タクシー・レンタカー・航空券・宿泊費用などが最大3.0%までキャッシュバックされるカードです。キャッシュバック率は毎月の利用額に応じて決まり、上限は月15,000円、年間にすると最大180,000円です。

ETCカードが無料で複数枚発行できるので、数多くの社用車をもつ企業には大きなコスト削減につながる利用価値の高いカードとなるでしょう。

社用車だけでなくJRや飛行機の利用、そして宿泊費用などもキャッシュバックの対象となります。

その他、手厚い旅行傷害保険や空港ラウンジサービスなど、ゴールドカードらしい付帯サービスも整っています。

JCBビジネスプラスゴールド法人カードの基本情報

| 追加カード | 3,300円(税込)(複数発行可能) |

|---|---|

| ETCカード | 無料(複数発行可能) |

| マイル還元率 | ANAマイルなし、JALマイルなし |

| 旅行保険 | 国内旅行傷害保険 最高5,000万円(利用付帯) 海外旅行傷害保険 最高1億円(利用付帯) |

| 利用限度額 | 公式サイト参照 |

| 連携の会計ソフト | 弥生会計、freee会計、ソリマチ会計王、マネーフォワードクラウド会計、TKC or FXクラウドシリーズ |

| スマホ決済 | QUICPayのみ |

| 締め日・支払日 | 公式サイト参照 |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | 2〜3週間 |

| 申し込み条件 | 法人代表者・個人事業主、18歳以上 |

| 必要書類 | ・法人(現在事項全部証明書または履歴事項全部証明書と代表者の本人確認書類) ・個人事業主(本人確認書類のみ) |

12.ラグジュアリーカード ゴールドは純金製で還元率1.5%

他にはない豪華なカードデザイン

ラグジュアリーカード ゴールド(法人)

| 年会費 | 220,000円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド | Mastercard |

ラグジュアリーカード ゴールド(法人)

| 年会費 | 220,000円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド | Mastercard |

ラグジュアリーカード ゴールドのメリット・デメリット

- 基本還元率1.5%

- 経営者どうしのコミュニティを広げたい人にメリットが大きい

- 年会費が高額

- ブラックの方がコスパが良い

ラグジュアリーカード ゴールドは、純金製で年会費220,000円(税込)の法人カードです。

インビテーションのいらない法人カードの中では最高峰です。(最上位カードは完全招待制のMastercard Black Diamond:入会金110万円・年会費66万円どちらも税込)

ラグジュアリーカード ゴールドは還元率1.5%で、「LCマーケットプレイス」を利用できます。また納税でも1.5%の高い還元率が維持されます。

▼4種類のラグジュアリーカード

左からTitanium Card・Black Card・Gold Card・Black Diamond (完全招待制)

出典:ラグジュアリーカード公式

「LCマーケットプレイス」とは?

ラグジュアリーカード会員間のビジネス機会を循環・醸成することを目的とした相互利益型の新サービスです。

- 自社の商品、サービスをラグジュアリーカード会員に無料で紹介できる

- ラグジュアリーカードアプリやSNSでの告知も可能

- 会員限定の購入の優待やユニークかつ差別化されたサービス体験

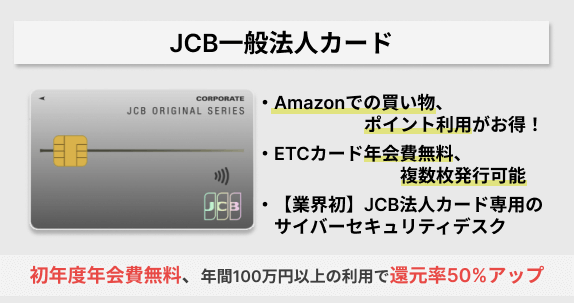

13.JCB法人カードはETCカードを複数発行したい中小企業に人気

ポイント優待店が豊富+年間利用額によって翌年度の還元率がアップ

JCB法人カード

| 年会費 | 1,375円(税込)* |

|---|---|

| 還元率 | 0.5%~10.0% |

| 国際ブランド | JCB |

JCB 法人カード

| 年会費 | 1,375円(税込)* |

|---|---|

| 還元率 | 0.5%~10.0% |

| 国際ブランド | JCB |

JCB法人カードのメリット・デメリット

- ETCカード・追加カードともに複数枚発行できるので経費の一本化を実現したい中小企業に最適

- Amazonでポイント3倍以上、高レートでポイントを利用できる

- 国内のショッピング保険がない

JCB法人カードは、JCBが発行する個人事業主・中小企業向けのスタンダードな法人カードです。カード番号を裏面に印字した、セキュリティの高いスタイリッシュなデザインになっています。

オンライン入会をすれば、初年度の年会費が無料。2年目以降も1,375円(税込)と割安です。

また、ETCカードを年会費無料で複数枚でも発行できるのが特徴で、複数の社用車をもつ中小企業に最適です。

「JCB E-Co明細サービス」という独自システムをもち、法人向けETCカードを利用した社用車の走行日・利用区間・金額をインターネットで一括管理できます。

最長15ヵ月分の明細をいつでも閲覧できるので、ビジネス拡大時にも経費の把握に役立つカードとなるでしょう。

またJCB STAR MEMBERS(スターメンバーズ)対象カードなので、年間のカード利用額の合計によって翌年度の還元率がアップします。年間100万円以上の利用なら1.5倍アップです。

Amazonなどポイント優待店多数

「JCBオリジナルシリーズパートナー」というポイント優待店が多数あるのも利点です。

Amazon・ビックカメラ・スターバックスなどの身近な店舗でポイントが最大10倍になります。ガソリンスタンドや旅行サイトの多くも優待店です。さらに、Amazonでは1ポイント=3.5円の高レートで利用できるので、プライベートのカード利用もできる個人事業主にもおすすめのカードです。

JCBの法人会員向けサービスには、日々の業務に役立つ特典や福利厚生までが幅広く用意されています。年会費は格安ながら、中小企業の多様化するビジネスシーンを強力にサポートしてくれるでしょう。

ポイント優待店「JCBオリジナルシリーズパートナー」

- Amazon(ポイント3倍)

- ビックカメラ(ポイント2倍)

- apollostation(ポイント2倍)

- タイムズパーキング(ポイント2倍) など

業界初(※)のサイバーリスク総合支援サービス

手口が巧妙化しているサイバー攻撃に対して、「JCB法人カード専用サイバーセキュリティデスク」の無料サポートが付帯しているのも特徴です。

※公式サイトより

| 事前の備え | トラブル発生時のサポート |

| ・簡易リスク診断サービス ・情報・ツール提供サービス ・ベンチマークレポートサービス | ・トラブル発生時の電話相談サービス ・専門事業者紹介サービス ・サイバーリスク保険(損害賠償責任に関する補償) |

また、JCB法人カードの旅行傷害保険は国内・海外の両方が付帯しています。追加カードにも旅行傷害保険がつくため、出張時も安心。保険料の節約にもなります。手厚い保険とお得なポイントサービスを兼ね備えています。

JCB法人カードの基本情報

| 追加カード | 2年目以降1,375円(税込)(初年度無料) |

|---|---|

| ETCカード | 無料(複数発行可能) |

| マイル還元率 | ・ANAマイル0.3% ・JALマイル0.3% ・スカイマイル0.3% |

| 旅行保険 | ・国内旅行傷害保険 最高3,000万円(利用付帯) ・海外旅行傷害保険 最高3,000万円(利用付帯) |

| 利用限度額 | 公式サイト参照 |

| スマホ決済 | QUICPay、Apple Pay、Google Pay |

| 連携の会計ソフト | 弥生会計、freee会計、ソリマチ会計王、マネーフォワードクラウド会計、TKC or FXクラウドシリーズ |

| 締め日・支払日 | 公式サイト参照 |

| 支払口座 | ・法人の場合は法人口座 ・個人事業主の場合は屋号付き口座または個人名義口座 |

| 最短発行 | 通常2〜3週間 |

| 申し込み条件 | 法人または個人事業主、18歳以上 |

| 必要書類 | ・法人(現在事項全部証明書または履歴事項全部証明書と代表者の本人確認書類) ・個人事業主(本人確認書類のみ) |

| 詳細 | 公式サイト |

法人代表者や個人事業主には還元率1.0%以上の新カード!JCB Biz ONEがおすすめ

JCB法人カードは中小企業向けですが、法人代表者や個人事業主、フリーランスにはJCB Biz ONEが2024年9月に新リリースされています。

年会費が永年無料でJCBの他の法人カードの2倍のポイント付与があるのが特徴(ポイント還元率は1.0〜10.5%)。モバイル即時入会サービスの「モバ即」を利用すれば最短5分でカード番号を発行*できます。

【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはJCB公式サイトをご確認ください。

与信枠も最大500万円まで(※所定の審査あり)と大きく、開業時に心強いカードとなるでしょう。個人カードに近い感覚で利用できるので、これまでビジネスカードの発行を迷っていた方におすすめしたい1枚です。

JCB Biz ONE 一般

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.50%※ |

| 国際ブランド | JCB |

JCB Biz ONE 一般

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.50%※ |

| 国際ブランド | JCB |

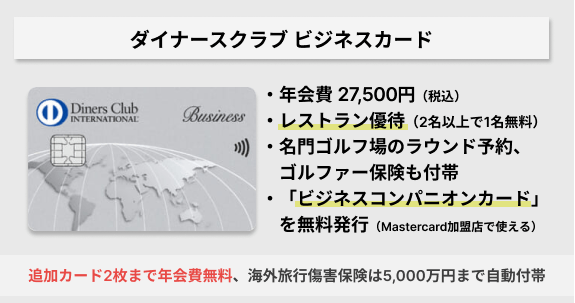

14.ダイナースクラブ ビジネスカードはレストラン優待やゴルファー保険も付帯

Mastercardの追加カードを無料発行!

ダイナースクラブ ビジネスカード

| 年会費 | 27,500(税込) |

|---|---|

| 還元率 | 0.3%~ |

| 国際ブランド | ダイナースクラブ |

ダイナースクラブ ビジネスカード

| 年会費 | 27,500円(税込) |

|---|---|

| 還元率 | 0.3%~ |

| 国際ブランド | ダイナースクラブ |

ダイナースクラブ ビジネスカードのメリット・デメリット

- レストラン優待や会員制のビジネスラウンジなど、ラグジュアリー感を堪能できる

- 会員補償が手厚く、海外旅行傷害保険には自動付帯分の補償もある

- 年会費が高額

- 基本ポイント還元率が0.3%と低め

ダイナースクラブ ビジネスカードは、ゴールドやプラチナカードと同等のステータスをもつ法人カードです。

2名以上の予約で所定のコース料理が1名分無料になる「エグゼクティブ ダイニング」は数あるレストラン優待の中でもグループ特別プランがあったり、予約の取りやすさ、利用できる店舗数の多さで評判が高く、接待や会食の利用に重宝するでしょう。

空港ラウンジサービスやトラベルデスクなど、出張の際に役立つサービスも充実しています。東京 銀座にはビジネス書籍が多数取り揃えられた会員制ラウンジがあり、ビジネスカードの提示で無料利用が可能です。商談にも利用できます。ダイナースクラブならではの上質なサービスを堪能できますよ。

また、ゴルフ好きの方必見のビジネスカードでもあります。名門ゴルフ場のラウンド予約を任せることができるのはもちろん、優待対象コースでは月1回5,000円(税込)のプレー代金の補助があります。最高300万円の「ゴルファー保険」も付帯しています。

Mastercardブランドのカードを無料発行できる

ビジネス コンパニオンカードとして、世界中でトップクラスの加盟店数を誇るMastercardブランドのカードを追加発行できるサービスが始まりました。Mastercardなので、コストコでも使えますよ。

2枚目として年会費無料で利用でき、獲得したポイントは合算できるので貯めたポイントをより活用しやすくなるでしょう。

利用可能枠に一律の制限がないのも嬉しいところ。高額商品の支払いや出費が重なる月、長期の海外出張の際でも、ゆとりをもって利用できます。

ダイナースクラブ ビジネスカードの基本情報

| 追加カード | 無料(2枚まで)※3、4枚目は年間5,500円のカード維持手数料がかかる |

|---|---|

| ETCカード | 無料(本会員カード5枚まで、追加カード1枚につき1枚) |

| マイル還元率 | ANAマイル1.0%・JALマイル0.4%・スカイマイル0.5%・マイレージプラス0.5%・スカイパス0.5% *いずれもダイナースグローバルマイレージ(年間税込6,600円)登録の場合 |

| 旅行保険 | 国内旅行傷害保険 最高1億円(利用付帯) 海外旅行傷害保険 最高1億円(うち自動付帯分5,000万円) |

| 利用限度額 | 一律上限なし |

| 連携の会計ソフト | freee会計 |

| スマホ決済 | Apple Pay |

| 締め日・支払日 | 15日締め翌月10日払い |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | 1~2週間程度 |

| 申し込み条件 | 所定の基準を満たす法人、団体等の代表者・役員または個人事業主 |

| 審査での必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

15.アメリカン・エキスプレス・ビジネス・ゴールド・カードはメタル製で特典充実の法人カード

ステータス性があるかっこいい法人カードが欲しい個人事業主におすすめ

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| 年会費 | 49,500円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| 年会費 | 49,500円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメックスビジネスゴールドのメリット・デメリット

- ゴールドに輝くセンチュリオンのデザインは高ステータスの象徴

- レストラン優待やワインクラブなど、プライペートでも活用できるハイクラスな特典

- 年会費が高額

- 空港ラウンジサービスを利用できる海外空港はハワイのみ

アメリカン・エキスプレス・ビジネス・ゴールド・カード(通称:アメックスビジネスゴールド)は、重厚感のあるメタル素材のカードです(プラスチック製のセカンドカードも発行可能)。

アメックスビジネスグリーン同様のサービスのほかにも、全国約200店舗のレストランにて所定コース料理を2名以上で利用すると1名分が無料になる優待サービスが付帯しているので、接待や社内会食が多いビジネスには特に利用価値が高いカードとなるでしょう。

また、希少なワインや季節のおすすめワインを購入できる「ゴールド・ワインクラブ」、豊臣秀吉の正室北政所(ねね)が晩年を過ごした京都の高台寺塔頭圓徳院の利用など、会員限定のハイクラスな特典を楽しむことができます。

アメックスビジネスグリーンとアメックスビジネスゴールドを比較

| アメックスビジネスカード |  アメリカン・エキスプレス・ビジネス・グリーン・カード |  アメリカン・エキスプレス・ビジネス・ゴールド・カード |

|---|---|---|

| 年会費 | 13,200円(税込) | 49,500円(税込) |

| ポイント還元率 | 0.3~1.0% 提携店の利用で還元率最大10倍・ANAマイルの還元率1.0%(メンバーシップ・リワード・プラス登録時) | |

| カード利用枠 | 一律上限なし | |

| 旅行傷害保険 | ・国内旅行傷害保険:最高5,000万円 ・海外旅行傷害保険:最高5,000万円 | ・国内旅行傷害保険:最高5,000万円 ・海外旅行傷害保険:最高1億円 |

| 空港ラウンジサービス | 国内外29空港の空港ラウンジが無料(同伴者1名も無料) | |

| サービスの違い | ゴールドのみに付帯するサービス ・レストラン優待「ビジネス・ダイニング・コレクション by グルメクーポン」 ・国内航空機遅延費用(遅延や手荷物紛失などにより発生した費用の補償) ・「ゴールド・ワインクラブ」 ・高台寺塔頭 圓徳院 客殿(旧京都特別観光ラウンジ) ・キャンセル・プロテクション(キャンセル費用などの損害補償)など | |

| 詳細 | 詳細を見る | 詳細を見る |

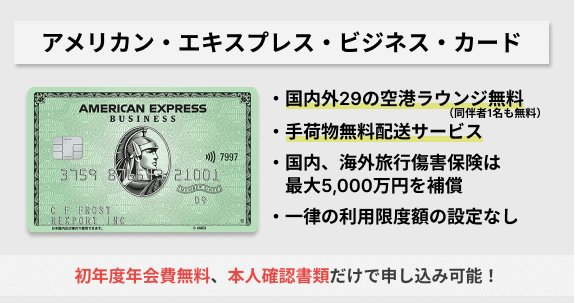

16.アメックスビジネスグリーンは保険や旅行サービスが充実した個人事業主向けビジネスカード

海外出張やプライベート旅行で使える特典が豊富

アメリカン・エキスプレス・ビジネス・グリーン・カード

| 年会費 | 13,200円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメリカン・エキスプレス・ビジネス・グリーン・カード

| 年会費 | 13,200円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメックスビジネスグリーンのメリット・デメリット

- 自社の信頼性を顕示できるステータス性

- 出張に便利なサービスに長けている

- 年会費1万円以上

- 「メンバーシップ・リワード・プラス(3,300円)」に登録しない場合は還元率が低い

アメックスビジネスグリーンは会社設立1年未満でも作れるカードながら、申し分のないステータス性を放ち、持っているだけで自社の信頼性をアピールできるカードです。「アメックスビジネスグリーン」の愛称で親しまれていて、かっこいいカードとしても人気です。

一般カードの位置付けですが、他社のゴールドカード並みの手厚いサービスが付帯しています。

特に、出張に使えるサービスが豊富なことから、飛行機を利用する機会の多い中小企業や個人事業主向けの法人カードです。

- オンライン旅行予約サイト(アメリカン・エキスプレス・トラベル オンライン)

- JALオンライン専用運賃「ビジネスフレックス」(アメリカン・エキスプレス JALオンライン)

- 旅行優待特典(Expedia・一休.com・アップルワールド.com など)

- 空港ラウンジサービス(国内外29ヶ所の空港ラウンジを、同伴者1名様と共に無料)

- 手荷物無料宅配サービス(海外出張への出発・帰国時に会員1名につきスーツケース1個を無料配送)

- 空港パーキング優待特典

- 無料ポーターサービス(空港内で専任スタッフが荷物を運搬)

- JR東海エクスプレス予約サービス

- オーバーシーズ・アシスト(海外旅行先での日本語サポート) など

上記のように、アメックスの出張サポートは書き切れないほど豊富で旅行傷害保険も高額な補償が備わっています。

JCBとの提携により、国内でもJCB加盟店を含め数多くの店舗で利用できますよ。

利用限度額の増額に柔軟なので取扱金額の多い事業者向け

アメックスの法人カードは事前に相談すれば高額な出費にもフレキシブルに対応してもらえるのが特徴です。

一律の利用限度額の設定がないため、アメックスカードの公式ページには次のような記載があります。

他社のクレジットカードのように、一定の可能枠を設定せず、その時々の状況によりご利用可能枠は変動いたしますが、カード会員様のご実績に応じて利用可能枠を可能な限り柔軟に対応できる特徴がございます。

引用元:アメックス公式サイト 「カード利用可能枠について確認したい。」

ポイントプログラムも充実しています。「メンバーシップ・リワード・プラス(年間参加費税込3,300円)」に登録すれば、ポイント交換レートが大幅にアップ。特にANAマイルに1,000ポイント=1,000マイルに移行できるので、マイル還元率は1.0%です。

*ANAマイルへのポイント移行にはメンバーシップ・リワード・プラス+ANAコース(年間合計税込8,800円)への登録が必要

また、AmazonやYahoo!ショッピング、ヨドバシカメラなどで獲得ポイントが3倍になります。ポイントの有効期限も無期限です。

アメックスビジネスグリーンの基本情報

| 追加カード | 6,600円(税込) |

|---|---|

| ETCカード | 無料(基本カード会員は20枚まで、追加カード会員は1枚) |

| マイル還元率 | ・ANAマイル1.0% *メンバーシップ・リワード ANAコース登録の場合(年間:税込5,500円) ・JALマイル0.4% ・スカイマイル0.8% |

| 旅行保険 | ・国内旅行傷害保険 最高5,000万円(利用付帯) ・海外旅行傷害保険 最高5,000万円(利用付帯) |

| 利用限度額 | 一律上限なし |

| 連携の会計ソフト | freee会計、弥生会計 |

| スマホ決済 | Apple Pay |

| 締め日・支払日 | 個別に設定 |

| 支払口座 | 法人口座または個人口座 |

| 最短発行 | カード到着まで5週間程度 |

| 申し込み条件の記載 | 法人代表者・個人事業主 20歳以上 |

| 必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

| 詳細 | 公式サイト |

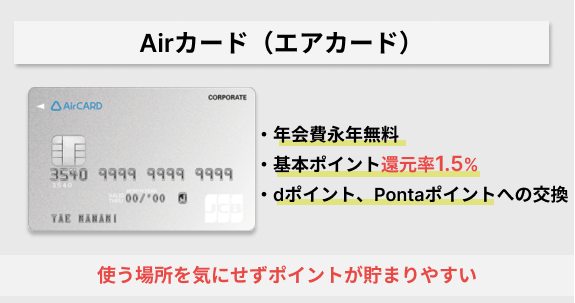

17.Airカードは還元率1.5%の高還元でポイントが使いやすい法人カード

年会費以上に得する可能性あり!補償や特典不要で、ポイント重視の中小企業や個人事業主向け

Airカード(エアカード)

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド | JCB |

Airカード(エアカード)

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド | JCB |

Airカードのメリット・デメリット

- 業界屈指1.5%の高還元率でリクルートポイントが貯まる

- リクルート関連のサービスで、他にはないポイント優待がある

- 旅行傷害保険がない

- リクルート関連のサービス以外では特典が少ない

Airカードは、リクルートとJCBが共同発行する業界屈指1.5%の高還元率を誇る法人カードです。法人カードの場合、0.5%程度の基本還元率が主となる中で、Airカードはその3倍。多くのポイントが貯まります。

じゃらん、ホットペッパーグルメなど、リクルートのサービスを利用するとさらに還元率が増します。

貯まったポイントは1ポイント=1円から使えるほか、dポイントやPontaポイントに等価交換可能なのでポイントの使い道も豊富です。法人カードで貯めたポイントを自由に使える個人事業主には特におすすめのカードです。

AirカードにはJCBの法人向けサービスが付帯

JCBが提供する法人会員向けサービスが付帯するので、出張時に役立つチケット予約、福利厚生代行サービスなど、ビジネスに役立つ豊富な特典を活用できます。弥生やfreee会計などとの連携サービスもあり、活用すれば会計処理の手間が減るでしょう。

また、リクルートが提供するAirレジ関連サービス(レジ・会計、決済、販促、予約管理から経営改善までを行えるサービス)と連携しやすいという点も店舗経営者にメリットがあります。

一方、旅行傷害保険の付帯はないので注意が必要です。ポイント還元に特化したカードを求めるビジネスの方向けの法人カードです。

Airカードの基本情報

| 追加カード | 3,300円(税込) |

|---|---|

| ETCカード | 無料 |

| マイル還元率 | ANAマイルなし、JALマイルなし |

| 旅行保険 | なし |

| 利用限度額 | 10〜100万円 |

| スマホ決済 | Google Pay、QUICPay |

| 連携の会計ソフト | freee会計、弥生、マネーフォワードクラウド、ソリマチ |

| 締め日・支払日 | 毎月15日締め翌月10日支払い |

| 支払口座 | 法人口座または個人口座、屋号付き口座 |

| 最短発行 | 3週間程度 |

| 申し込み条件の記載 | 法人代表者・個人事業主、18歳以上 |

| 必要書類 | 法人(登記簿謄本と代表者の本人確認書類) 個人事業主(本人確認書類) |

【目的・ニーズ別】法人カードのおすすめランキング!還元率やコスパで比較

総合ランキングとは別に、目的・ニーズ別におすすめの法人カードを紹介します。また各ランキングの選定基準は以下の通りです。

ランキング選定基準

- 表題の項目において他カードより秀でている

- カード年会費に見合っている

- 利用条件が複雑でなく、多くのビジネスで活用が期待できる

- 法人カードとしてのサービスに信頼感がある

*当サイトのランキングは、対象となる法人カードや国際ブランドごとの公式ホームページに掲載されている情報を基準としています。また、実際にカードを導入している企業や個人事業主へのインタビューを行い、総合的な順位付けを行なっています。

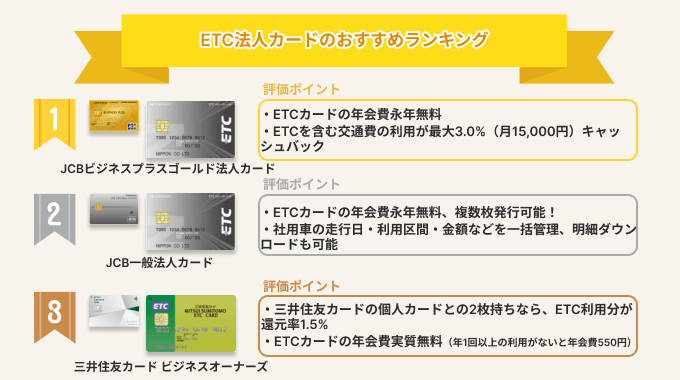

ETC法人カードのおすすめランキング

法人カードの発行と同時に、ETCカードの発行を検討している方も多いかと思います。

日常的に高速道路を利用している方は、法人カードの追加カードとしてETCカードを発行しておくと支払いが一本化されます。

さらに、高速道路や有料道路の割引を受けることができるのもメリットです。営業や運搬などで社用車の利用が多い会社なら、通行料を大幅に節約することができるでしょう。

| 順位 | 1位 | 2位 | 3位 |

|---|---|---|---|

| カード名 |  JCBビジネスプラスゴールド法人カード |  JCB法人カード |  三井住友カード ビジネスオーナーズ |

| ETCカード券面 |  |  |  |

| 評価のポイント | ・ETCを含む交通費や出張旅行費が最大3.0% (月間最大15,000円)までキャッシュバック ・ETCカードを無料で複数枚発行できる | ・ETCカードを利用した社用車の走行日・利用区間・金額を 一括管理できる「JCB E-Co明細サービス」 ・ETCカードを無料で複数枚発行できる | ・三井住友カード(NL)などの指定個人カードとの2枚持ちで、 ETC利用のポイント還元率1.5% ・1枚の法人カードに1枚のETCカードの発行が可能 |

| 年会費 | 11,000円(税込) | 1,375円(税込) (オンライン入会で初年度無料) | 永年無料 |

| ETCカードの年会費 | 無料 | 無料 | 実質無料(初年度年会費無料・前年度に1回以上 ETC利用があれば翌年度も無料・利用がなければ税込550円) |

| ポイント還元率 | キャッシュバック(上限15,000円/月) | 1.0〜10.5% | 0.5〜1.5% *1.5%還元は対象となる個人カードとの併用(2枚持ち)が条件 |

| 詳細 | カード紹介を見る | カード紹介を見る | カード紹介を見る |

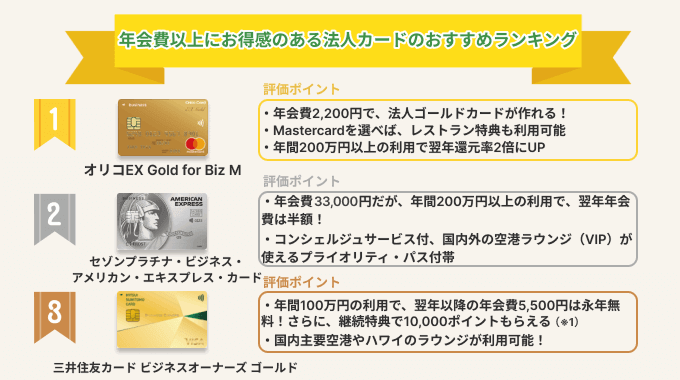

年会費以上にお得感のある法人カードのおすすめランキング

年会費と比較してポイント優待やビジネス特典に優れたお得な法人カードをピックアップします。

| 順位 | 1位 | 2位 | 3位 | 4位 |

|---|---|---|---|---|

| カード名 |  オリコEX Gold for Biz M |  セゾンプラチナ・ビジネス・アメリカン・ エキスプレス・カード |  三井住友カード ビジネスオーナーズ ゴールド |  三井住友カード ビジネスオーナーズ |

| 特徴 | ・低額な年会費ながらレストラン優待 「ダイニング by 招待日和」を 利用できる(Mastercardのみ) ・カード利用200万円以上で次年度の還元率が 2倍の1.2%にアップ | ・コンシェルジュサービスなどの プレミアムなサービスが付帯 ・JALマイルの還元率が最大1.125% ・プライオリティ・パスが無料付帯 | ・年間100万円以上の利用特典が豪華 (1)翌年以降の年会費永年無料 (2)毎年10,000ポイント還元 ・年間100万円以上の利用があれば、年会費無料で 空港ラウンジサービスなど ゴールドならではの特典を利用できる*1 | ・本カード、追加カードともに年会費永年無料 ・個人カードとの2枚持ちで特定の加盟店・ETC利用時の ポイント還元率最大1.5% ・福利厚生代行サービスの利用優待 |

| 年会費 | 3,300円(税込) (初年度無料) | 33,000円(税込) (初年度無料) | 5,500円(税込)(年間100万円以上の利用で翌年以降永年無料*1) | 永年無料 |

| ポイント還元率 | 0.6% | 0.5% | 0.5〜2.0% *対象の三井住友カードで条件達成し、対象のご利用をすることが条件です。 | 0.5〜1.5% *1.5%還元は対象となる個人カードとの併用(2枚持ち)が条件 |

| 詳細 | カード紹介を見る | カード紹介を見る | カード紹介を見る | カード紹介を見る |

中小企業向け法人カードおすすめランキング

中小企業向けの法人・ビジネスカードのランキングです。

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 |

|---|---|---|---|---|---|

| カード名 |  JCB法人カード |  三井住友カード ビジネスオーナーズ |  オリコEX Gold for Biz M |  アメリカン・エキスプレス・ ビジネス・グリーン・カード |  ダイナースクラブ ビジネスカード |

| 年会費 | 1,375円(税込) (オンライン入会で初年度無料) | 永年無料 | 3,300円(税込) (初年度無料) | 13,200円(税込) | 27,500円(税込) |

| ポイント還元率 | 1.0〜10.5% | 0.5〜1.5%* | 0.6% | 0.3〜1.0% | 0.3%~ |

| 評価のポイント | ・ETCカードと社員用カードを多数発行できる ・独自システム「JCB E-Co明細サービス」 ・Amazonやビックカメラなど、特約店が多い | ・ナンバーレスカードなので社員用カードを多数発行 したとしても、紛失時の悪用リスクを軽減できる ・特定の加盟店 、ETC利用時のポイント還元率最大1.5%* | ・年会費格安でコスパ抜群のゴールドカード ・レストラン優待「ダイニング by 招待日和」が付帯 ・利用額200万円以上で次年度の還元率が1.2%にアップ | ・福利厚生プログラム「クラブオフ」のVIP会員資格 ・他社のゴールドカード並みの手厚いサービス | ・追加カードもETCカードも無料で発行できる ・接待に役立つレストラン優待が秀逸 ・利用限度額の増額に柔軟 |

| 詳細 | カード紹介を見る | カード紹介を見る | カード紹介を見る | カード紹介を見る | カード紹介を見る |

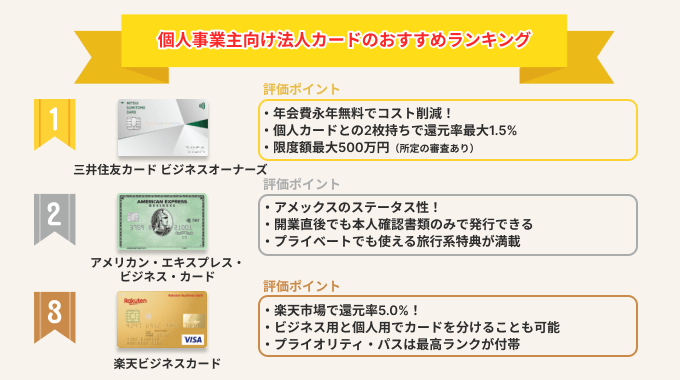

個人事業主向け法人カードのおすすめランキング

個人事業主・フリーランス向けの法人・ビジネスカードのランキングです。また個人事業主は一般的なクレジットカードを事業用カード(ビジネスカード)として利用できます。

| 順位 | 1位 | 2位 | 3位 | 4位 |

|---|---|---|---|---|

| カード名 |  三井住友カード ビジネスオーナーズ |  アメリカン・エキスプレス・ ビジネス・グリーン・カード |  楽天ビジネスカード |  セゾンプラチナ・ビジネス・アメリカン・ エキスプレス・カード |

| 年会費 | 永年無料 | 13,200円(税込) | 2,200円(税込) ※個人カードの楽天プレミアムカードへの入会が条件 | 33,000円(税込) |

| ポイント還元率 | 0.5〜1.5%* | 0.3〜1.0% | 1.0% | 0.5% |

| 評価のポイント | ・最短当日に審査終了 ・利用枠が最大500万円(所定の審査あり) ・両面ナンバーレスの安心感 ・特定の加盟店、ETC利用でポイント還元率最大1.5%* | ・かっこいいカードとして抜群のステータス性 ・本人確認書類のみで設立当初から発行できる ・旅行関連サービスが優秀 | ・楽天市場の利用で還元率3%以上 ・プライオリティ・パス最高ランクの プレステージ会員同等のサービスが付帯 | ・JALマイル還元率最大1.125% ・比較的低価格の年会費でコンシェルジュなどの プレミアムなサービスを利用できる ・プライオリティ・パスが無料付帯 |

| 詳細 | カード紹介を見る | カード紹介を見る | カード紹介を見る | カード紹介を見る |

ポイント還元率の高い法人カードのおすすめランキング

ポイント還元率の高い法人カードは「Airカード」「楽天ビジネスカード」です。

基本ポイント還元率とは、特約店の利用でなくても基本的にすべての決済で適用になる一定の還元率です。基本ポイント還元率が高ければ、購入先を選ばなくても多くのポイントを得ることができます。

| 順位 | 1位 | 2位 |

|---|---|---|

| カード名 |  Airカード |  楽天ビジネスカード |

| ポイント還元率 | 1.5% | 1.0% |

| 年会費 | 5,500円(税込)(初年度実質無料) | 2,200円(税込)※個人カードの楽天プレミアムカードへの入会が条件 |

| 評価のポイント | ・業界トップクラスの還元率1.5% ・リクルートのサービス (じゃらん・ホットペッパーグルメなど) を利用するとさらに還元率が増す | ・楽天市場の利用でポイント3倍(還元率3%) ・「楽天市場コース」を選択すれば火曜・木曜にポイント4倍 |

| 詳細 | カード紹介を見る | カード紹介を見る |

自社にとっての最強法人カードやビジネスカードの選び方

法人カードの選び方で特に重視したいのは、年会費やポイント還元率です。またその他にも、キャッシュフローを考えると月の利用限度額で法人カードを選んでもいいでしょう。

こちらでは、中小企業や個人事業主が自社のビジネスにとって最強と言える法人カードを選び出せるよう、注視すべきポイントをご紹介します。

自社にとっての最強法人カードの選び方

- 年会費

年会費に見合った、自社にメリットあるサービスが付帯しているかを吟味 - ポイント還元率

経費削減を目指すなら、ポイント還元率の高さを重視 - 利用限度額

自社のビジネスに必要な利用限度額のカードを選ぶ - 付帯サービス・保険

利用したい付帯サービスや保険を見極める - 追加カード・ETCカードの必要枚数

社員の人数によって選ぶ

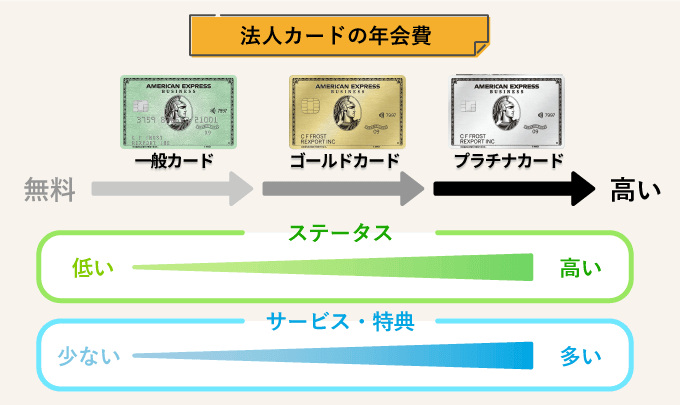

1.年会費に見合ったサービスが付帯しているかを吟味する

法人カードの年会費は無料のものから3万円以上になるものまでさまざまです。

年会費無料のカードでも機能十分の優良カードがある一方、付帯サービスやビジネス特典はやはり有料カードの方が充実している傾向です。

大事なのは、法人カードに付帯するサービスと年会費のバランスを見て吟味することです。

自社のビジネスのメリットとなる特典が豊富であれば年会費のもとは十分取れます。また、法人カードの年会費は全額経費で落とせます。

- 三井住友カード ビジネスオーナーズ(還元率0.5~1.5%*)

- ライフカードビジネスライトプラス(還元率0.5%)

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード(還元率0.5%)

*還元率1.5%は、対象の三井住友カードと2枚持ち+対象の利用が条件

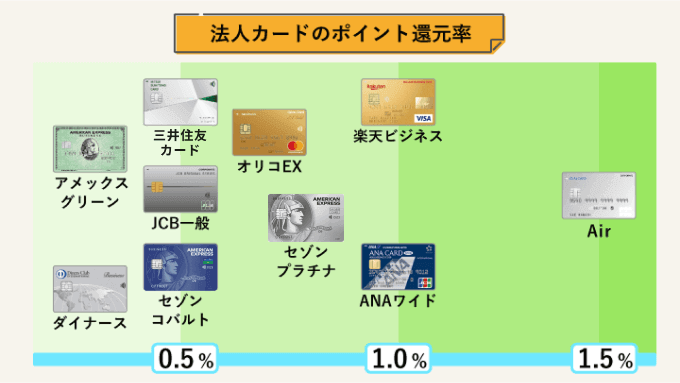

2.経費削減を目指すなら、ポイントやマイル還元率の高さを重視する

法人カードのポイントは、1.0%程度が高還元率だといえます。個人カードと比べて扱う額が大きいため、ちょっとした還元率の違いでも大きな差が出ます。

貯めたポイントはカードの支払いに充当すれば直接的な経費削減になりますし、商品カタログから必要なものを選べば会社の備品を買わずに済みます。ポイントをギフト券や家電に換えて、社内イベントの景品として社員に還元する会社もあるようです。

- Airカード(還元率1.5%)

- 楽天ビジネスカード(還元率1.0%、楽天市場で還元率3.0%)

- EX Gold for Biz M(還元率0.6%、年間利用額200万円以上で次年度還元率1.2%)

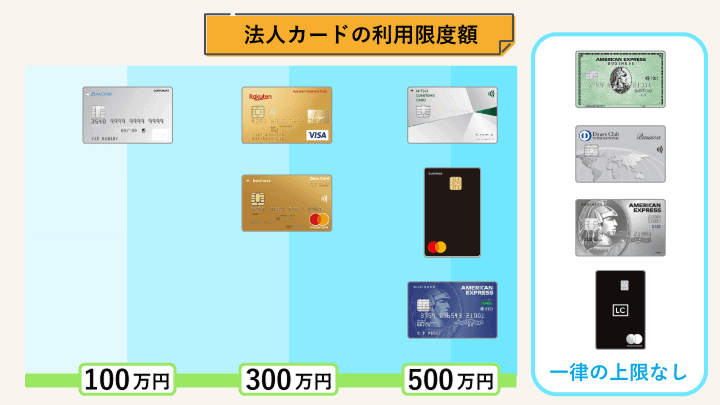

3.自社のビジネスに必要な利用限度額の法人カードを選ぶ

ビジネスによって最適な限度額は異なります。カード利用金額をシミュレーションして、必要な限度額が十分な使い勝手の良い法人カードを選びましょう。

個人事業主・フリーランスの方など、あまり経費がかからないビジネスであれば利用限度額の低い年会費無料のカードでも十分です。利用限度額が高いカードは年会費も割高になる傾向にあります。

必要経費が多く、資金繰りに不安のある中小企業などは一律の利用限度額をもうけていないアメックスカードやダイナースクラブカードを選ぶのも手です。高額な臨時出費にも柔軟に対応してもらえます。

また、アメックスカード・ダイナースクラブカード・ラグジュアリーカードは事前入金(デポジット)することで高額な納税や経費決済にも対応できるよう限度額を引き上げることができます。

4.利用したい付帯サービスや保険を見極める

法人カードを取得した場合の利用シーンを想像してみましょう。

インターネットでの仕入れに活用する・海外出張の際に携行する・会食や接待に利用する。利用シーンが想像できれば、おのずと自社が重視すべき付帯サービスが見えてきます。

法人カードの特徴はさまざまであり、付帯しているサービスの内容によって年会費も変わってきます。利用したいサービスを見極めて選ぶと無駄がありません。利用シーンが多ければ多いほど効率的にポイントが貯まっていきます。

また、法人カードの多くに旅行傷害保険が備わっています。

出張が多いビジネスは、旅行保険の内容や補償額を確認して選ぶとよいでしょう。社員用の追加カードにも保険は付帯しています。

旅行保険が「自動付帯」していれば、出張交通費を法人カードで決済しない場合でも、保険が適用になります。

5.社員用の追加カード・ETCカードの必要枚数を考えて選ぶ

社員それぞれの支払いや社用車のETCカードを一本化することによる経費管理の円滑化は計り知れません。

先にも少しお伝えしましたが、法人カードの種類(ビジネスカードとコーポレートカード)によって社員用の追加カードとETCカードを発行できる枚数が変わってきます。

| ビジネスカード | 個人事業主・自営業・フリーランス・中小企業向け | 追加できるカード枚数に制限あり |

|---|---|---|

| コーポレートカード | 大企業向け | 追加できるカード枚数に制限なし |

一般的に、大企業向けのコーポレートカードは企業とカード会社間でカードの利用条件を決めていくため、追加カード・ETCカードの発行枚数に制限が設けられていません。

ですがビジネスカードの場合は、追加カードやETCカードを発行できる枚数が決められていることが多々あります。また、追加カードとETCカードの年会費が必要になる場合もあるため注意が必要です。

ビジネスカードの中にも、複数枚の追加カード・ETCカードを発行できるものがありますので、記しておきます。

- JCB法人カード

- JCBビジネスプラスゴールド法人カード

- アメリカン・エキスプレス・ビジネス・グリーン・カード(枚数の上限なし)

- 三井住友カード ビジネスオーナーズ(18枚まで)

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード(9枚まで)

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード(9枚まで)

- オリコEX Gold for Biz M(3枚まで)

- ライフカードビジネスライトプラス(3枚まで)

- ダイナースクラブ ビジネスカード(4枚まで)

法人カードのメリット・デメリット

特に個人事業主やフリーランスは、今持っている個人カードとは別に、法人カードを発行する必要があるのかと疑問を抱いている方もいるのではないでしょうか。

ここからは、法人カードを利用した場合のメリットとデメリットについて具体的に見ていきましょう。

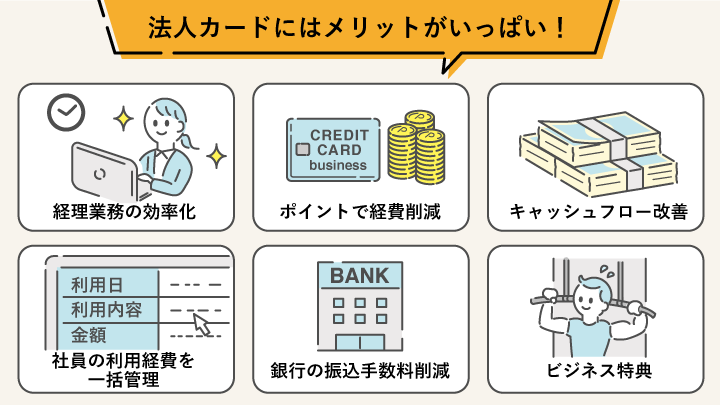

法人カードのメリットは経費処理の効率化やキャッシュフローの改善が実現すること

ビジネス向けサービスに特化した法人カードには、個人カードにはない多くのメリットがあります。

メリット1.経費処理・経費管理の手間が軽減

経費処理に関する具体例なメリット

- 社内で多額の現金を管理する必要がなくなる

- 経理業務を効率化できる

- 経費の計上漏れを防げる

- 社員の利用経費を一括管理できる

- 領収書をもらい保管・管理する必要がなくなる

法人カードを導入して支払いをカード払いに集約すると、まずは多額の現金を持ち歩いたり、管理する必要がなくなることに多くの経営者がメリットを感じています。

経理業務を効率化できることも大きなメリットです。会計ソフトと連携すれば、支払い情報が自動的に経費精算システムに入力されるため、経費の計上漏れを防げます。関連業務に関するペーパーレス化が実現します。

社員用の追加カードを発行すれば、「いつ・どこで・誰が・何に使った」のかが一目でわかり、社員の利用経費を一括管理できます。

そして、領収書をもらい保管・管理する必要がなくなります。確定申告の際にも、法人カードの利用明細書が領収書代わりになる*のです。経費の証明に使うことができます。

法人税法により、法人には確定申告書の提出期限から7年間もの領収書の保管が定められています。ですが、法人カードを利用した場合は、ひと月分の利用明細が一覧表示されているうえ、WEB明細書を印刷しておけばよいので経費の管理がかなりラクになります。

▼法人カード導入により創出された労働時間削減効果(年間)

| 企業 | 労働時間削減効果ありと回答 | 平均労働時間削減効果(年換算) |

|---|---|---|

| 全体 | 87% | 1,020時間 |

| うち法人カードデータを経費精算ソフトと連携している企業 | 92% | 1,442時間 |

| うち法人カードデータを経費精算ソフトと連携していない企業 | 84% | 660時間 |

ビザ・ワールドワイド・ジャパン株式会社が発表したデータでは、法人カードを導入した企業の労働時間の削減効果は1社あたり平均年間1,020時間(年間)。特に、経費精算ソフトと法人カード利用データの自動連携を行った企業で、削減効果が著しく高くなっています。

メリット2.経費削減につながる

経費削減に関する具体例なメリット

- 銀行の振込手数料が節約できる

- 年会費は経費として計上できる

- 貯まったポイントで経費削減がかなう

今まで銀行振込を行っていた場合、振込手数料がかからなくなります。

また、個人向けクレジットカードの年会費は経費にできませんが、法人カードの年会費は経費として計上できます。高額な年会費であっても、経費として計上することで節税できます。

さらに、法人税・固定資産税・自動車税などの支払いでもポイントが貯まります。貯まったポイントを支払い金額に充てたり、マイルや商品券などに交換すれば経費削減がかないます。

メリット3.DXの推進、キャッシュフローの改善などさまざまな利用価値がある

法人カードのその他のメリット

- DX推進により新しいプロセスやルールにスムーズに対応できる社内の仕組づくりにつながる

- インターネットでの仕入れや取引に使える

- キャッシュフローの改善につながる

- ビジネスに特化した特典を利用できる

参考:「中小企業の事業間決済におけるキャッシュレス化・デジタル化の推進」ビザ・ワールドワイド・ジャパン

国全体の政策としてDX(デジタルトランスフォーメーション)の重要度が増しています。電子帳簿保存法の改正、国税の電子申告・納税制度の導入、ペーパーレス化の推進。法人カードの利用により、これらの新しいプロセスやルールにスムーズに対応できる社内の仕組づくりにつながります。

インターネットでの仕入れや取引に利用できます。クレジットカードは今や、ネットショッピングにはなくてはならない存在です。キャッシュレス化は今後さらに進んでいく傾向にあり、すでに広告費などはクレジットカード決済しか受け付けていない場合があります。

また、カードで決済を行うと購入日から支払日までは通常1~2ヶ月ありますのでキャッシュフローの改善につながります。口座引き落とし日は毎月一定ですし、お金の流れが明確になります。

ビジネスに特化した特典を利用できることも個人カードにはないメリットです。ビジネス特典については、後ほど詳しく紹介します。

法人カードのデメリットはポイント還元率と支払い方式の種類で個人カードに劣ること

デメリット1.個人カードと比べるとポイント還元率の低いカードが多い

法人カードのデメリットといえるのは、個人カードと比べるとポイント還元率が低いことです。そもそも、ポイントサービスのない法人カードも多数あります。

ポイント還元率の高いカードを求めている場合は、還元率が1.0%以上のカードに注目して選んでみましょう。法人カードの中でも比較的ポイントが貯まりやすいカードがあります。

デメリット2.分割払い・リボ払い・キャッシングができないカードが多い

もう1つのデメリットは、分割払い・リボ払い・キャッシングができないカードが多いということです。けれども最近では、これらのサービスを追加する法人カードも増えていて、ますます利便性が高まっています。

法人カードにキャッシング枠が付いていると、ATMやキャッシュディスペンサーを使ってすぐに資金調達できます。ですが、返済が長期になればなるほど利息がかさんでしまうことには注意してください。

分割払い・リボ払い・キャッシングが可能な法人カード

- アメリカン・エキスプレス・ビジネス・グリーン・カード=リボ払い・分割払い

- オリコEX Gold for Biz M=リボ払い・分割払い

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード=リボ払い・キャッシング

- ダイナースクラブ ビジネスカード=リボ払い・キャッシング

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード=リボ払い・キャッシング

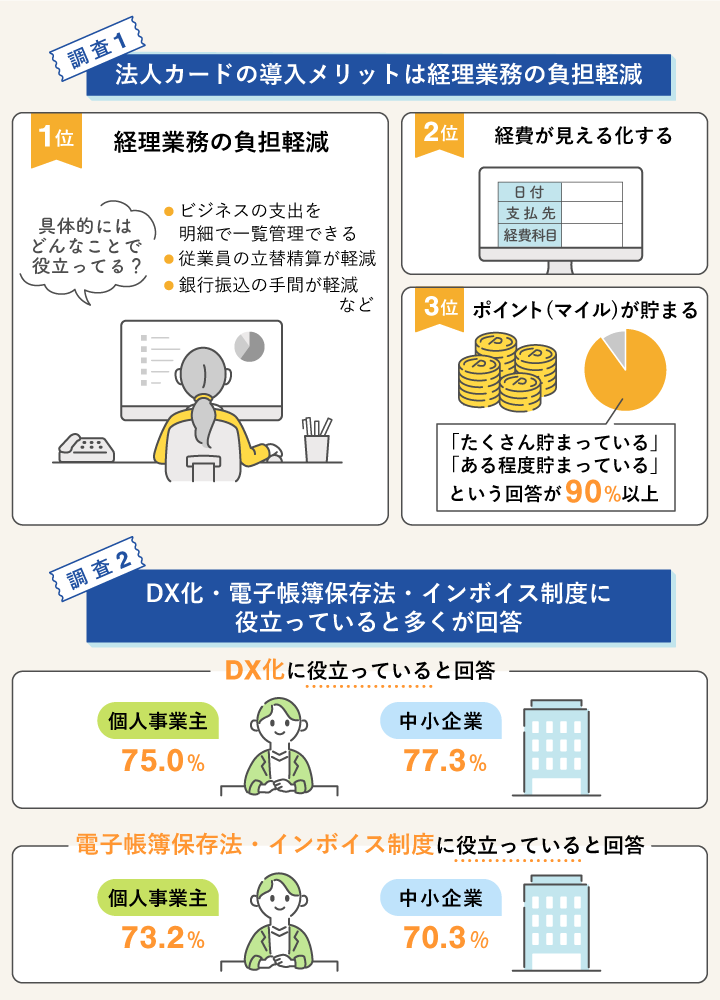

【アンケート調査】利用者465人が感じる実際の法人カードのメリットとは?

ここでは当編集部が独自に調査した、法人カード利用の実際のメリットについて紹介します。

アンケート結果によると、法人カードの導入の最大のメリットは「経理業務の負担軽減」、そのほか法人カードのデメリットでもあった還元率の低さに関しては、実際にはデメリットとは言えない結果となりました。

これは法人カードの還元率は0.3〜1.5%と、カードの種類によって異なることやカード利用額が高額になりやすいことから、ポイントやマイルが貯まると感じる事業者が多いようです。

そのほか、2024年1月から義務化された電子取引データの保存や、2023年10月に施行されたインボイス制度に関しては、法人カードは利用明細データを出力できるため、経費管理に役立っていると感じているようです。

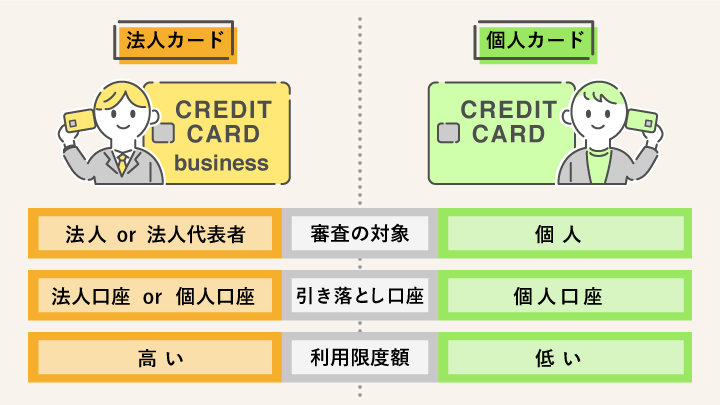

そもそも法人カードとは?個人カードとの違い

法人カードとはビジネス利用を目的とした事業用のクレジットカードです。中小企業などの法人や個人事業主向けに発行されています。

法人カードと個人カードの違いは審査対象や引き落とし口座

法人カードと一般的なクレジットカード(個人カード)の違いは、審査対象、引き落とし口座、利用限度額です。そのほかには、法人カードにはコワーキングスペースの優待特典などビジネスで使える特典が付帯しています。

審査の対象が会社か個人かの違い

| カードの種類 | 審査 |

|---|---|

| 法人カード | 法人(会社)、法人代表者(個人) |

| 一般的なクレジットカード(個人カード) | 申込者個人 |

法人カードの場合は、審査対象が「法人(会社)」や「法人代表者(個人)」となりますが、個人カードの場合は申込者個人のみが審査対象です。

そのため、法人カードを申し込んだ場合に開業直後や経営状態が思わしくない場合は、個人の信用情報に問題がなくても審査に落ちてしまう可能性があります。

一方で、個人カードの場合はクレヒスに問題なければ審査に通るでしょう。

引き落とし口座が法人口座か個人口座かの違い

| カードの種類 | 引き落とし口座 |

|---|---|

| 法人カード | 法人口座、個人口座、屋号付き口座 |

| 一般的なクレジットカード(個人カード) | 個人口座 |

法人カードの引き落とし口座は基本的に法人口座です。個人事業主やフリーランスの場合は、個人口座の登録も可能です。

一方で、個人カードの場合は引き落とし口座は個人口座のみ登録可能です。

法人カードの方が利用限度額が高い

| カードの種類 | 利用限度額 |

|---|---|

| 法人カード | 100~500万円程度(利用実績によってはより高額な設定も可能) |

| 一般的なクレジットカード(個人カード) | 10~300万円程度 |

一般的に法人カードの方が利用限度額が高いです。毎月の利用限度額が数百万円とされるものも多く、資金繰りが安定します。個人カードでは限度額を気にしなければならない高額なものも法人カードなら購入できます。

法人カードの審査と審査内容

法人カードの審査は、一般的なクレジットカードの審査と同じです。特に法人カードだから厳しいということはありません。

会社の代表者や個人事業主の信用情報に問題がなければ、審査に通るでしょう。

また法人カードの審査は、法人代表者(個人)や法人(会社)に対して行われます。

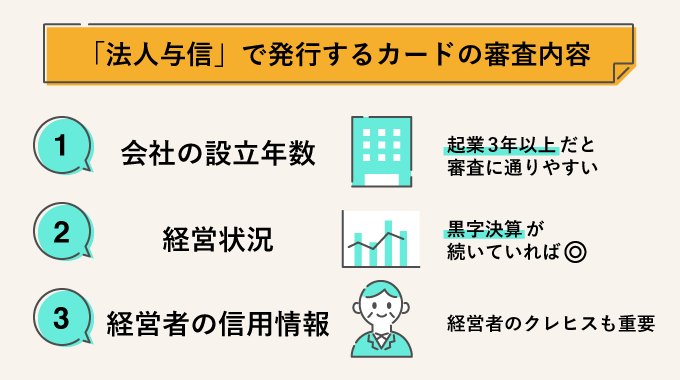

法人(会社)に対して行われる審査を法人与信。法人代表者(個人)に対して行われる審査を個人与信といいます。

そのため、法人与信の場合は開業直後や経営状態が悪いと審査に落ちてしまう可能性があります。

法人カードの審査内容と必要なもの

法人カードの審査では、代表者の本人確認書類と会社の登記簿謄本や決算書などが必要になることがあります。

- 登記事項証明書または登記簿謄本のコピー(発行日から6ヵ月以内のもの)

- 代表者の本人確認書類(運転免許証・パスポートなどのコピー)

法人与信で発行するクレジットカードのおもな審査基準は次の3つです。

1.会社の設立年数

一般的に起業して3年以上がたっていれば会社としての社会的信用が得られ、審査に通りやすいといわれています。

ですが、設立年数が浅いスタートアップ企業でも通る可能性は十分あります。銀行に法人口座を開設したり固定電話を引くなど、会社としての環境を整えたうえで申し込んでみるとよいでしょう。または代表者の本人確認書類のみで発行できる「個人与信」のカードを選びましょう。

2.経営状況

企業としての経営状況も審査の際にチェックされます。

中小企業などで黒字決算が続いていることが好ましいのは当然ですが、たとえ赤字決算の年があったとしても、キャッシュフローが滞ることなく支払い実績が積まれていれば優遇されるようです。また、資本金が多い場合も資金力があると見なされます。諦めずに申し込んでみるとよいでしょう。

3.経営者の信用情報

中小企業経営者個人の信用情報も重要なチェックポイントとなります。

過去に返済遅延があった場合には、指定信用情報機関に履歴が残っています。クレジットヒストリーが健全でなければなりません。

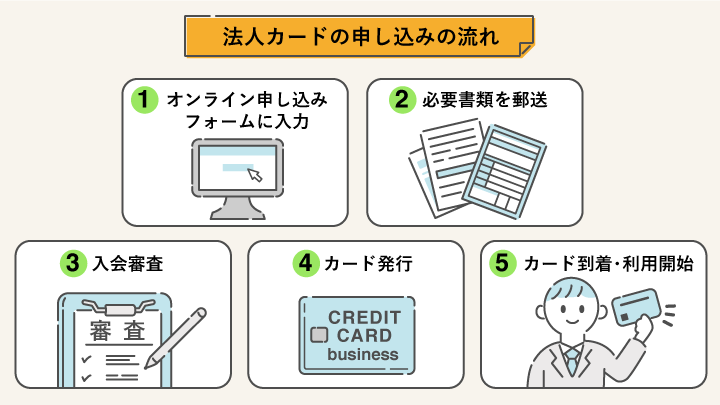

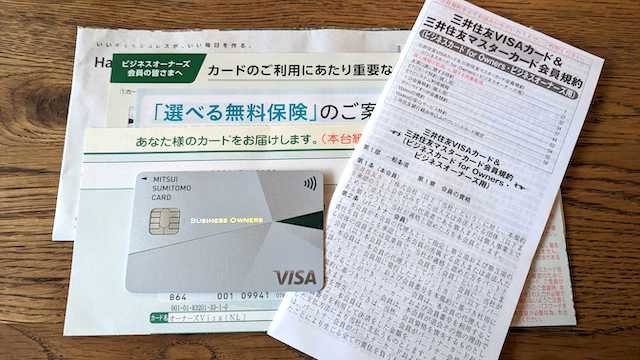

法人カードの作り方と申し込みの流れ

登記簿謄本や決算書の提出が不要な法人カードであれば申し込みはWebで完結します。個人用のクレジットカードの申し込みと変わりはありません。代表者の本人確認書類(運転免許証など)をアップロードすればスムーズです。

最短3営業日で発行できる法人カードなら、1週間程度で手元に届き利用できます。

| STEP1 | Webの申し込みフォームに入力 法人名、業種、資本金、従業員数など、基本的な情報を入力します。 |

|---|---|

| STEP2 | 本人確認書類をアップロードまたは郵送 運転免許証・マイナンバーカードなどの写真を案内に沿ってアップロードします。 |

| STEP3 | 入会審査 登録メールアドレスに審査結果が届きます。 *カードの種類によってはWebでの申し込み後、必要書類の送付前にメールで審査結果が届くものもあります。 |

| STEP4 | カード発行 |

| STEP5 | カード到着・利用開始 普通郵便または簡易書留郵便で法人カードが届きます。 |

コーポレートカードの場合の多くは、Webでの申し込み後にカード会社から連絡が入り、会社の状況や要望に沿った提案を受けるという流れです。

法人カードの申し込みに必要な書類

基本的には代表者の本人確認書類と法人の商業登記簿謄本の2つです。このほか、確定申告書や決算書の提出が必要になる場合もあります。

また、「個人与信」のカードの場合は代表者の本人確認書類(運転免許証・パスポート・マイナンバーカードなど)のみで発行できます。

本人確認書類として認められるもの

- 運転免許証

- 運転経歴証明書

- 健康保険証

- パスポート

- 住民票の写し

- マイナンバーカード

- 写真付き住民基本台帳カード

- 在留カード

- 特別永住者証明書 など

法人カードの本人確認書類の提出方法

審査のための必要書類の提出方法や提出するタイミングはクレジットカード会社によって異なります。

審査の申し込みの際にWEB上で本人確認書類をアップロードする場合もあれば、審査結果通知後に入会申込書に同封する形で郵送で書類を提出する場合もあります。

例えばJCBの法人カードの場合は、審査終了後に本人確認書類を郵送するよう規定されています。

『審査の結果、法人カードへの入会が承認されると、あらためて「JCB法人カード入会申込書(自署・捺印届)」がJCBより郵送されますので、必要事項を記入、捺印して返送してください。その際に、本人確認書類の添付が必要となります。』

引用元:JCB公式ページ「法人カードの審査に必要な書類とは?」

法人カードの使い方と仕訳の方法

法人カードの使い方は、個人向けのクレジットカードと同じです。支払いの際に法人カードを店舗の端末機に挿入し、暗証番号を入力するだけです(タッチ決済が可能な法人カードも増えています)。

法人カードで領収書はいらない

基本的に法人カードを利用した際には領収書は不要です。

法人カード(クレジットカード)を利用した場合は、実際に利用金額が引き落とされるのは後日となります。そのため、領収書に記載される日時(カードを利用した日)には金銭の取引はないので、確定申告で利用できる正式な書類とは認められません。

また法人カードには利用明細書があるため、領収書を受け取らなくても利用日時や金額は確認できます。

一方で、クレジットカードを利用した際に発行される「売上票」は、経費管理の際に使ったり、税務調査などの際に経費管理の信頼度が増すことも考えられるので、保管をしておくと安心でしょう。

実際に国税庁のホームページにも同じような記載がされています。

クレジットカード会社がそのカードの利用者に交付する請求明細書等は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成・交付した書類ではありませんから、消費税法第30条第9項に規定する請求書等には該当しません。

引用元:クレジットカード会社からの請求明細書|国税庁

しかし、クレジットカードサービスを利用した時には、利用者に対して課税資産の譲渡等を行った他の事業者(カード加盟店)が、「ご利用明細」等を発行しているのが通常です。

そのような書類であれば消費税法第30条第9項に規定する請求書等に該当することになります。

法人カードの仕訳の方法

法人カードを使って決済をした場合は、複式簿記や単式簿記で会計処理を行います。

- 青色申告:複式簿記*

- 白色申告:簡易(単式)簿記

* 青色申告でも簡易(単式)簿記での帳簿付けが可能です。その場合、10万円の控除までです。青色申告で最大65万円の控除を受けるには、複式簿記で、電子帳簿保存やe-Taxでの確定申告等が条件となります。

ここでは、法人カードの複式簿記での仕訳について解説します。複式簿記の場合は、法人カード利用日と引き落とし日をそれぞれ記載します。

例)10/18に事務所のデスクを50,000円で購入、10/29には取引先との接待で35,000円を法人カードで決済した。11/30に85,000円が法人口座から引き落とされた。

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

|---|---|---|---|---|

| 10/18 | 消耗品費 | 50,000円 | 未払金 | 50,000円 |

| 10/29 | 接待交際費 | 35,000円 | 未払金 | 35,000円 |

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

| 11/30 | 未払金 | 85,000円 | 普通預金 | 85,000円 |

法人カードの個人使用の仕訳方法

個人事業主が法人カードでプライベートの利用をした場合は、「事業主貸」で仕訳をします。また、個人利用分は、引き落とし日のみを処理します。

例)

2/9に5,000円の個人の買い物を法人カードで決済し、3/31に口座から引き落とされた。

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

|---|---|---|---|---|

| 3/31 | 事業主貸 | 5,000円 | 普通預金 | 5,000円 |

また、法人カードで個人の買い物が複数回あった場合は、合計額で処理を行います。

例)

2/9に5,000円、2/15に1,000円、2/19に10,000円の個人の買い物を法人カードで決済し、3/31に口座から引き落とされた。

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

|---|---|---|---|---|

| 3/31 | 事業主貸 | 16,000円 | 普通預金 | 16,000円 |

法人カードに関するよくある質問

最後に法人カードについてのよくある疑問にお答えします。

法人カードに関するよくある質問

Q.人気の法人カードはどんなカード?

法人カードで人気なのは、年会費無料やポイント還元率が高い法人カードです。そのほかにも法人カードの年会費は経費計上できるため、年会費が高くステータス性もある法人向けゴールドカードも人気です。

法人カードは、年会費・ポイント還元率・カードランク・利用限度額・付帯サービスなどさまざまな項目で比較しながら選ぶといいでしょう。

Q.法人カードは申し込みから何日で発行できる?

発行スピードはカードによってさまざまで、最短3営業日でスピード発行できるものから1ヶ月程度かかるものまであります。急いでいる場合は「最短発行」の記載に注目して選ぶとよいでしょう。最短3営業日で発行の法人カードは次の通りです。

Q.法人カードの名義は会社名?個人名?

法人カードの名義は、基本的に会社代表者や個人事業主の名義で発行されます。また社名や、代表者の氏名が変わった場合には、名義変更が必要となります。

またカードの利用は名義人本人に限られます。ネットショッピング等で利用する際も、会社が契約した法人カードであっても、会社名ではなく名義人の名前を入力します。

Q.法人カードの社員用の追加カードの審査や名義について知りたい。

法人カードの社員用の追加カードを発行する際の審査は基本的にありません。

追加カードの引き落としは、法人口座や代表者名義の口座から一括で支払われているので、本カードの審査に通っていたり、利用状況に問題がない場合は追加カードの発行で審査不要になることが多いでしょう。

一方で審査の基準はカード会社によって異なるので、社員用にカードを発行する際に審査に必要な書類を求められることもあるかもしれません。

また社員用のカードの名義は、社員個人です。会社名義などにはならず、カード本体にも名義人の社員名が印字されます。そのため、利用は名義人である社員に限られます。

Q.法人カードやビジネスカード、コーポレートカードの違いは?

法人カードは事業規模や追加カードの発行枚数によって「ビジネスカード」「コーポレートカード」という2種類に分けて発行されています。

またビジネスカードとコーポレートカードは、審査対象が違います。

ビジネスカード

ビジネスカードは個人事業主・中小企業向けのクレジットカードとして数多くが発行されています。年会費無料カードから、特別感のある特典が豊富なステータスカードまで、特色もさまざまです。

審査対象は、法人代表者や個人事業主の個人です。

コーポレートカード

コーポレートカードは大企業向けのクレジットカードで、カード名に「コーポレートカード」という名称が入っている場合がほとんどです。支店ごと、部署ごとに支払いを一括管理することや、ガバナンスの強化を目的に導入する企業が多くあります。

コーポレートカードの場合、利用限度額などのサービスの詳細はクレジットカード会社との話し合いの上、決めていくことができます。ビジネスの規模や業務内容にあわせて、柔軟なサービスをカスタマイズすることが可能です。

審査対象は、会社自体です。

Q.法人カードで3Dセキュアに対応しているカードはある?

現在はほとんどの法人カードが3Dセキュアに対応しています。

3Dセキュアとは

オンライン決済の際にセキュリティを高めるために各国際ブランドが推奨する「本人認証サービス」

ネット決済の際に、事前に登録した本人認証パスワードやワンタイムパスワードの入力をすることで不正利用を防ぐことができる

3Dセキュアは国際ブランドごとに次のような名称になっています。

- Visa(Visa Secure)

- Mastercard(Mastercard ID Check™)

- JCB(J/Secure™)

- AMEX(American Express SafeKey®️)

- ダイナースクラブカード(ProtectBuy®️)

▼この記事について|各種情報や法令・ガイドライン

- 情報収集について

株式会社モデル百貨 暮らしのマネー百貨で取り扱う金融情報は、公的機関あるいは公的機関に準ずる企業が発表している情報を参照しています。

<情報参照元>

- 金融庁

- 経済産業省

- 一般社団法人日本クレジット協会

- クレジットカード事業者

他の口コミ・比較サイトに掲載されている情報や、SNSで個人の方が発信されている情報は利用していません。

- 各種コンプライアンスについて

株式会社モデル百貨 暮らしのマネー百貨では、正確で誇張のない情報をお伝えするために、各種法令、ガイドラインを遵守しています。

<各種法令・ガイドライン>

- 景品表示法「不当景品類及び不当表示防止法」

- 日本貸金業協会「貸金業者の広告に関する細則」

- クレジットカード事業者の広告ガイドライン

また、上記に基づく独自ガイドラインを作成し、遵守しています。

ランキングの根拠と各カードのスコア詳細

当サイトのランキングは、対象クレジットカードの公式ホームページに掲載されている情報を基準としています。また、カード所有者への口コミ情報も踏まえた上で、以下の7つの観点から総合的に判断しています。

ランキングの根拠

ポイント還元率

基本還元率の高さで点数付けを行いました。

- 基本還元率1.0%超え(50点)

- 基本還元率1.0%(40点)

- 基本還元率0.5%超え〜1.0%未満(30点)

- 基本還元率0.5%(20点)

- 基本還元率0.5%未満(10点)

- ※利用金額によって変動(25点)

- ※ポイントサービスの充実度(ポイント加算10〜50点)

年会費

年会費について以下のように点数付けを行いました。

- 年会費永年無料(100点)

- (条件達成で)年会費無料になるゴールドカード(100点)

- 年1回の利用で翌年度無料(80点)

- 年会費5,000円以下(60点)

- 年会費5,000円超え〜11,000円以下(30点)

- 年会費11,000円超え〜50,000円以下(10点)

旅行保険

法人カードにもしもの時の手厚い補償が付帯していれば、新たに保険に入らなくても済みます。

国内・海外両方の旅行で保険が適用されること、また補償が自動付帯しているカードには高評価を付けています。

- 補償額が1,000万円超え〜2,000万円以下(10点)

- 補償額が2,000万円超え〜5,000万円以下(15点)

- 補償額が5,000万円超え(20点)

- 補償額が1億円超え(30点)

- ※自動付帯(ポイント加算10点)(国内・海外どちらか1つなら5点)

- ※国内・海外両方に保険適用(ポイント加算10点)

追加カード

社員の多い企業は追加カードを発行できるかどうかも注目すると良いでしょう。

追加カードを無料で発行できるカードや発行可能枚数が多いカードには高評価を付けています。

- 無料で発行可能(15点)

- バーチャルカードの場合のみ無料で発行可能(10点)

- 有料で発行可能(5点)

- ※発行可能枚数に制限なし(ポイント加算10点)

- ※10枚以上発行可能(ポイント加算5点)

- ※2枚〜9枚発行可能(ポイント加算3点)

ETCカード

日常的に高速道路を利用するなら、法人カードの追加カードとしてETCカードを発行しておくと支払いが一本化されます。

ETCカードを無料で発行できるカードや発行可能枚数が多いカードには高評価を付けています。

- 無料で発行可能(15点)

- 条件付きで無料で発行可能(10点)

- 有料で発行可能(5点)

- ※発行可能枚数に制限なし(ポイント加算10点)

- ※10枚以上発行可能(ポイント加算5点)

- ※2枚〜9枚発行可能(ポイント加算3点)

利用限度額

予定している出費に対して対応可能そうか、利用限度額を確認しましょう。

利用限度額が高いカードには高評価を付けています。

- 100万円以下(10点)

- 300万円以下(20点)

- 500万円以下(30点)

- 1億円以下(40点)

- 1億円超え(50点)

- 一律の上限なし(50点)

機能・特典サービス

経理の負担を軽減してくれる機能があるカードや、空港ラウンジサービスやビジネス特典があるカードには高評価を付けています。

- 経理サポート機能が充実(ポイント加算10点)

- ビジネス特典が充実(ポイント加算10点)

- レストラン優待あり(ポイント加算10点)

- 空港ラウンジサービスあり(ポイント加算10点)

- 福利厚生代行サービスあり(ポイント加算10点)

スコアの詳細

上記の7つの観点の具体的なスコアを各クレジットカードごとに以下の表に記載しています。

| カード名 | 総合点 | ポイント還元率 | 年会費 | 旅行保険 | 追加カード | ETCカード | 利用限度額 | 機能・サービス |

|---|---|---|---|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ ゴールド | 240点 | 40点 | 100点 | 20点 | 20点 | 10点 | 30点 | 20点 |

| バクラクビジネスカード | 235点 | 40点 | 100点 | 15点 | 20点 | 0点 | 50点 | 10点 |

| UPSIDER | 235点 | 40点 | 100点 | 0点 | 25点 | 0点 | 50点 | 20点 |

| 三井住友カード ビジネスオーナーズ | 230点 | 40点 | 100点 | 10点 | 20点 | 10点 | 30点 | 20点 |

| ライフカードビジネスライトプラス | 206点 | 20点 | 100点 | 0点 | 18点 | 18点 | 30点 | 20点 |

| 楽天ビジネスカード | 210点 | 65点 | 60点 | 30点 | 0点 | 15点 | 20点 | 20点 |

| EX Gold for Biz M | 231点 | 55点 | 60点 | 20点 | 18点 | 18点 | 20点 | 40点 |

| マネーフォワード ビジネスカード | 220点 | 60点 | 80点 | 0点 | 20点 | 0点 | 40点 | 20点 |

| セゾンプラチナ・ビジネス・アメリカン・ エキスプレス・カード | 211点 | 50点 | 10点 | 40点 | 8点 | 18点 | 50点 | 30点 |

| セゾンコバルト・ビジネス・アメリカン・ エキスプレス・カード | 206点 | 30点 | 100点 | 0点 | 18点 | 18点 | 30点 | 10点 |

| JCBビジネスプラスゴールド法人カード | 205点 | 45点 | 30点 | 30点 | 15点 | 25点 | 30点 | 30点 |

| ラグジュアリーカード ゴールド | 186点 | 50点 | 0点 | 40点 | 8点 | 8点 | 50点 | 30点 |

| JCB法人カード | 215点 | 40点 | 60点 | 25点 | 15点 | 25点 | 30点 | 20点 |

| ダイナースクラブ ビジネスカード | 188点 | 20点 | 10点 | 40点 | 18点 | 20点 | 50点 | 30点 |

| アメリカン・エキスプレス・ビジネス・ ゴールド・カード | 185点 | 20点 | 10点 | 30点 | 15点 | 20点 | 50点 | 40点 |

| アメリカン・エキスプレス・ビジネス・ グリーン・カード | 175点 | 20点 | 10点 | 30点 | 15点 | 20点 | 50点 | 30点 |

| Airカード | 150点 | 60点 | 30点 | 0点 | 15点 | 25点 | 10点 | 10点 |

この記事のまとめ

大企業や中小企業、スタートアップ、個人事業主など、事業規模によって自社に合う”最強の法人カード”というのは異なります。

そのため法人カードを選ぶ際はまず選び方のポイントを押さえて、自社の企業規模や事業内容に合ったものを選びましょう。

会社の業務内容に沿った法人カードを選べば業務の効率化が図れることはもちろん、ビジネス特典を利用することで今よりもさらに多彩なサービスを活用できるでしょう。