クレジットカード

資産運用中の1000人に調査!運用成績は?専門家による金融危機への備え方も

2023年3月にアメリカでシリコンバレー・バンクが破綻したのをきっかけに、金融システムへの不安が広がっています。

すぐに救済策が講じられ、金融市場は落ち着きを取り戻していますが、いつ「第二のリーマンショック」が起きないとも限りません。

かたや日本では低金利とインフレにより、お金の価値は目減りする一方。日本人は「貯蓄好き」だといわれますが、ただ貯金するだけでは「備え」としては十分ではありません。

では、金融資産を守るために、私たちはどう備えればいいのでしょうか。

今回、独自に9,000人に資産運用に関するアンケートを実施したところ、「資産運用をしている」と答えたのは約30%にとどまりました。

しかし、資産運用をしている人の中から1,000人に深堀り調査を行った結果、「資産運用をしてよかった」という声が多数。資産運用の興味深い実態が見えてきました。

そんな現状を踏まえつつ、本企画では金融危機を乗り越えるための資産運用術について専門家に取材しまとめました。

2024年には「新NISA」もスタートしますので、お金にまつわるリテラシーを高め、金融危機にも負けない資産運用の参考にしてみてください。

監修者

家計再生コンサルタント、ファイナンシャル・プランナー

もっと見る 閉じる

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

調査名:資産運用に関するアンケート調査

調査方法:アイブリッジ株式会社「Freeasy」を用いたインターネットリサーチ

調査地域:全国

調査機関:2023年4月24~27日

調査対象:18~99歳までの男女9,000人(事前調査)、資産運用をしている男女1,000人(本調査)

調査元:MoneyGeek編集部

日本人は資産運用がキライ?資産運用をしない理由が判明

今回の調査では事前に9,000人に「投資意識」についてアンケートを実施したところ「資産運用をしている」と回答した人の割合は約30%でした。

裏を返せば、約70%の人が資産運用をしていないわけですが、そのうち5,500人が「していない理由」を明かしています。よく「日本人は貯蓄志向が強い」と言われますが、ちょっと違った現実も見えてきました。

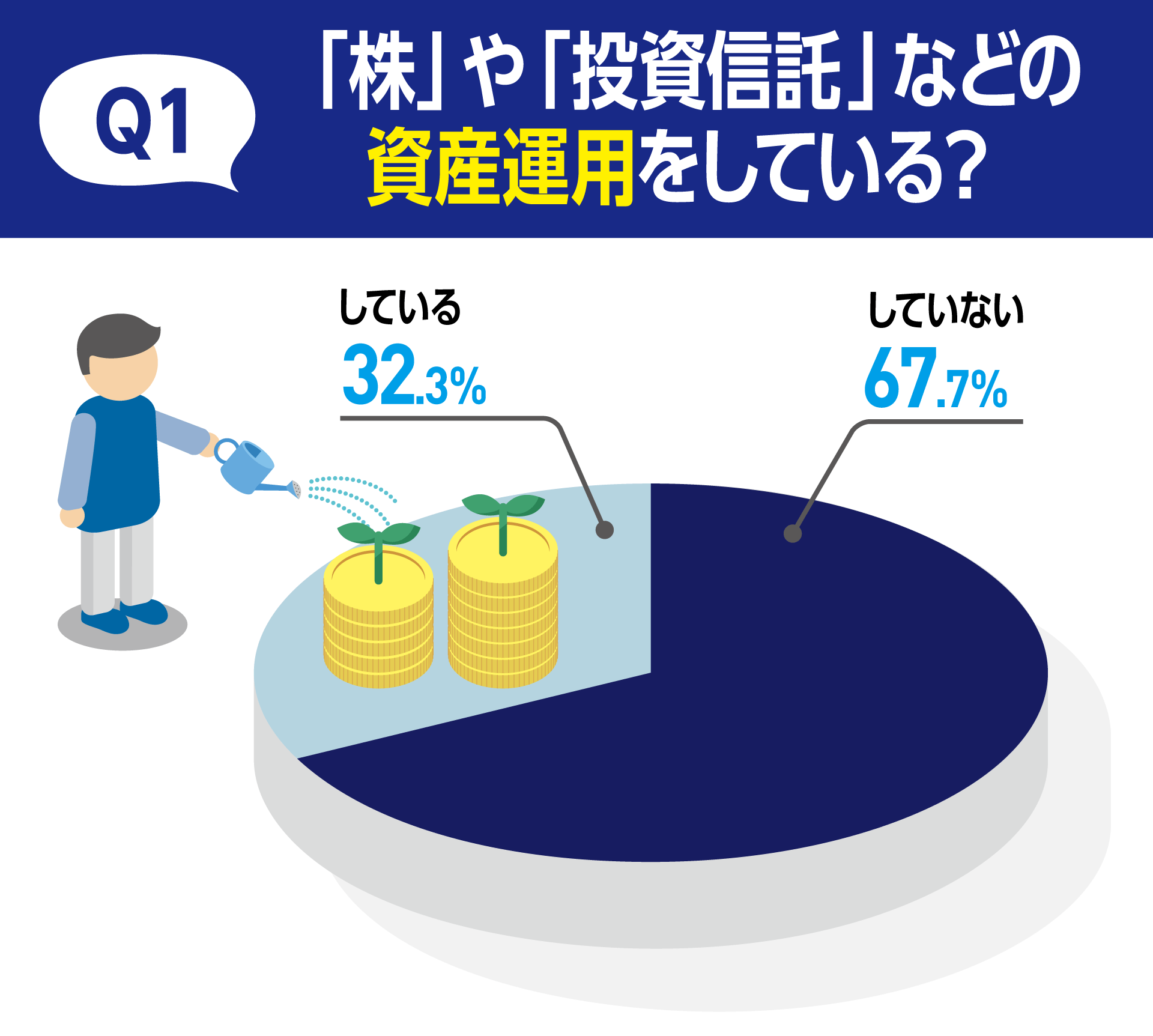

Q1.「株」や「投資信託」などの資産運用をしている?

9,000人への事前調査で資産運用を「していない」と答えた人は67.7%と半数以上にのぼりました。

政府は「貯蓄から投資へ」をスローガンに、「資産所得倍増プラン」を打ち出していますが、この数字を見ると資産運用が浸透するのはまだまだこれからのようです。

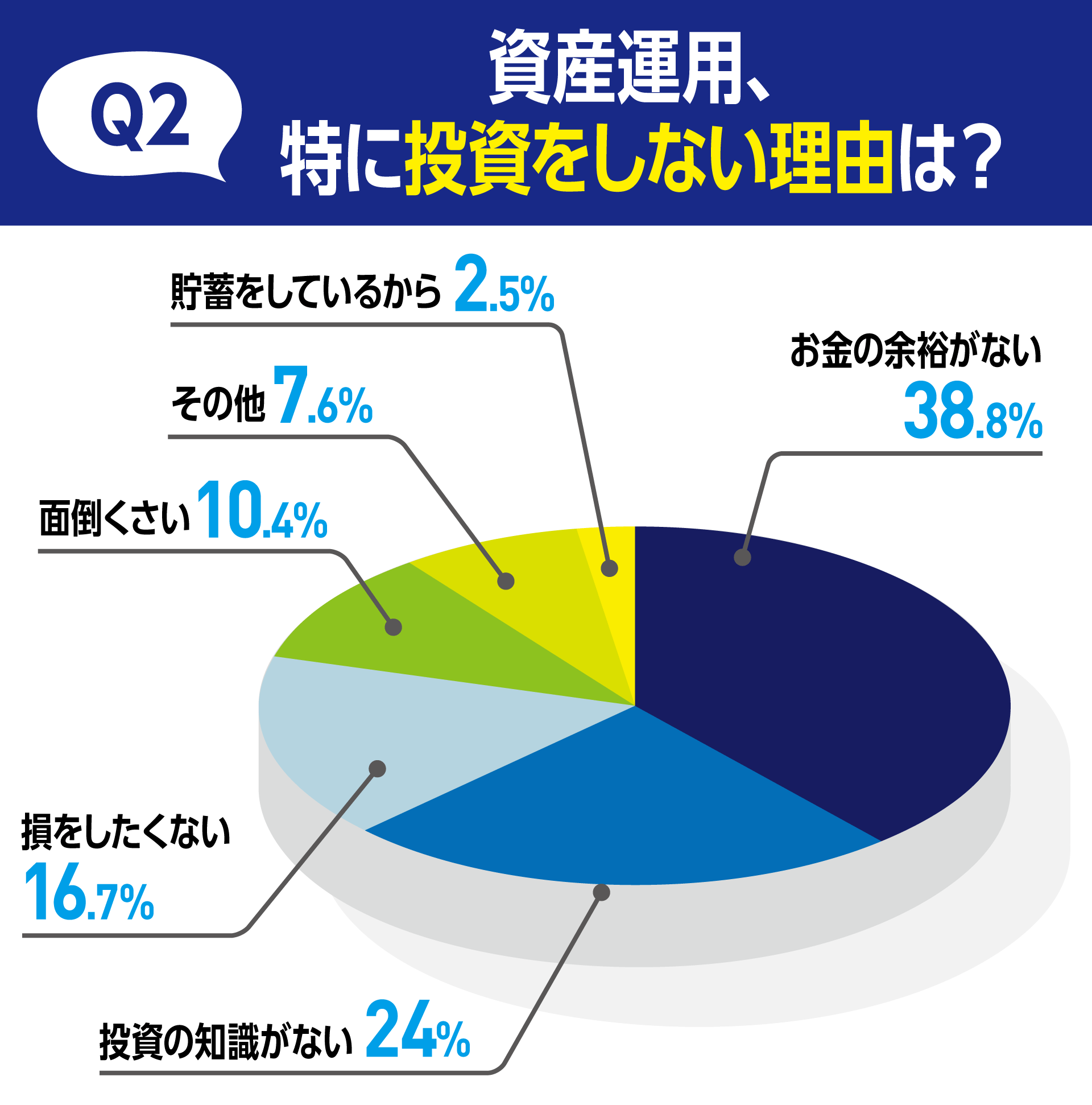

Q2.資産運用、特に投資をしない理由は?

資産運用をしない理由は、意外にも「貯蓄をしているから」はわずか2.5%。最も多かったのは「お金の余裕がない」(38.8%)でした。

また「損をしたくない」(16.7%)より「投資の知識がない」(24%)が上回っているのも興味深いところ。知識があれば資産運用をしてみたいと思っている人は、じつは多いのかもしれません。

投資対象や運用成績は?資産運用中の1,000人の現状を独自調査で深堀り!

さてここからは資産運用をしている1,000人を対象に行なった調査の結果です。

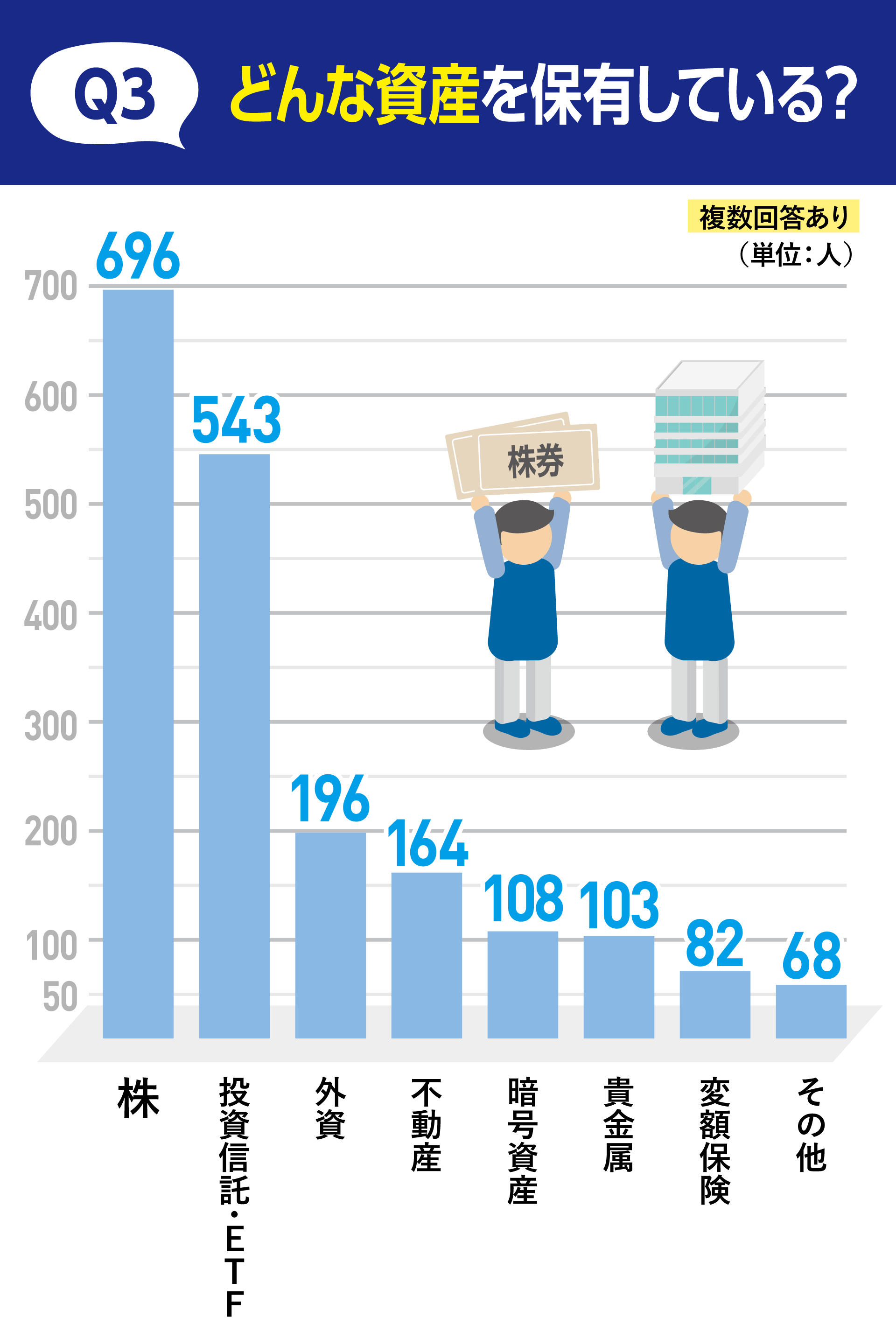

Q3.どんな資産を保有している?

資産運用をしている人が保有している資産は「株」が696人、「投資信託・ETF」が543人と、他を圧倒しています。

「株」の保有が多いということは、リスクを選好しているということ。これは、2012年12月に発足した第2次安倍内閣の経済政策「アベノミクス」によって、長期に渡って低迷していた株式市場が上昇相場に移行したことと関係があるかもしれません。

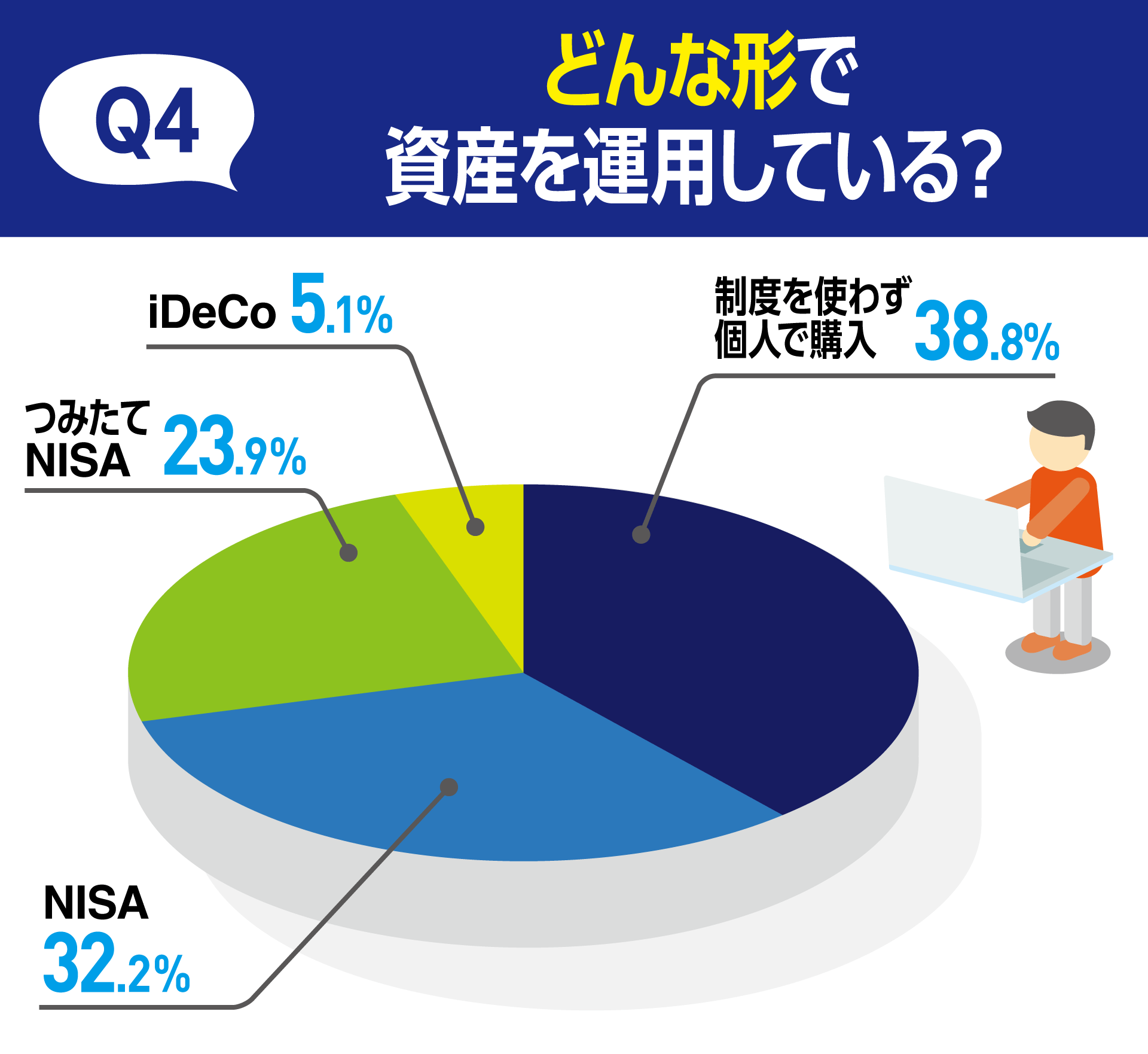

Q4.どんな形で資産を運用している?

資産運用において「制度を使わず個人で購入」が38.8%で、最も多い結果になりました。

このなかには、NISAやつみたてNISAでは扱っていない金融商品(外貨や暗号資産など)で資産運用している人たちも含まれます。

2番目に多いのは「NISA」(32.2%)です。

NISAは「少額投資非課税制度」の名のとおり、投資で得た利益に税金がかからない反面、1年間に投資できる金額に制限があります。

とはいえ、自分の判断やタイミングで個別株や投資信託などの金融商品を売買するという点では、制度を使わずに売買するのと変わりません(その点が、「個別株が買えない」「自動で積み立て」という性質をもつ「つみたてNISA」や「iDeCo」とは決定的に違います)。

結果を見ると、資産運用をしている人はまだまだ少ないものの、そのうちの7割は主体的に資産運用に関わっているということのようです。

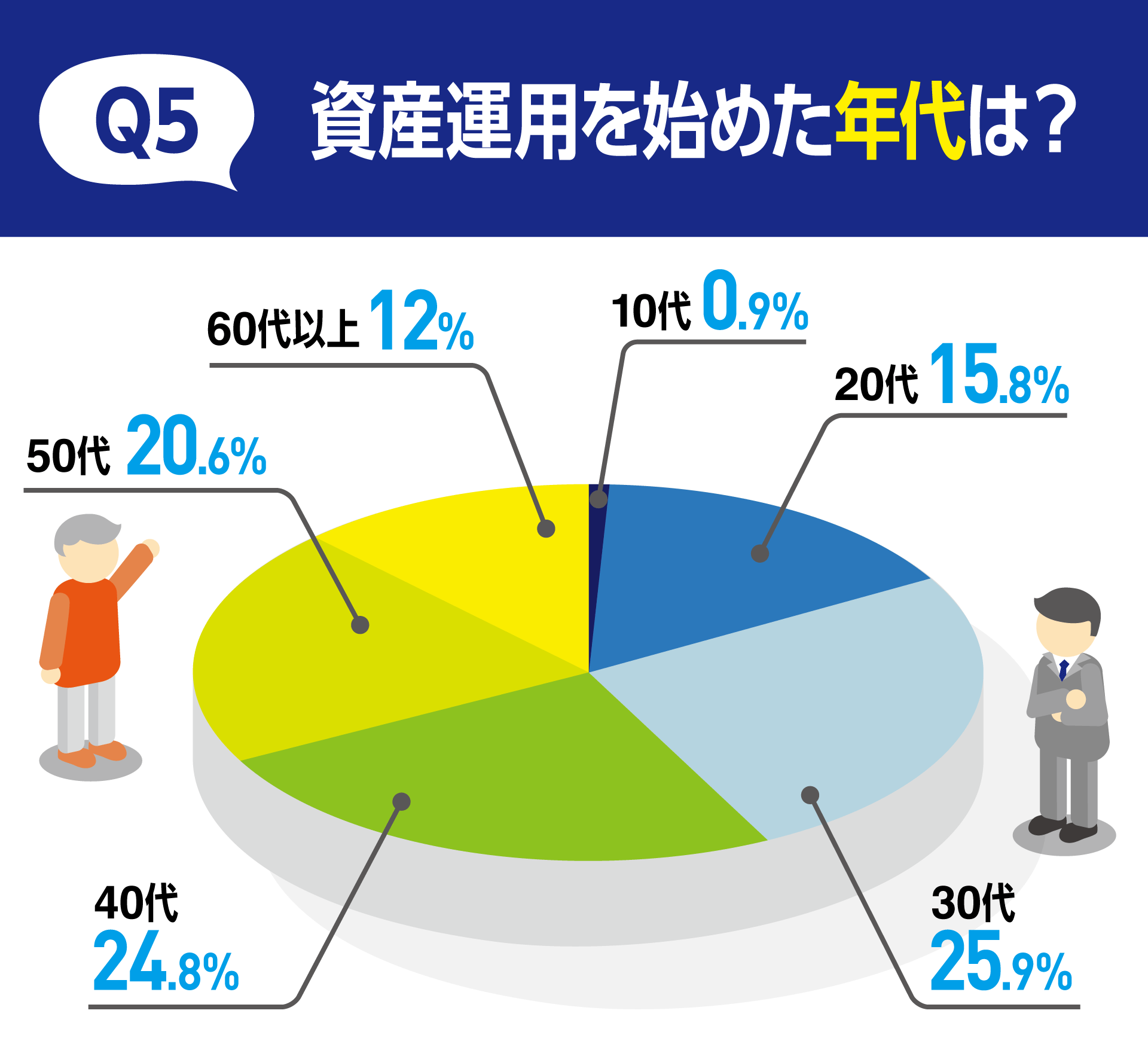

Q5.資産運用を始めた年代は?

資産運用を始めた年代は30代(25.9%)が最も多く、僅差で40代(24.8%)が続いています。

いわゆる「働き盛り」の世代ですが、収入がそれなりに増え、子どもや家族の将来を考え始めるタイミングでもあり、納得できる結果といえそうです。

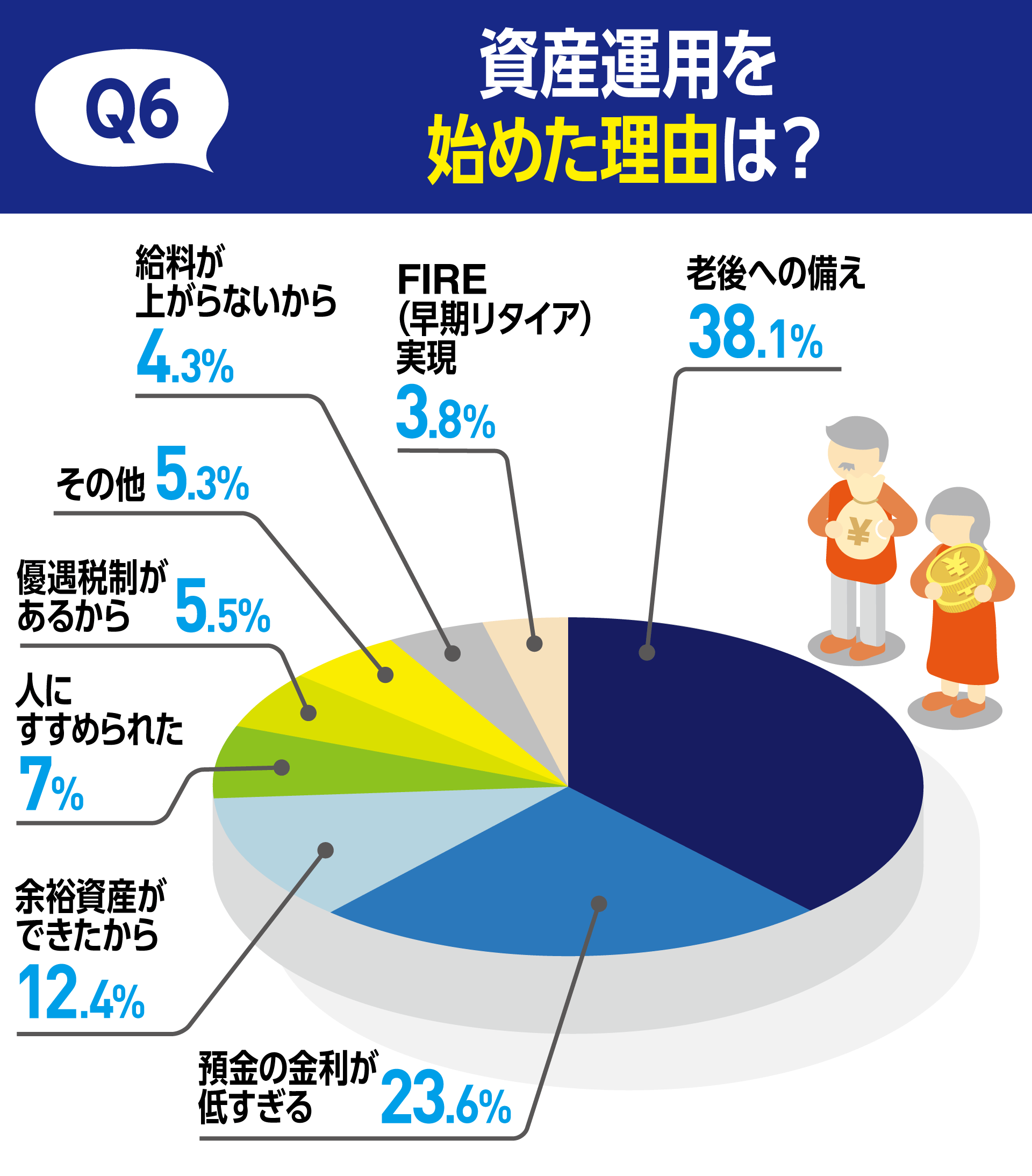

Q6.資産運用を始めた理由は?

資産運用をする理由としては、やはり「老後への備え」(38.1%)が最も多い結果となりました。

これに「預金の金利が低すぎる」(23.6%)が続きます。事実、現状では定期預金でさえ100万円に対して1年に数十円(メガバンクの場合)の利息しかつきません。

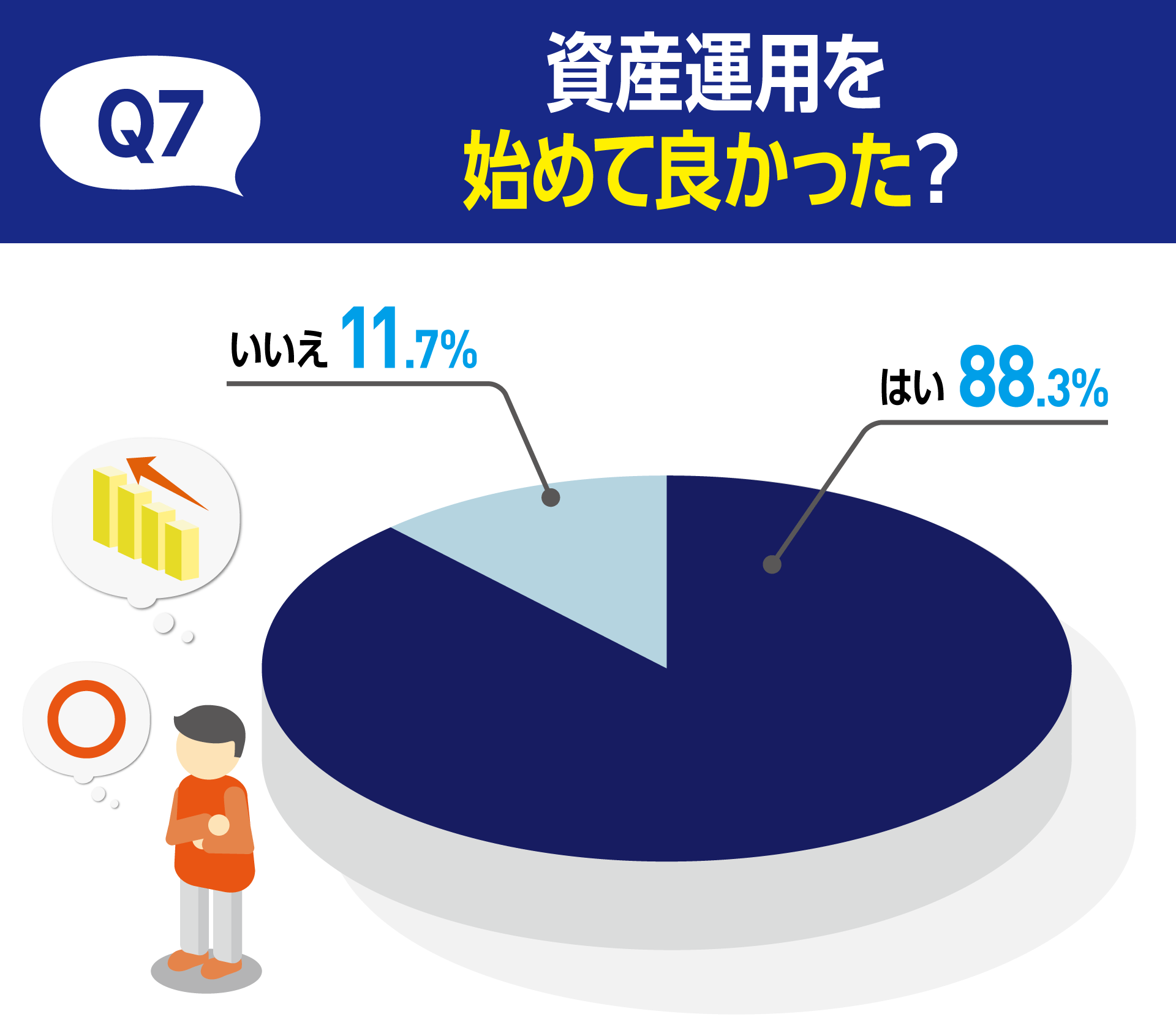

Q7.資産運用を始めて良かった?

資産運用を始めて良かったと答えた人は、なんと88.3%! 驚きの結果となりました。

なぜ良かったと感じるかについても聞いているので、次に紹介します。

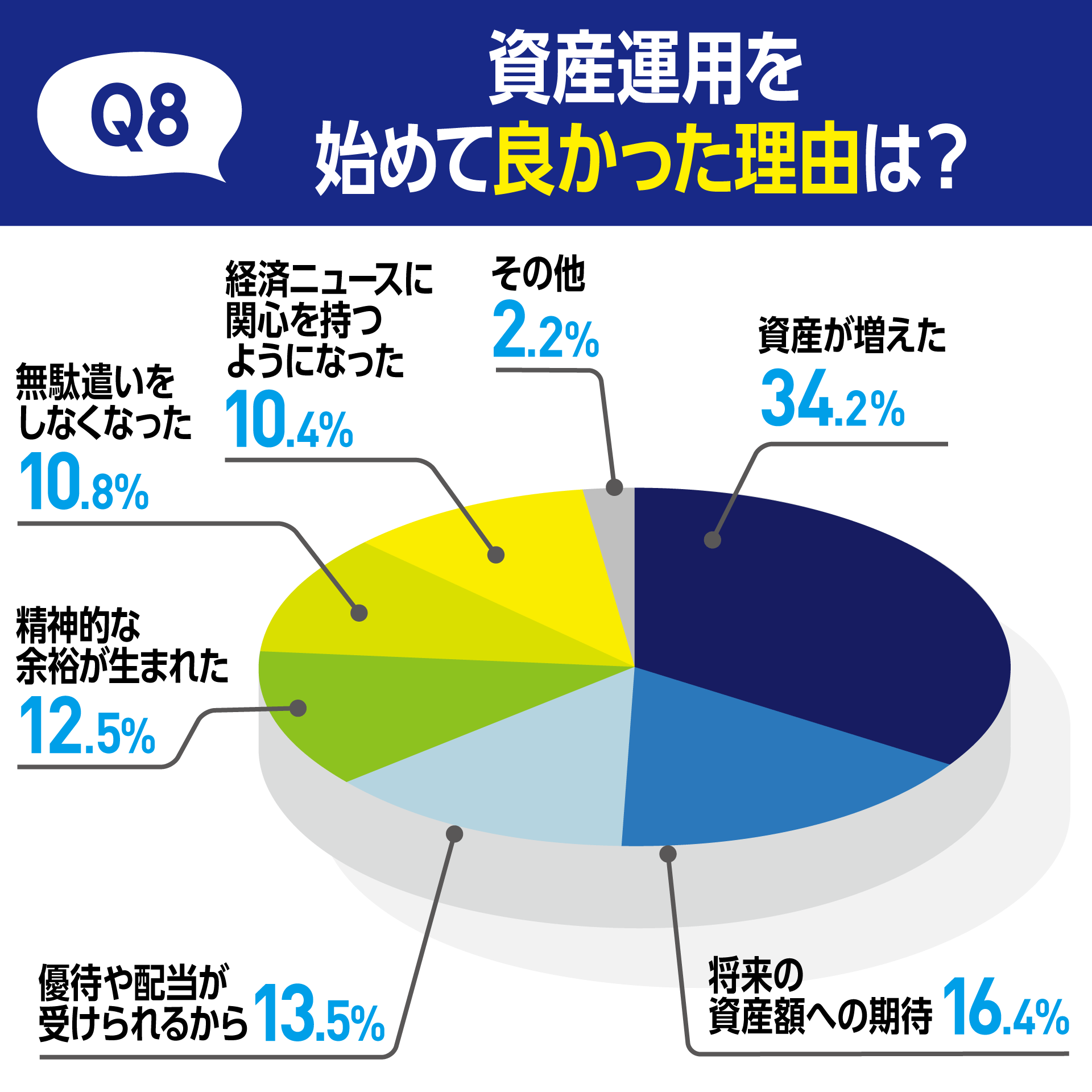

Q8.資産運用を始めて良かった理由は?

やはり資産運用をやるメリットともいえる「資産運用をして良かった理由」は「資産が増えた」(34.2%)が1位でした。

とはいえ、「将来への資産額への期待」(16.4%)や「優待や配当が受けられるから」(13.5%)、「精神的な余裕が生まれた」(12.5%)以下は、さまざまな理由にバラけているのは興味深いところです。

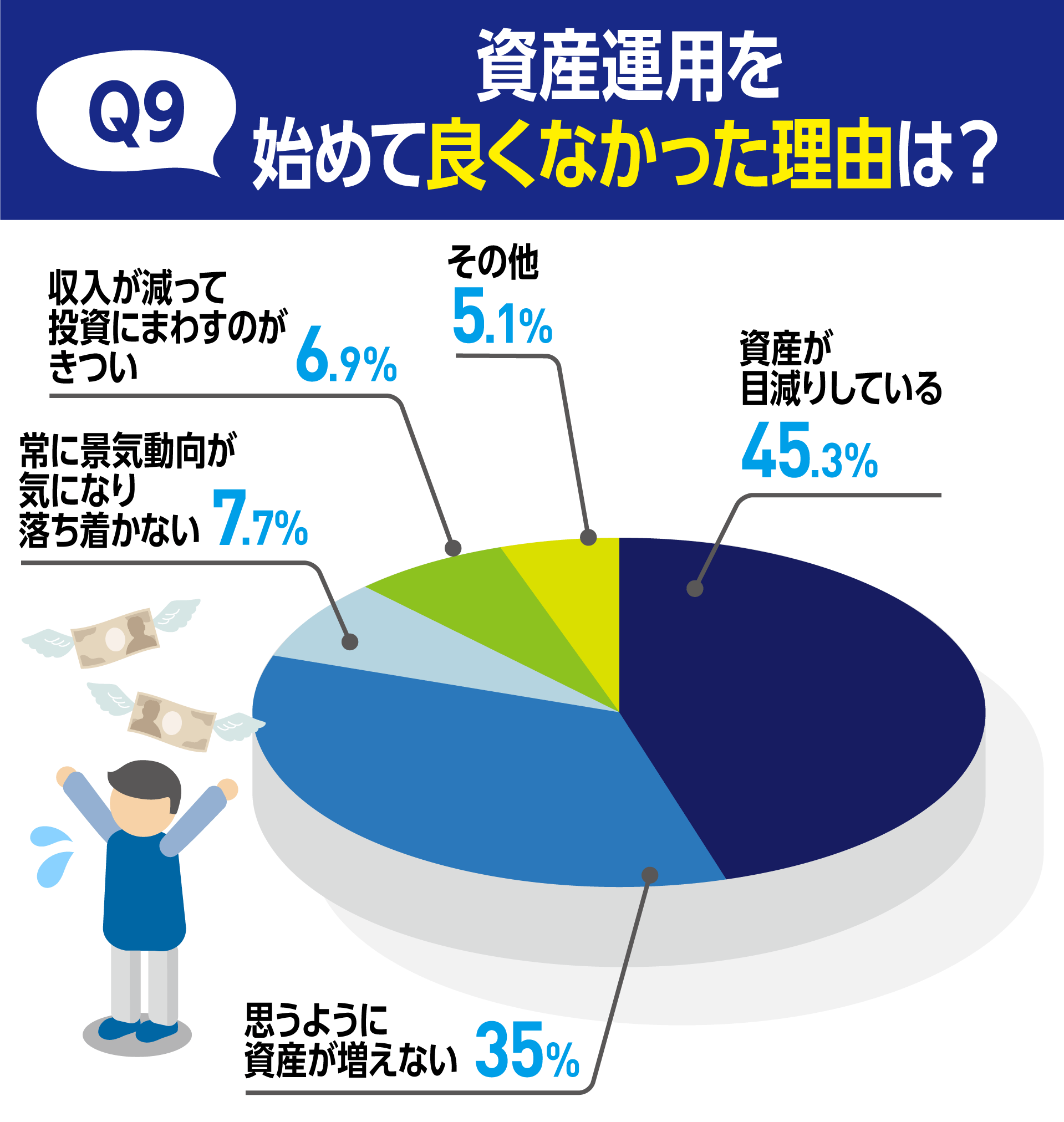

Q9.資産運用を始めて良くなかった理由は?

「資産運用をして良くなかった」点としては「資産が目減りしている」(45.3%)、もしくは「思うように資産が増えない」(35%)という回答がありました。

これもまた資産運用の現実です。上昇相場のときもあれば下降相場のときもあり、株価が上がる銘柄がある一方、下がる銘柄もあります。たまたまいま資産が目減りしているだけで、1年後には増えているかもしれません。そういった「変動リスク」は資産運用にはつきものだということを、理解しておきましょう。

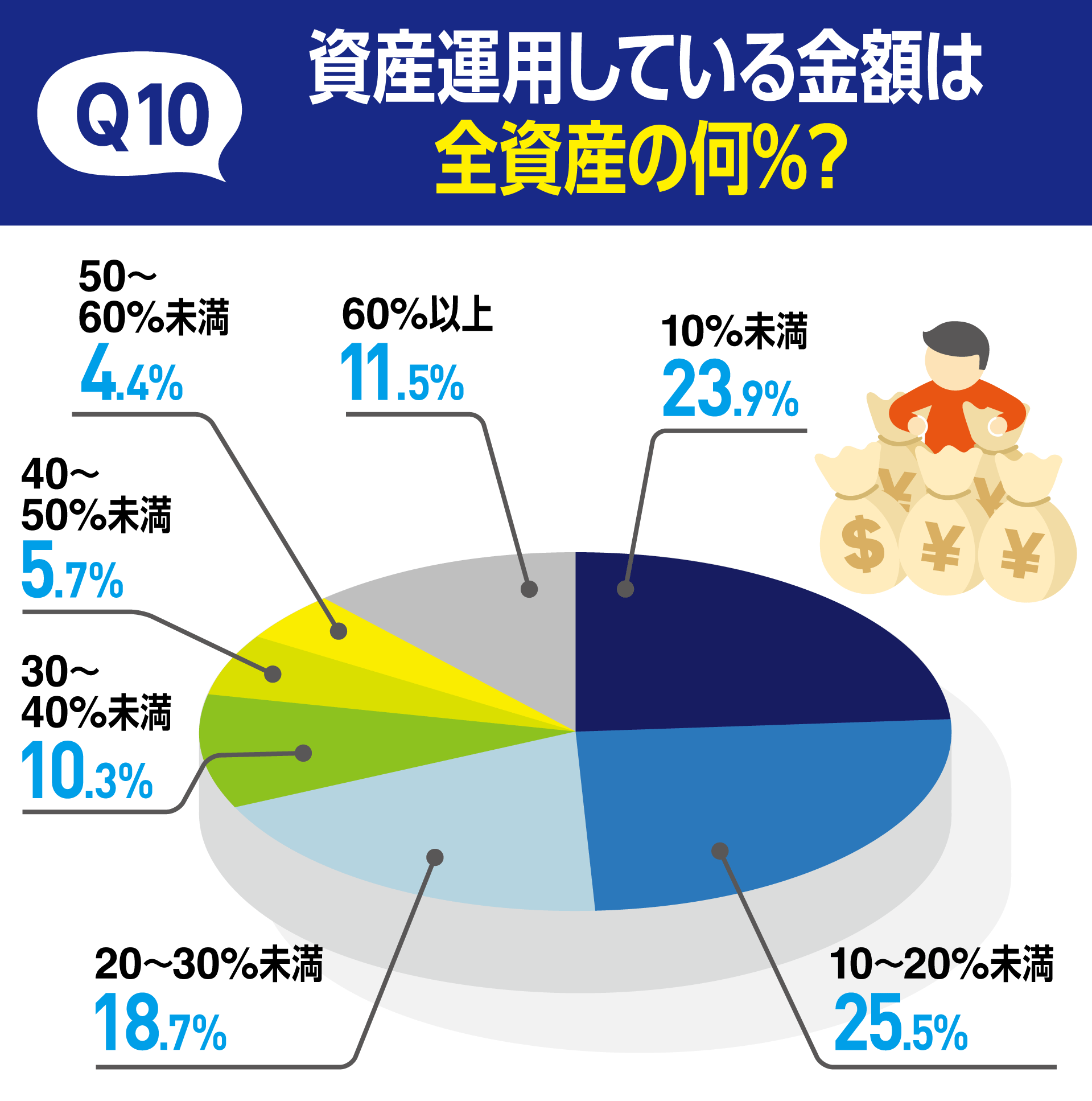

Q10.資産運用している金額は全資産の何%?

全資産に対して資産運用している金額の割合は「10%未満」(23.9%)と「10~20%未満」(25.5%)で約半数を占める結果となりました。この結果から、堅実で無理をしない姿勢が見て取れます。

「60%以上」と回答した人が11.5%もいるのには、ちょっとビックリ。相応の経験と知識とスキルのある人たちでしょうか。

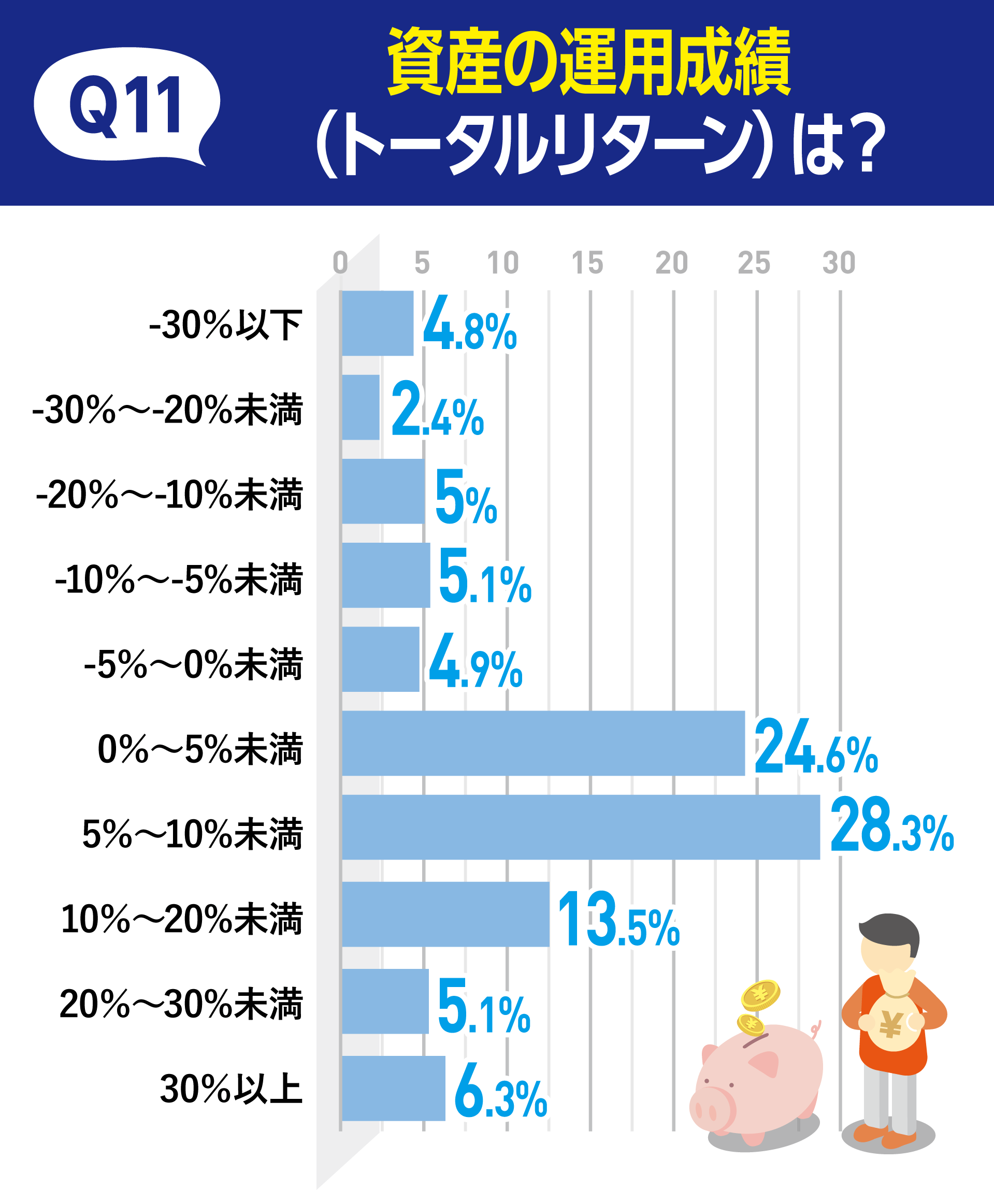

Q11.資産の運用成績(トータルリターン)は?

資産の運用成績(トータルリターン)について聞いたところ、「0~5%未満」(24.6%)と「5~10%未満」(28.3%)で約半数を占めています。メガバンクの定期預金金利が0.002%(2023年5月現在)ですので、申し分のないパフォーマンスといえるでしょう。

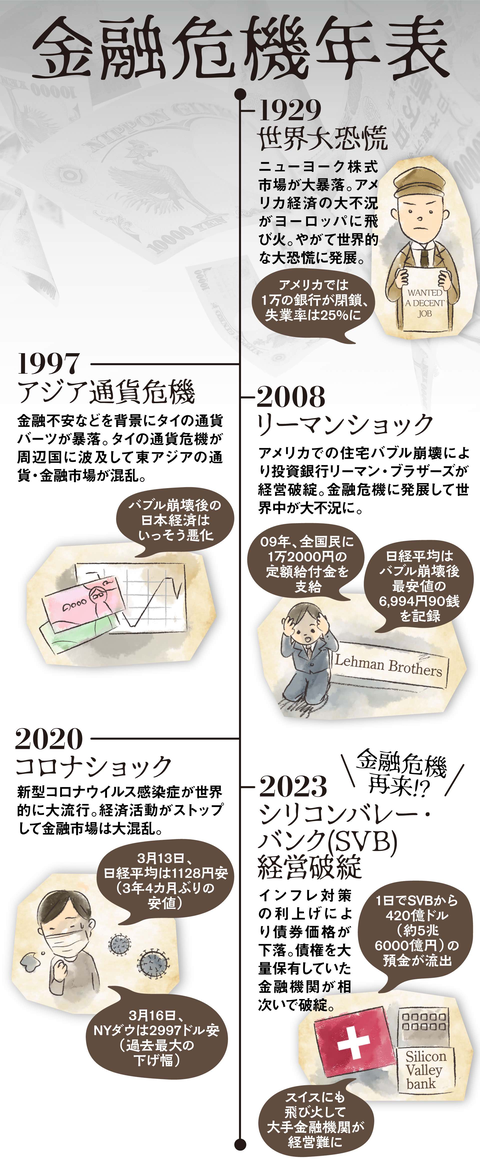

金融危機の歴史~世界大恐慌からSVB破綻まで~

監修:横山光昭

資産を運用するにあたって、金融危機の歴史を振り返ってみると、金融市場はたびたび危機に見舞われています。そのたびに株価が大暴落するなど、金融市場は大混乱に陥りました。

とはいえ、あのリーマンショックがそうだったように、金融危機は永続するわけではありません。この点は、資産運用を考えるうえで重要なポイントです。

ここで、金融危機の歴史をおさらいしておきましょう。

新型コロナウイルス感染症の拡大による労働力不足や物流の混乱によって需給バランスが崩れ、世界で急速にインフレが進行しました。

その抑制のため、欧米諸国はそれまでのマイナス金利やゼロ金利政策を解除し、大幅な利上げに転じます。

これにより債券価格が大きく下落。米国債を大量に保有していたアメリカの中堅地方銀行シリコンバレー・バンク(SVB)は、大きな含み損を抱えることになりました。

これに不安を覚えた預金者(おもにIT企業)が一斉に預金を引き出す事態になり、3月10日にシリコンバレー・バンク(SVB)は経営破綻に至りました。

同じような理由で、同3月12日にはシグネチャー・バンクも破綻したことから、米連邦準備制度理事会(FRB)は預金の全額保護を表明。

しかし波紋はヨーロッパにも広がり、スイスの金融大手クレディ・スイスの経営不安が表面化し、スイス金融最大手UBSグループに救済合併される事態となったのです。

金融危機に備えるポイントを資産形成の専門家が提言! 「長期・積み立て・分散」が有効

金融危機に陥ると、株式や債券などの資産価格は暴落します。

しかし、時間の経過とともに上昇に転じることは、歴史が証明しています。なぜなら、世界経済は右肩上がりで成長し続けているからです。

そして、まさにその点が金融危機に備える最大のポイント。資産形成のスペシャリストである横山光昭先生に、資産形成についてくわしくお話をうかがいました。

資産運用の戦略は「長期・積み立て・分散」がベスト

資産を効果的に運用するには「長期・積み立て・分散」がベストであるといえます。

この方法であれば、投資経験者はもちろん、投資の初心者であってもリスクを最小限に抑えながら資産運用ができます。

非課税の「つみたてNISA」を活用できる

「長期・積み立て・分散」を推奨する理由はもうひとつあります。それは「つみたてNISA」が使えることです。

「つみたてNISA」は「少額からの長期・積立・分散投資を支援するための非課税制度」(金融庁)として設けられた制度。いわば資産運用の「レール」が敷かれているので、投資や資産運用の専門的な知識はほとんど必要ありません。

しかも通常であれば、金融商品の分配金や譲渡益に対して20.315%の税金がかかりますが、「つみたてNISA」ではこれが非課税になりますので、活用しない手はありません。

また、多くのネット証券会社 ではNISAはクレジットカード決済ができるようになっているため、クレジットカードの利用ポイントを獲得できます。長期運用しながら、着実にポイントを獲得できるためおすすめです。

「長期・積み立て・分散」のメリット・デメリット

なぜ「長期・積み立て・分散」が金融危機への備えになるのか。改めて、その理由を見ていきましょう。

長期保有で複利効果を最大化! 運用コストには注意

長期保有のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・パニック売りを避けられる ・複利効果が働き、利益も大きくなる |

・すぐに利益を得られない ・運用コストが増える |

金融危機などによって金融商品の価格が暴落することはありますが、いずれもとに戻ります。

しかし、暴落したときに怖くなって売ってしまったら、その時点で損失が確定(元本割れ)してしまいます。そうした「パニック売り」を避けられるのが、長期保有の良さです。

「つみたてNISA」の対象商品でもある投資信託では、運用で得られた収益の一部が分配金として支払われます。

分配金の扱いには「受取」と「再投資」の2つがあり、積み立て設定をする際にどちらかを選択しますが、長期保有の場合は「再投資」(分配金を受け取らずに元本に組み込んで運用すること)を選ぶべきです。なぜなら「複利効果」が働くからです。

複利効果は、運用益を元本に組み込んで運用することで生じます。

たとえば、100万円を利回り5%で1年間運用した場合、5万円の運用益が出ます。これを元本に足して105万円を同じ利回りで1年間運用すると、運用益は52,500円。これをまた元本に足して110万2,500円を運用……と繰り返していくと、20年後には265万3,298円になります。

これに対し、運用益をそのつど受け取ってしまうと、20年後の残高は200万円にとどまります。

つまり、運用益を受け取らずに再投資すれば、約65万円も利益が多くなるのです。

しかも、積み立てによって元本を継続的に増やしながら20年、30年と長期保有すると、複利効果はさらに大きくなります。つみたてNISAで「再投資」を選ぶべき理由は、ここにあります。

一方、「長く保有して利益を増やす」という戦略であるため、すぐに利益を得ることはできません。

また、売買時には手数料が、さらに投資信託の場合には「信託報酬」と呼ばれる管理・運用コストがかかります。そのため長く保有すればするほど、運用コストが増えてしまいます。

積み立てなら手間いらず! ただしチャンスを逸することも

積み立てのメリット・デメリット

| メリット | デメリット |

|---|---|

| ・取得価格を平均化できる ・自動購入なので手間がかからない |

・資産が増えるまで時間がかかる ・安いときに一括投資できない |

金融商品の価格は常に変動しています。一括購入の場合、暴落時の底値で変えればラッキーですが、逆に「高値づかみ」をしてしまうリスクもあり、そうなると利益を出すのが難しくなります。

その点、積み立てであれば、定期的にそのときどきの価格で購入するため、取得価格が平均化されるメリットがあります。長期間にわたって積み立てするほど、価格変動の影響を小さくできるのです。

また、積み立ての場合は自動的に購入するので、買うタイミングに迷ったり、買い忘れたりすることがありません。買うことを考えなくて済み、ほったらかしにしておけるので、価格変動に一喜一憂することもなくなるでしょう。

その反面、決まった額をコツコツと積み立てるので、資産が増えるのに時間がかかります。

また、価額が下がったときに一括投資できないので、大きく増やすチャンスを逃すことになります。

分散で暴落リスクを回避! ただし市場選びは慎重に

分散のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・暴落リスクを回避できる | ・分散を誤るとリスクヘッジにならない |

個別株の投資では、会社の業績悪化や不祥事によって株価がストップ安を連発するなど、大暴落することがあります。そのため、一日で資産が半分に目減りしたり、企業が倒産して株式がただの紙切れに…という最悪の事態も起こりえます。

ですが、投資信託やETF(上場投資信託)は、投資家から集めたお金を複数の株や債券などに分散投資して運用する商品。個別株のような極端な暴落は起こりにくいメリットがあります。

さらに、国内や先進国、米国、新興国、全世界といったように「地域」ごとの商品が販売されています。

こうした商品を組み合わせてポートフォリオを組めば「地域の分散」にもなり、二重の意味で資産を大きく減らすリスクを抑えることができるのです。

一般に「分散投資」といった場合、株式、債券、REIT(不動産投資信託)、コモディティ(貴金属、エネルギー、農作物)など、「資産の分散」を指します。

しかし一般の方にはハードルが高いので、ある程度は資産運用の経験を積み、かつこうした商品の運用に興味がある場合に、次のステップとして「資産の分配」を考えると良いでしょう。

ただし、分散の仕方を間違えてしまうと、投資したすべての市場が下降相場に入り、リスクヘッジが機能しないといったことも起こりえます。

専門家が教える「長期・積み立て・分散」成功のポイント!運用コストと手数料を抑えよう

長期保有のデメリットとして指摘したように、資産運用においては、さまざまなコストが生じます。

特に投資信託の「信託報酬」は、資産残高に対して日割り計算された信託報酬が毎日差し引かれるので、長期保有の場合は特にコストをいかに低く抑えるかが重要なポイントです。

これに対し、「つみたてNISA」で購入・運用できる商品は、基本的に購入時手数料が無料(ノーロード)です(ETFを除く)。

また信託報酬は、金融庁により「一定水準以下」と定められています。そのため、低コストでの長期運用が可能なのです。

本制度を使わずに通常の証券口座で積み立てをする場合には、購入時に手数料がかかる信託報酬が高い商品も多数あります。そういう認識のもと、ノーロードで信託報酬が低い商品を選びましょう。

信託報酬などの管理・運用コストを抑えるうえでは、「eMAXIS Slim」シリーズという商品が有力候補。信託報酬はほとんどが0.1%台であり、なかには0.1%を切るものもあります。このシリーズは、国内株式、米国株式、全世界株式など種類も豊富。「分散」と「低コスト」を両立できるのでおすすめです。

専門家である横山光昭先生によると、たとえ金融危機が起きたとしても、「長期・積み立て・分散」という戦略のもとに資産運用をすれば、資産を減らすリスクはかなり低くなるということでした。

昨今のインフレや円安を考慮すれば、多少のリスクを取ってでも、資産運用するのが賢明といえるかもしれません。

2024年には「新NISA」がスタートします。恒久的に非課税になり、投資額の上限も1,800万円に拡充されるので、より実りの多い資産形成が可能です。

月々数千円からでも積み立てができるので、「投資をしたことがない」という人も資産運用を始めるいい機会かもしれませんね。