クレジットカード

クレジットカードの選び方と流れ!自分に合うカードを見つける4ステップ

「自分に合ったカードを見つけたいけど、選び方がわからない」

「今持っているカードを使いこなせていない気がするけど、どうやって選んだらもっといいカードが見つかるのかな」

クレジットカードの年会費やポイント還元率、付帯特典はカードによってそれぞれです。種類が多いため、どれを選べばいいかわからないという方も少なくないでしょう。しかし裏を返せば、その分さまざまなニーズに対応しているということでもあります。求めている機能をしっかり把握して選べば、自分にぴったりの1枚を見つけられるはずです。

ここでは、自分のライフスタイルや利用目的に最適なカードの選び方を紹介。属性別や目的別のおすすめのクレジットカードもあわせてお伝えします。使っていない特典が多すぎて何だかもったいない、そう感じるのも今日で最後。ぜひ参考にしてください。

※表示価格はすべて税込です。

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

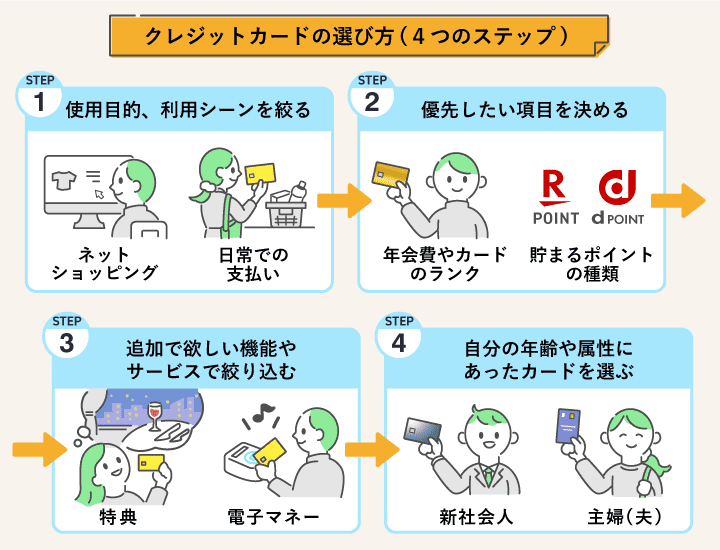

クレジットカードの選び方(4つのステップごとに解説)

クレジットカードが持つ特徴はさまざまなので、利用目的によっておすすめのクレジットカードは異なります。

クレジットカードを選ぶ際に大切なのは、自分がどんな使い方をしたいのかをはっきりさせることです。といっても、いきなり理想の使い方を想像するのは難しいかもしれません。

そのような方は、今から紹介する手順を参考にしてみてください。順番に考えていくだけで、自分の求めているポイントを明確にしながらカードを選ぶことができます。

最初に決めるのは、どんな場面でクレジットカードを使うのか。ネットショッピングなどの中頻度の利用、スーパーなどの高頻度での利用、旅行などの低頻度での利用の3点で選び方も変わってきます。

2番目に考えたいのが年会費やポイント還元率、付帯保険といった機能からどれを優先したいのか。コスパやいざというときの備えなど、基本スペックの中からどこを重要視するのか決める必要があります。

3番目は空港ラウンジの無料利用をはじめとする各種サービスや、電子マネーとの連携といった、基本スペックにプラスして欲しい機能の有無。この段階で、いくつかの候補を絞り込めているはずです。

しかし、最終的に還元率や年会費が同程度のカードが残ってしまう場合もあります。その際は自分の年齢や属性に適したカードを選ぶといいでしょう。学生や若者限定の特典が付帯したカードもあります。あるいは、家族カードを選べば年会費を大幅に抑えられる場合も。基本スペックが同じなら、少しでも特典がプラスされたり年会費を抑えられる方がよりおトクといえるでしょう。

次からそれぞれの手順について詳しく説明しますので、ぜひ一緒に考えてみてください。

【ステップ1】使用目的や利用シーンを絞る

クレジットカード選びの1つ目の手順は、カードの利用目的やシーンを絞ること。具体的には以下の3つで選ぶといいでしょう。

- ネットショッピング

- 日常の支払い

- 旅行や出張

各利用シーンの注目ポイントについて、詳しく説明します。

1.ネットショッピング

ネットショッピングでよく買い物をする、あるいは決済にカードを使いたいという方は、利用頻度の高いショッピングサイトでポイントが貯まりやすいカードを選ぶのがおすすめです。

楽天市場を使う方なら楽天カード、AmazonユーザーならAmazon Mastercard ゴールドなどといった選び方ができます。

カードを選ぶ際は

- 貯まるポイントの種類

- ショッピング保険の有無

をチェックしてから、還元率や年会費で選ぶと、カードを発行してから後悔するリスクを抑えられます。

例えば、楽天カードで貯まる楽天ポイントは、加盟店での支払いやカードの引き落とし額への充当に使えます。一方、Amazon Mastercardカードで貯まるAmazonポイントはAmazonでのお買い物でしか利用できません。貯まったポイントをどんな場面で使いたいのかも考えておくといいでしょう。

よく利用するサイトで還元率がアップするカードも選択肢の一つ。この記事でも、特定のショッピングサイトでポイントアップの特典があるカードを紹介しています。

また、ショッピング保険の有無や限度額も注目しておきましょう。

ショッピング保険とは

ショッピング保険とはクレジットカードで購入した商品が破損した場合や、盗難にあってしまった場合に補償を受けられる保険のこと。カードによって補償限度額や、補償金を受け取る際に支払わなければならない自己負担額が異なります。事前に確認しておくといざというときも安心です。

2.日常の支払い

コンビニやスーパーでの買い物、携帯料金や公共料金など毎月発生する費用など、日常での支払い目的でカードを作りたいという方は、

- まるポイントはどの種類か

- 還元率アップの特典やキャンペーンはあるか

- 管理のしやすさ

をベースに選ぶことが大切です。とくにポイントについては、ふだんもっともよく利用する店舗で貯まるポイントを基準として、日常で利用する他店舗も総合的に見て、どのポイントを貯めるか判断するといいでしょう。

カードによっては対象店舗でポイント還元率がアップするものもあります。毎日の生活で使うなら、1つのお店だけでなく、さまざまな店舗や支払い場面でおトクにポイントを貯められるカードを選ぶのもおすすめです。

また、カードの利用が多い方は管理のしやすさも考慮に入れたいところ。スマホのアプリで決済履歴をチェックできるカードなら、自分が何にいくら使ったかを簡単に把握できます。手軽に家計の管理ができるうえ、ムダ遣いの防止にもなりますよ。

3.旅行や出張

旅行や出張に行く機会が多い、旅先でカードを使いたいという方は、

- 旅行保険の有無や条件

- 国際ブランド

- 航空会社のマイルの貯まりやすさ

をメインに選ぶ必要があります。

旅行保険とはカードに付帯している保険の一つ。旅行中にケガをしたり病気になったりした場合に必要な費用が補償されます。また、海外旅行ではカメラなどの持ち物が壊れた場合の損害を補償してくれるケースもあります。

旅行保険があるカードでも、旅行時に持っているだけで保険対象となるカード(自動付帯)やツアー代金や航空機のチケットなど旅費をカードで支払わないと保険が適用されないカード(利用付帯)、補償されるのが海外旅行だけのカードなど、種類はさまざまです。カードを申し込む前に適用条件をチェックしておくといいでしょう。

また、旅先での利用が多いならどの国際ブランドを選ぶかも重要です。

後述しますが、国際ブランドとは世界中で広く流通しているクレジットカードのブランドのこと。店舗やサービスの支払いでは、契約している国際ブランドのカードでしか支払いができません。例えば店舗にJCBの表記しかない場合、そのお店ではJCB以外のカードは使えないのです。

なお、おもな国際ブランドとしては

- JCB

- VISA

- Mastercard

- American Express

- Diners Club

などがあります。中でもVISAは世界No.1のシェアを誇るとされており、海外での利用が多い方はVISAを選んでおけばとりあえず安心といえるでしょう。

どの航空会社のマイルが貯まるかも、飛行機に乗る機会が多い方にとっては重要な条件の一つです。

JALをよく使うという方はJALのマイルが貯まりやすいカードを、ANAならANAのマイルが貯まりやすいカードをそれぞれ選ぶといいでしょう。とくに搭乗時だけでなく、買い物でもマイルが貯まるカードがおすすめ。生活しながら貯めたマイルで旅行に行くこともできます。

また、海外旅行が多い方は以下のポイントも覚えておくといいかもしれません。

- 航空会社はアライアンスという提携グループに加盟している

- 同一アライアンス内の航空会社ではマイルの共有が可能

- JALは「ワンワールド」、ANAは「スターアライアンス」に加盟

JALとANAのどちらかを選ぶ場合、利用頻度の高い海外の航空会社が加盟しているアライアンスに所属している方を選ぶと、国内旅行でも海外旅行でも効率的にマイルを貯めることができますよ。

上記のポイントでも絞り込めないという場合は、空港ラウンジの無料利用といった特典や基本の還元率も加味して選んでみてください。

【ステップ2】優先したい項目を決めてカードを探す

クレジットカードの基本スペックには

- 年会費やカードのランク

- ポイント還元率

- ポイントの種類

- ショッピング保険

- 旅行保険

- 国際ブランド

といった項目があります。

全ての項目で自分の希望を満たすカードはなかなか見つからないものです。カード選びの際は絶対に外せない条件、妥協できる条件の優先順位を決めることが大切といえます。

ここからはそれぞれの項目について、どういった点に注目して条件を決めていくべきか、解説します。

年会費やカードのランク

クレジットカードの年会費は

- 無料

- 条件付き無料

- 有料

の3つのパターンがあります。

このうち条件付き無料とは、年の利用回数や利用額といった条件を満たすことで翌年度の年会費が無料になるクレジットカードのことです。また、入会初年度のみ年会費が無料になるカードも存在します。

基本的に年会費が高いクレジットカードの方が、サービス内容は充実しています。例えば、同じカード会社が発行しているクレジットカードでも、有料のカードの方が旅行保険の補償額が高い場合や、そもそも年会費無料カードには保険が付帯しないこともあります。

また、クレジットカードには

- 一般

- ゴールド

- プラチナ

- ブラック

といったランクが存在します。

ほとんどのカード会社では、一般がもっともランクが低く、ゴールド、プラチナ、ブラックの順で高くなります。基本的には一般よりもゴールド、ゴールドよりもプラチナというようにランクが高くなるほど年会費も上がり、付帯するサービスも充実していきます。プラチナカードまでランクが上がると、お店の予約や入手困難な舞台のチケットの確保などを行ってくれる、コンシェルジュサービスが付帯する場合もあります。

クレジットカードを選ぶ際は年会費を抑えるのか、それともサービスを優先するのかを考える必要があります。とにかく特典を堪能したいという方も、いくらまでなら家計に負担のない範囲で年会費を支払えるのか、自身の経済状況と相談して決めるといいでしょう。

貯まるポイントの種類

日々の支払いなどで還元されるポイントは、クレジットカードならではのメリットといえるでしょう。貯まったポイントは商品との交換や、対応するポイントの加盟店で支払いに使えます。

付与されるポイントは各カード会社によって異なります。おもなクレジットカードと付与されるポイントの組み合わせは以下のとおりです。

| 三井住友カード | Vポイント |

|---|---|

| アメリカン・エキスプレス・カード | メンバーシップ・リワード ポイント・プログラム |

| イオンカードセレクト | ときめきポイント |

| 楽天カード | 楽天ポイント |

ポイントが貯まりやすくても、欲しい商品がなかったり、行きつけのお店で使えなかったりしては魅力も半減。自分にとって使いやすいポイントが貯まるカードを選ぶことが大切です。

また、使い道が思いつかないという方は、毎月の支払金額にポイントを充当できるカードを選ぶのも一つの手です。

ポイント還元率

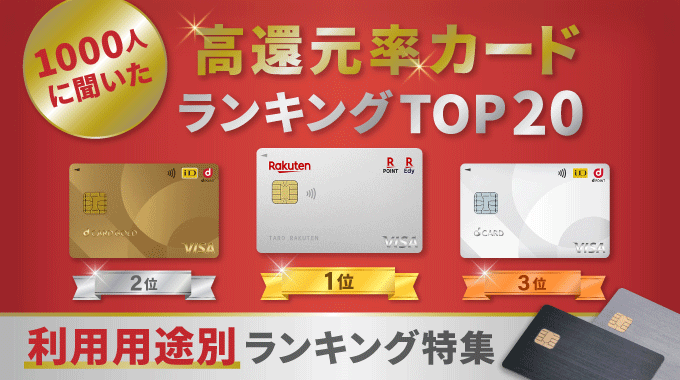

クレジットカードを探す際、「とにかく還元率重視」という方も多いのではないでしょうか。

一般的に還元率が1%以上だと高還元率のカードとされています。また、条件を満たすと還元率がアップするカードもあります。おもな条件としては、特定のお店での利用や、年間の利用総額が一定以上になるといったものが挙げられます。

例えば、この記事でも紹介する「エポスゴールドカード」は、基本還元率は1%ですが、自分で選んだ特定の3店舗ではポイント還元率が最大3倍になるカードです。

還元率が高いほどおトクといえますが、還元率を重視し、条件達成を目指す使い方には以下のような注意点もあります。

還元率を重視する場合の注意点

- ふだんの買い物を特定のお店に変える必要がある

- 年間利用額の条件達成のため、カード利用が多くなる

- リボ払いの設定が還元率アップの条件である場合も

上記のように、条件を満たすために生活スタイルを変える必要があることには注意したいところです。一方で、記事の後半で紹介する「リクルートカード」のように基本還元率が高く、どのお店でも1.2%還元という使い勝手の良いカードもあります。

あらゆるシーンで比較的高めの還元を受けられるカードか、特定の条件下で還元率が圧倒的に高くなるカードか、ご自身の使い方に合わせて選ぶ必要があるといえるでしょう。

ポイントを効率的に貯めたい方は、還元率の高いクレジットカードを紹介した記事も合わせてご覧ください。

ショッピング保険

ショッピング保険とは、前述のとおり、クレジットカードで購入した商品について、破損や盗難被害の補償を受けられる保険のことです。

例えば

- 洋服

- ブランドのバッグ

- 電子レンジなどの家電

- 文房具

- 書籍

- 家具

など、クレジットカードで購入できる商品はたいていの場合、補償対象となります。

カードによって年間の補償限度額や、補償対象となる期間が異なります。限度額以上の補償金は支払われませんから、基本的には年間の利用額と同程度の補償限度額があれば安心といえます。

補償限度額が高いほど、より高額な買い物でも補償してもらえます。しかし、カードによっては海外利用や分割払い時のみ補償対象となる場合もあります。また、以下のような商品は補償対象外としているカードも多いです。

補償対象外であることが多い商品

- 船舶や航空機、自動車や自転車などの乗り物やその付属品

- 携帯電話やノートパソコンといった精密電子機器

- 手形や切手、プリペイドカードなど現金に類する価値があるもの

- 稿本・設計書、図案

- 動物や植物

- 食料品

- 美術品

- 不動産

ショッピング保険を重視する際は限度額だけでなく、補償対象や補償条件についても注目するといいでしょう。

旅行保険

旅行保険とは、旅行中に生じたケガや病気の治療費などが補償される保険です。おもな補償内容は以下のとおり。

| 傷害死亡・後遺障害 | 旅行中の事故によるケガが原因で、死亡や障害が残った場合に保険金が支払われる |

|---|---|

| 傷害・疾病治療費用 | 旅行中の事故によるケガや病気の治療費が補償される |

| 賠償責任 | 旅行中、他人にケガをさせてしまったり他人の所有物を壊してしまったりして法律上の賠償責任が生じた場合、損害賠償金などが支払われる |

| 携行品損害 | カメラや衣類など、身の回りのものが破損や盗難被害にあって損害を受けた場合に保険金が支払われる |

| 救援者費用 | 旅行中の遭難による捜索費や、家族が現地に駆けつけるための旅費などが補償される |

| 航空便遅延 | 航空便の遅延や欠航で必要となった追加の宿泊費などが補償される |

なお、国内旅行では上記のすべてではなく、

- 傷害死亡・後遺障害

- 傷害・疾病治療費用

- 賠償責任

の3つを補償対象としているカードが多いようです。

旅行保険には自動付帯と利用付帯の2種類があります。

| 自動付帯 | クレジットカードを持っているだけで補償対象となる |

|---|---|

| 利用付帯 | 旅費などをクレジットカードで支払った場合、補償対象となる |

カードによっては海外旅行について自動付帯、国内旅行は利用付帯という場合もあります。また、自動付帯と利用付帯の両方の保険がついており、旅費をクレジットカードで支払った場合、利用付帯分補償限度額が上乗せされるカードもあります。

旅行が多い方なら、旅行保険が付帯したカードを持っておくと安心といえます。とくに、海外では病気やケガの治療費が高額になりやすいため、旅行保険は必須といえるでしょう。海外旅行傷害保険が自動付帯されない場合は、利用付帯でフォローすることも検討しておく必要があります。

基本的に最大補償金額は死亡時のことが多く、ケガや入院では満額が支払われません。

例えば、外務省が発表している「世界の医療事情」によると、ニューヨークでは1日あたりの入院費が110万円以上になるケースもあるようです(1ドル=110円として試算)。さらに診察料や施設利用料、検査代なども請求されるため、一度の入院で数百万円から1千万円の費用が必要になるとされているので、傷害・疾病治療費用の限度額を見ることが大事になってきます。

また、旅行保険の内容が充実するほど、カードの年会費も高くなる場合が多いです。旅行の頻度が少ないのであれば、年会費無料で補償内容も最低限のカードを、海外旅行が多いという方であれば年会費が高くても補償内容が充実したカードを選ぶといいでしょう。

国際ブランド

前述のように、クレジットカードには以下の5大国際ブランドがあります。

5大国際ブランド

| JCB | 日本発の国際ブランド。海外での普及率はVISAやMastercardに劣る |

|---|---|

| VISA | 世界で圧倒的なシェアを誇る。他ブランドのようなプロパーカードがない |

| Mastercard | 世界シェア2位。とくに欧州に加盟店が多い。VISA同様プロパーカードがない |

| American Express | 最高峰のステータス性で知られる。とくにトラベル関連のサービスが手厚いが、年会費は比較的高め |

| Diners Club | American Expressと並び、ステータス性の高さで知られ、グルメ関連の特典が充実している。年会費は高額な部類で、加盟店は比較的少ない |

日々の使いやすさを選ぶのであればJCBやVISA、Mastercardがおすすめといえます。一方、コストは高くてもいいからステータス性や豪華な特典を重視している方はAmerican ExpressやDiners Clubのカードを検討してみてはいかがでしょうか?

とくにAmerican Expressは空港ラウンジの無料利用や手荷物の配送サービス、ホテルでの優待など、トラベル関連のサービスが充実しているため旅行好きの方にもおすすめです。

また、Diners Clubは予約の取りづらい料亭やレストランの席の確保、食事代のディスカウントなどグルメ関連の特典が豊富。上級カードではレストランまでのリムジンサービスも利用できるなど、特別な体験を味わうことができます。

【ステップ3】さらに追加で欲しい機能・サービスで絞り込む

利用シーン、優先項目を決めたら、次はそれぞれの好みに合わせて追加の機能やサービス、特典を選んでいきます。

特典

クレジットカードには持っているだけで利用できる特典が付帯しています。

おもな特典としては

- 特定のレストランやアミューズメント施設、宿泊施設などで割引が受けられる

- 空港ラウンジが無料で利用できる

- 毎年カタログギフトが送られてくる

- カード会員限定のパーティーに参加できる

などがあり、他にもカードによってさまざまな特典があります。ただし、特典の質はカードのランクや年会費に比例して上がっていくケースがほとんどです。また、高い年会費を払って特典が充実したカードを手に入れたとしても、肝心の特典を使い切れなければかえって損をしてしまう場合も。

生活の中でカードの特典を使う機会があるか、年会費に見合っているかなどを照らし合わせながら選ぶといいでしょう。

電子マネー・QRコード決済

ふだんの買い物をよりスマートに済ませたいという方は、電子マネー機能付きのクレジットカードを選ぶといいでしょう。

また、カード自体に電子マネーの機能がついていなくても、電子マネーやQRコード決済と紐付けられたり、電子マネーの機能をもった追加カードを発行できたりするクレジットカードもあります。

通勤・通学でSuicaを利用している方、ふだんの買い物でWAONやQRコード決済を使っている方は、それぞれに自動チャージできるカードや、チャージ時の還元率が高いカードを選ぶといいでしょう。

キャンペーン

各カード会社は入会時にポイントを付与したり、対象店舗で買い物をした方全員でポイントを山分けできたりする、おトクなキャンペーンを開催していることがあります。

よりおトクにカードを使いたい、という方はキャンペーンの有無で比較してみてもいいでしょう。

【ステップ4】年齢や立場に合ったクレジットカードの選び方

ここまで

【ステップ1】目的、利用シーン

【ステップ2】優先したい項目

【ステップ3】さらに追加で欲しい機能やサービス

でカードを絞り込んできました。しかし、場合によっては還元率や年会費が同程度のカードが残り、1枚に決めるのが難しいという状況になっているかもしれません。

そこで、最後に紹介したいのが自分の年齢や属性でカードを選ぶ方法です。カードによっては学生や若者限定の特典を付帯していたり、年会費無料で家族カードを発行できたりします。年会費や還元率が同程度なら、少しでも特典が多い、または年会費を抑えられるカードを選ぶのがおすすめです。

学生や新社会人、主婦(夫)、それぞれの属性に合った選び方について、さっそく見ていきましょう。

学生におすすめのクレジットカード

学生の方は学生限定のクレジットカードがおすすめです。申し込み条件としては、高校生を除く18歳以上30歳未満の学生(大学院、大学、短期大学、専門学校、高専4・5年生)であることが一般的です。

クレジットカードの申し込み条件は18歳以上からが多いですが、一般向けカードでも学生だからという理由で審査が拒否されるパターンは少ないようです。

学生限定カードは一般向けのカードと比べて年会費が安い、学生限定の特典があるといった特徴があります。ただ、利用限度額が低く設定されているカードも多いようです。

学生限定カードとしては、「楽天カード アカデミー」があります。

楽天カード アカデミー

楽天カード アカデミー

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- 楽天市場と楽天ブックスで毎週水曜日はポイント3倍

- 送料無料クーポン付き

キャンペーン情報

- 新規入会&利用で5,555ポイントがもらえる

| カード名 | 楽天カード アカデミー |

|---|---|

| 申し込み対象 | 満18歳以上28歳以下の学生(大学・大学院・短期大学・専門学校)※高校生を除く |

| 年会費 | 無料 |

| ポイント還元率 | 1.0〜3.0% |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 国際ブランド | JCB、VISA |

- 入会初年度は楽天ブックスでポイント最大4倍

- 楽天トラベルの高速バス予約&支払いでポイント3倍

楽天カード アカデミーは年会費無料、楽天市場での高還元率など楽天カードの特徴に加え、学生限定の特典が付与されたクレジットカードです。

例えば、学校で使う教科書などの購入にも便利な楽天ブックスでポイントが最大4倍になる特典が付帯します。また、楽天トラベルで高速バスを予約、楽天カード アカデミーで支払いをするとポイントが3倍になります。友人との旅行や帰省で高速バスを使う方にとってはうれしい特典といえるでしょう。

新社会人(20代)におすすめのカード

新社会人の方は若年層のみが入会できるカードを選ぶといいでしょう。

カード会社の中には20〜30代限定と、年齢制限のあるカードを発行しているところもあります。年齢制限のあるカードは年会費や特典の面で優遇されているカードが多く、また、対象以上の年齢になると自動的に一般向けカードへ移行される場合もあります。

例えば、以下の「JCB CARD W」も若者向けカードとしておすすめです。

JCB CARD W

JCB CARD W

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.50%i |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- 提携店舗での利用で還元率大幅アップ。スターバックス10倍、セブン-イレブン3倍、ビックカメラ2倍

- 39歳以下が申し込めるWeb入会限定カード

- 利用付帯の海外旅行傷害保険付き

キャンペーン情報

- 新規入会&MyJCBアプリログインでAmazon.co.jpの利用金額20%(最大12,000円)をキャッシュバック期間:2024年4月1日~2024年9月30日

- 新規入会&MyJCBアプリログインでApple Pay・Google Payの利用金額20%(最大3,000円)をキャッシュバック期間:2024年4月1日~2024年9月30日

- 家族カード入会で最大4,000円キャッシュバック 期間:2024年4月1日~2024年9月30日

- お友達紹介キャンペーン!紹介した方もされた方も1,500円キャッシュバック 期間:2024年4月1日~2024年9月30日

- 18歳〜24歳限定!新規入会&MyJCBアプリログインでもれなく「Amazonギフトカード(Eメールタイプ)1,000円分」プレゼント 期間:2024年2月1日(木)〜4月30日(火)

| カード名 | JCB CARD W |

|---|---|

| 申し込み対象 | 18歳以上39歳以下(高校生を除く) |

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ポイント還元率 | 1.0〜5.5% |

| 電子マネー | - |

| スマホ決済 | Apple Pay、Google Pay |

| 国際ブランド | JCB |

- 若者限定で作れる年会費無料のカード

- 還元率は一般的なJCBカードの2倍

上記の特典の他にも、スターバックスでの利用でポイント還元率が最大5.5%に、Amazonでの利用でも2%になる優待があり、おトクにポイントを貯められるカードといえます。

また、申し込みは39歳までですが、40歳以降無料で持ち続けることができます。

主婦(夫)におすすめのカード

主婦(夫)の方は毎日のお買い物の中でも、とくによく利用するお店で優待を受けられるカードを選んでみてはいかがでしょうか?

例えば、特定のスーパーでおトクに使えるカードとしては「イオンカードセレクト」があります。

イオンカードセレクト

イオンカードセレクト

総合評価

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5~1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 縦型のカードデザイン

- イオングループの対象店舗でのお買い物でWAON POINTが2倍!

- 各種公共料金の口座振替1件につき5WAONポイント

- 所定の条件を満たすと、無料でゴールドカード発行が可能

キャンペーン情報

- Webからの新規入会で1,000WAON POINT進呈

- 期間中の利用で最大4,000WAON POINT進呈(利用金額の10%)

| カード名 | イオンカードセレクト |

|---|---|

| 申し込み対象 | 18歳以上で電話連絡可能な方(高校生を除く) |

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ポイント還元率 | 0.5〜1.0% |

| 電子マネー | WAON |

| スマホ決済 | Apple Pay |

| 国際ブランド | JCB、VISA、Mastercard |

- イオングループの対象店舗でポイントが基本の2倍

- 毎月20、30日の「お客さま感謝デー」は買い物代金が5%割引

イオンカードセレクトはイオングループでの買い物で使える特典が多いカードです。WAONへのオートチャージでも0.5%還元が受け取れます。5、15、25日など5のつく日はWAON POINTが2倍になるため、クレジットカードだけで支払うよりも0.5%分おトクにポイントを二重取りできます。また、イオンシネマの映画料金も300円OFFになります。

もし、まとまった収入があまりない専業主婦(夫)であれば、夫(妻)にカードの本会員になってもらい、自分は家族カードを作って所有コストを抑えるという手もあります。

家族カードは本カードよりも格安の年会費で、同様の特典やサービスを利用できるという特徴があります。

例えば、家族カードが作れるカードとしては「楽天ゴールドカード」があります。

楽天ゴールドカード

楽天ゴールドカード

総合評価

| 年会費 | 2,200円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 国内空港ラウンジの利用が年間2回無料

- ETCカード年会費が無料

キャンペーン情報

- 新規入会&利用で5,000ポイントがもらえる

| カード名 | 楽天ゴールドカード |

|---|---|

| 申し込み対象 | 20歳以上 |

| 年会費 | 2,200円 |

| 家族カード年会費 | 550円 |

| ポイント還元率 | 1.0〜3.0% |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 国際ブランド | JCB、VISA、Mastercard |

- 国内空港ラウンジやハワイ、韓国の空港ラウンジが年2回まで無料

- 楽天市場の利用でポイント+2倍

基本のポイント還元率は1.0%と、ふだんの買い物でもポイントが貯まりやすいほか、楽天市場では常時ポイント+2倍の還元率になります。

また、ゴールドカードならではの特典といえる、空港ラウンジ無料利用サービスも付帯。無料利用できるのは年2回までですが、例えば1年に一度しか旅行に行かないという方であれば、行きと帰りそれぞれでラウンジを利用できるので十分と言えるでしょう。

使用目的別おすすめの人気カード

MoneyGeekが選んだ目的別のおすすめカードを紹介します。ぜひ参考にしてみてくださいね。

ネットショッピングにはこのカードがおすすめ

まずはネットショッピングの利用が多い方におすすめのカード2枚を紹介します。

楽天プレミアムカードは楽天市場を使う方におすすめ

楽天プレミアムカード

総合評価

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

特徴

- 楽天市場で利用するとポイント3倍、誕生月はポイント4倍

- 楽天証券の投信積立でクレジット決済をすると還元率1%

- 国内・海外空港ラウンジの利用が無料

キャンペーン情報

- 新規入会&利用で5,000ポイントがもらえる

| カード名 | 楽天プレミアムカード |

|---|---|

| 申し込み対象 | 20歳以上の安定収入のある方 |

| 年会費 | 11,000円 |

| 家族カード年会費 | 550円 |

| ポイント還元率 | 1.0〜5.0% |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 国際ブランド | JCB、Mastercard、VISA、American Express |

- 楽天グループをよく使う方に

- 楽天市場での利用で常時ポイント還元率5%以上

- 条件達成でポイント還元率最大15倍に

楽天市場を使う方におすすめしたいのが楽天プレミアムカードです。基本還元率は1%以上で、楽天市場では常時5%以上になります。また、楽天ひかりの契約や楽天証券の利用など、各楽天グループのサービスをあわせて使うことで、最大15倍にまでポイント還元率をアップさせることができます。

日常の支払いにはこのカードがおすすめ

次に、日常での支払いでおトクに使えるカードを2枚紹介します。

エポスゴールドカードはポイント還元率が最大3倍!?公共料金の支払いにも

エポスゴールドカード

総合評価

| 年会費 | 5,000円(税込)* |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

*年間ご利用額50万円以上で翌年以降永年無料。インビテーションによりお申し込みされた方は、年会費永年無料。

特徴

- 月々の支払いやお気に入りのショップを登録するとポイント最大3倍

- 年間の利用金額に応じて最大1万円分ポイントプレゼント

- 年4回の優待期間はショッピングが10%OFF

| カード名 | エポスゴールドカード |

|---|---|

| 申し込み対象 | 20歳以上(学生を除く) |

| 年会費 | 5,000円 |

| 家族カード年会費 | - |

| ポイント還元率 | 0.5〜1.5% |

| 電子マネー | - |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 国際ブランド | VISA |

- 公共料金の支払いでも高還元率でポイントを貯めたい方に

- 3つまで選べるショップ、公共料金の支払いでポイント最大3倍

- 毎年最大10,000ボーナスポイントがもらえる

エポスゴールドカード最大の特徴は、3つまで選べるポイントアップショップで、ポイント還元率が最大3倍になる点です。

ポイントアップショップには電気やガスなどの公共料金の支払いも含まれているため、毎月の光熱費の支払いをエポスゴールドカードに変えるだけで効率的にポイントを貯めることができます。

リクルートカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.2% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

国際ブランドにより、ポイント対象の電子マネーが異なる

特徴

- 年会費 永年無料なのに、常時1.2%の高還元率

キャンペーン情報

- 新規入会と利用で最大6,000円分ポイントプレゼント

| カード名 | リクルートカード |

|---|---|

| 申し込み対象 | 18歳以上(高校生を除く) |

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ポイント還元率 | 1.2%〜 |

| 電子マネー | - |

| スマホ決済 | Apple Pay、Google Pay |

| 国際ブランド | JCB、Mastercard、VISA |

- いつでも高還元率を実現したい方に

- 還元率常時1.2%

- 毎月30,000円分まで電子マネーへのチャージにもポイント付与

どこでも常時1.2%と高還元率な点が特徴のカードです。さらに、提携カード以外はポイント付与の対象外となっていることが多いモバイルSuicaやnanacoへのチャージでも、月間30,000円までならポイントが付与されます。利用シーンを限定したくないという方におすすめです。

旅行や出張にはこのカードがおすすめ

最後に、トラベル関連のサービスが充実しているカードを3枚紹介します。

JAL CLUB-Aゴールドカードはフライトごとにボーナスポイントが貯まる

JAL CLUB-Aゴールドカード

総合評価

| 年会費 | 17,600円(税込)* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

*VISA、Mastercard、JCBの場合の年会費。アメックス:20,900円(税込)、ダイナース:30,800円(税込)です。

特徴

- 「ショッピングマイル・プレミアム」に無料入会でき、マイル還元率1.0%の高還元

- 国内28ヵ所の空港ラウンジが利用できる

- JALビジネスクラス・チェックインカウンターが利用できる

キャンペーン情報

- 新規入会で最大28,000マイルのプレゼント期間:~2024年5月31日まで

| カード名 | JAL CLUB-Aゴールドカード |

|---|---|

| 申し込み対象 | 20歳以上で、ご本人に安定した継続収入のある方(学生を除く) (Diners Clubのみ27歳以上) |

| 年会費 | 17,600円 |

| 家族カード年会費 | 8,800円 |

| ポイント還元率 | 1.0〜2.0% |

| 電子マネー | - |

| スマホ決済 | 楽天ペイ |

| 国際ブランド | JCB、VISA、Mastercard、American Express、Diners Club |

- 飛行機の利用が多い方に

- JALのボーナスマイルが貯まりやすい

- 最大1億円の旅行傷害保険が自動付帯

JALカード CLUB-A ゴールドカードは入会してから初めての搭乗で5,000マイル、毎年初めての搭乗で2,000マイル、搭乗ごとのフライトマイルも一般カードの+15%付与されるなど、JALのマイルを貯めやすいカードです。また、通常4,950円の入会費が必要な、日常のカード利用でマイルが2倍貯まるプログラム「ショッピングマイル・プレミアム」にも無料で入会できます。

楽天プレミアムカード

総合評価

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

特徴

- 楽天市場で利用するとポイント3倍、誕生月はポイント4倍

- 楽天証券の投信積立でクレジット決済をすると還元率1%

- 国内・海外空港ラウンジの利用が無料

キャンペーン情報

- 新規入会&利用で5,000ポイントがもらえる

| カード名 | 楽天プレミアムカード |

|---|---|

| 申し込み対象 | 原則として20歳以上の安定収入のある方 |

| 年会費 | 11,000円 |

| 家族カード年会費 | 550円 |

| ポイント還元率 | 1.0〜5.0% |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 国際ブランド | JCB、VISA、Mastercard、American Express |

- プライオリティ・パスを格安で使いたい方に

- トラベルコースなら楽天トラベルでのオンライン決済で還元率+1倍

- 最高5,000万円の海外旅行傷害保険が利用付帯

楽天プレミアムカードはプライオリティ・パスの上級会員資格が無料付帯するクレジットカードとしては、業界最安水準の年会費で持てるカードです。プライオリティ・パスとは世界各国1,300ヵ所以上の空港ラウンジが利用できるサービスです。楽天プレミアムカードについているプライオリティ・パスの上級会員資格なら何度でもラウンジ利用が無料になります。

フライトまでの待ち時間もゆったり過ごしたい方におすすめといえます。

Marriott Bonvoy アメリカン・エキスプレス・カードはホテル特典が豪華

Marriott Bonvoy アメリカン・エキスプレス・カード

総合評価

| 年会費 | 23,100円(税込) |

|---|---|

| 還元率 | 0.6%~ |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- 年間100万円以上の利用で「Marriott Bonvoyゴールドエリート」資格へアップグレード

- 家族カード1枚目が無料

- 条件達成で無料宿泊特典1泊1室分(交換レート35,000ポイントまで)をプレゼント

キャンペーン情報

- 入会後3ヶ月以内の30万円のカードご利用で、 10,000ポイント

- ご入会後3ヶ月以内に30万円のカードご利用で、6,000ポイント (カードご利用100円ごとに2ポイント)

| カード名 | Marriott Bonvoy アメリカン・エキスプレス・カード |

|---|---|

| 申し込み対象 | 非公開 |

| 年会費 | 23,100円 |

| 家族カード年会費 | 1枚目無料(2枚目以降11,550円) |

| ポイント還元率 | 0.6%〜 |

| 電子マネー | - |

| スマホ決済 | Apple Pay |

| 国際ブランド | American Express |

- ホテルの特典が豪華なカードが欲しいという方に

- Marriott Bonvoyのシルバーエリート会員資格の無条件獲得

- カード更新時に150万円以上のカード利用があれば、世界各地のMarriott Bonvoy参加ホテルの無料宿泊特典が付与(交換レート1泊35,000Marriott Bonvoyポイントまで)

旅先で宿泊するホテルでの優待や無料宿泊特典が欲しいという方は、Marriot Bonvoy アメリカン・エキスプレス・カードもおすすめです。「ザ・リッツ・カールトン」や「シェラトンホテル」など、Marriott Bonvoy参加ホテルでの優待を受けられます。

また、カード更新時に1年間で150万円以上の利用があれば継続特典として1泊35,000Marriott Bonvoyポイントまでの無料宿泊特典がプレゼントされます。

家族カードが1枚無料で発行できるので、ご夫婦での利用もおすすめ。旅行が好きな方はぜひ検討してみてください。

2枚目以降のカードの選び方

もし2枚目のクレジットカードが欲しいという方は、1枚目としてすでに持っているカードのサービスや特典を補うことを意識して選ぶと効果的です。おもなチェックポイントとしては以下のような項目が挙げられます。

- 1枚目と違う国際ブランドを選ぶ

- 1枚目がプロパーカードなら提携カードを、提携カードならプロパーカードを選択

- 旅行保険は自動付帯と利用付帯の2枚持ちがおすすめ

クレジットカードは大きくプロパーカードと提携カードの2つに分けることができます。

プロパーカードとは一般的に、JCBやAmerican Express、Diners Clubなど国際ブランドが直接発行するクレジットカードを指します。

一方、提携カードは国際ブランドと発行しているクレジットカード会社が別のカードです。例えば楽天カードやイオンカードセレクトなどが該当します。

1枚目と違う国際ブランドを選ぶ

店舗やサービスによって対応している国際ブランドは異なります。異なる国際ブランドのクレジットカードを複数持っておけば、もし片方のカードが対応していなくても、もう片方で支払いが可能かもしれません。また、国際ブランドによって特典の種類も異なります。幅広い特典を利用できるという観点からも、国際ブランドを複数に分けることはおすすめです。

プロパーカードと提携カードを1枚ずつ持つ

プロパーカードと提携カードを組み合わせてカードを2枚所有する場合、プロパーカードと提携カードを1枚ずつ持つのも一つの手です。カード会社が直接発行するプロパーカードは一般的にステータス性が高いとされ、付帯保険や特典も充実している傾向があります。一方、提携カードは特定の店舗でおトクに使えるというメリットがあります。付帯サービス目的でプロパーカードを持ち、食料品や日用品などの買い物は提携カードで行うといった使い方もできます。

旅行保険は自動付帯と利用付帯で2枚持ちする

また、旅行保険は上限額を合算することができます。もし、補償限度額が1億円のカードを2枚持っていた場合、合計2億円までが補償されるため、より安心といえます。ただし、前述のとおり旅行保険にはカードを持っているだけで適用される自動付帯と、旅費などをカードで支払う必要がある利用付帯があります。

カードを複数持つのであれば、利用付帯の旅行保険があるカードで旅費を支払い、追加の備えとして自動付帯のカードを持っておく使い方がオススメです。

「クレジットカード 選び方」のまとめ

クレジットカード選びで大切なのは自分のニーズにぴったり合ったカードを探すことです。クレジットカードはたくさんの種類があるため迷ってしまいがちですが、

【ステップ1】目的や利用シーンを絞る

【ステップ2】項目の優先順位をつける

【ステップ3】追加で欲しい機能やサービスで選ぶ

【ステップ4】属性に合ったクレジットカードを探す

という4つの手順さえ踏まえれば、カンタンに理想のカードに巡り合うことができますよ。まずはどんな場面でカードを使いたいのか、自身のライフスタイルを振り返ってみることから始めてみてはいかがでしょうか。