法人カード(ビジネスカード)

審査が甘い法人カードとは?審査基準や設立1年未満でも発行可能なカード6選

法人カードの審査は、通常の個人用カードに比べて「設立1年未満では審査に通らない」「必要書類が多い」などハードルが高いと思うかもしれません。

しかし実際は、設立1年未満でも発行でき必要書類は本人確認書類のみ、最短5分発行などの法人カードもあります。

※令和2年に改正された割賦販売法により、豊富なデータを活用して審査が行われているため

審査は義務のため、審査がない・審査が甘い法人カードはありませんが、審査に比較的通りやすい法人カードや審査基準、審査落ちの原因について解説します。

法人カードの審査と審査落ちのおもな原因

- 法人カードは「営業年数」「決算状況」「個人の信用情報」を審査する

- 法人代表者や個人事業主の信用情報に問題なければ、審査に通る法人カードが多い

- コーポレートカード*は、営業年数が浅かったり、決算状況が悪ければ審査に落ちる可能性が高い

- 従業員用の追加カードは審査がない場合がある

*コーポレートカードとは、一般的に大企業向けのクレジットカード。会社がカードの利用代金を一括で支払う

| 法人カード | NTTファイナンスBizカード レギュラー |

ライフカードビジネスライトプラス |

JCB CARD Biz |

Ex Gold for Biz S |

楽天ビジネスカード |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 1,375円(税込) | 2,200円(税込) | 2,200円(税込)年会費11,000円(税込)の楽天プレミアムカードの入会が必須 | 22,000円(税込) |

| 還元率 | 1.0% | 0.5% | 0.5% | 0.6% | 1.0% | 0.75% |

| 発行日数 | 2~3週間 | 最短4営業日発行 | 最短5分でカード番号発行i | - | 約2週間 | 最短3営業日 |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

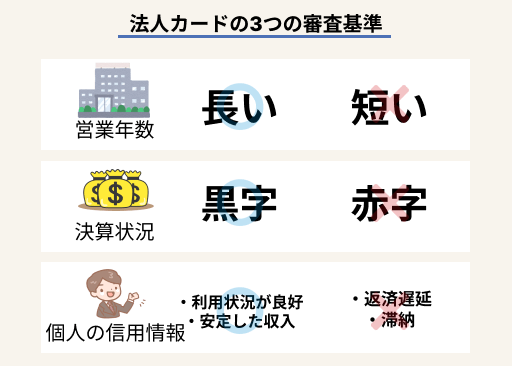

法人カードの3つの審査基準

法人カードの場合、次の3点が審査では重要です。

法人カードの審査基準

- 営業年数

- 決算状況

- 個人事業主や代表者の個人信用情報

法人カードの審査ポイントについて詳しく見ていきましょう。

営業年数が長いと審査に有利

コーポレートカードなどの大企業向けの法人カードの場合は、営業年数は非常に重視されます。長く営業している会社は、それだけ社会的な信用があるということです。

経費の支払いもこれまで問題なく行ってきたと推察されるため、「クレジットカードの支払いも問題ないだろう」と判断できます。営業年数が長ければ長いほど、法人カードの審査にはプラスになるでしょう。

ただし個人事業主やフリーランスも作成できるような法人カードに関しては、営業年数よりも個人の信用情報が重視されます。

決算状況が赤字だと支払いリスクありと判断される

会社の決算状況が黒字で自己資本が充実している企業は審査でプラスになり、赤字で債務超過の企業は審査でマイナスになることがあります。

会社の決算状況も審査では重視される項目の一つです。決算が黒字であれば「カードの支払いも問題ないだろう」と判断できますが、赤字の場合には「支払いに対してリスクがある」と判断される可能性があります。

個人事業主や代表者の個人信用情報に問題なければ審査通過の可能性あり

法人カードの審査では営業年数や決算状況とは関係なく、代表者個人の個人信用情報に問題がなければ、審査に通過できる可能性もある

法人カードの中には、申し込みの際に決算書や登記簿謄本等が不要で、本人確認書類のみで申込めるカードもあります。そのような法人カードは、申し込み対象者が「会社」ではなく、会社代表者や個人事業主などの「個人」であるため、個人信用情報が重要となります。

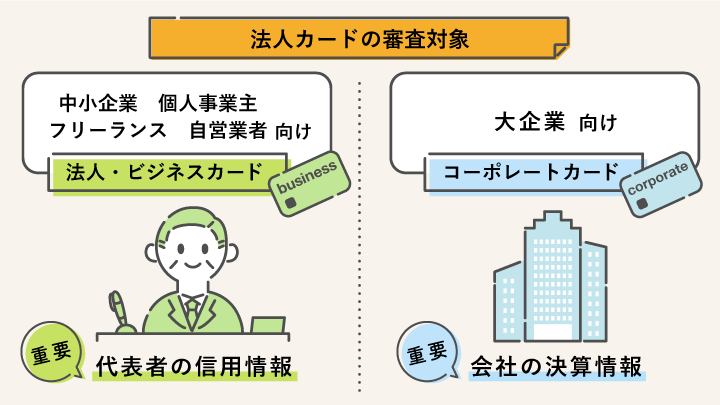

法人カードの審査対象の違いと信用情報の調査

前述のとおり、法人カードの審査では代表者個人の信用が重視されます。ここでは法人カードの審査対象が「会社」と「個人」の場合の違いや信用情報の調査について解説します。

多くの法人カードは審査対象は代表者などの個人

ほとんどの法人カードでは代表者個人の個人信用情報を確認しています。実際にJCB法人カードの会員規約(一般法人用)第14条(個人信用情報機関の利用および登録)には、次のように明記されています。

『代表使用者および代表使用者として入会を申し込まれた方ならびに個人事業主会員および個人事業主会員として入会を申し込まれた方は、当社またはJCBが利用・登録する個人信用情報機関について以下のとおり同意します。

(1)代表者等の支払能力の調査のために、両社がそれぞれ加盟する個人信用情報機関および当該機関と提携する個人信用情報機関に照会し、代表者等の個人情報が登録されている場合はこれを利用すること。

(2)加盟個人信用情報機関に、代表者等の本契約に関する客観的な取引事実に基づく個人情報および当該機関が独自に収集した情報が(中略)自己の与信取引上の判断のために利用されること。』

▲出典:JCBカード会員規約

「自己の与信取引上の判断のために利用される」というのは、審査の材料とするという意味です。

一般の法人カードでは法人の代表者や個人事業主の個人信用情報を確認し、その情報が審査で重視されることがわかります。

コーポレートカードの審査は会社が審査対象

一方、会社がカードの利用代金を一括で支払う「法人一括支払型のコーポレートカード」では代表者や従業員の個人信用情報の調査をしていません。

なお、コーポレートカードとは、一般的に大企業向けのクレジットカードを指します。

JCBの会員規約(大型法人用)では、一般法人用のように「個人信用情報」という条文が存在しません。

つまり、審査では個人信用情報はチェックしていないことがわかります。大企業に対しては、個人信用情報ではなく会社そのものの決算状況などから審査を行っているものと考えられます。

法人カードの審査落ちになる5つの原因

法人カードは申し込みをすれば誰でも審査に通過できるわけではありません。

次のいずれかに該当すると、審査に落ちてしまうおそれは十分にあります。

法人カードの審査落ちの原因

- 営業年数が短い

- 赤字決算や債務超過

- 代表者個人の個人信用情報に問題がある

- 短期間で何度もクレジットカードに申し込んだ

- 事業実態や事業内容が不明

法人カードの審査に落ちる5つの原因について、詳しく解説していきます。

営業年数が短い

営業年数が短いという点は、法人カードの審査でマイナスになります。営業年数の長さは社会的な信頼度につながるため、営業年数が1年未満などと短い企業は営業年数が長い企業と比較して、審査で不利になると考えられます。

ただし、審査は他の項目を加味して総合的に行われるため、営業年数が短いからといって必ずしも審査に通過できないわけではありません。

赤字決算や債務超過がある

赤字決算や債務超過も法人カードの審査に落ちる原因になります。赤字や債務超過の企業は、黒字や自己資本が充実している企業と比較して「支払能力が低い」と判断されます。

赤字や債務超過であっても必ずしも審査に落ちるわけではありませんが、「手元の資金で支払うことができないからクレジットカードを作りたい」など、資金繰りで大きく追い込まれている企業が法人カードを作ることは難しいでしょう。

代表者個人の個人信用情報に問題がある

法人カードの審査では、代表者個人の個人信用情報も確認されます。そのため代表者の個人信用情報に問題があると、審査に通過することが難しくなります。

長期的な延滞、過去の債務整理などのいわゆる「ブラック」になる情報が審査で不利になることはもちろん、個人信用情報にはクレジットカードやローンなどの返済状況も登録されます。代表者は個人用のクレジットカードの支払いにも遅れないよう日々注意しましょう。

短期間で何度もクレジットカードに申し込んだ

短期間に何度もクレジットカードの申し込みをすると、審査には不利になります。一般的には法人カードであっても、申し込みを行うと代表者個人の個人信用情報に「申込情報」として記録されます。

CICのホームページでは、申込情報について次のように明記しています。

『クレジットやローンの新規申込みにおける支払能力を調査するため、加盟会員が照会した事実を表す情報』(出典:CIC)

つまり、申込情報は会員(クレジットカード会社)が個人信用情報を照会した時点で登録されるので、法人カードの審査であっても申込情報は登録されます。

短期間に何件もクレジットカードの申し込みをしたということは、「支払いに困っている」と判断される可能性があり、審査では不利です。

申込情報が記録されるのは6ヶ月間です。代表者個人の個人向けカードおよび法人カードへ最後の申し込みをしてから6ヶ月以上経過してから申し込みをした方がよいでしょう。

事業実態や事業内容が不明

「どんな事業をしているのか」「本当に営業している会社なのか」ということが不透明な企業は、審査で不利になります。法人カードの審査では、事業実態や事業内容を調査するために、事業用の固定電話やホームページを確認することがあります。

調査の結果「事業実態が疑わしい」と判断された場合には、審査に落とされてしまうことがあります。

事業実態のない会社にクレジットカードを発行した場合、返済が危ぶまれるだけでなく悪用されるリスクがあるため、審査において事業実態や事業内容を調査することは非常に重要です。

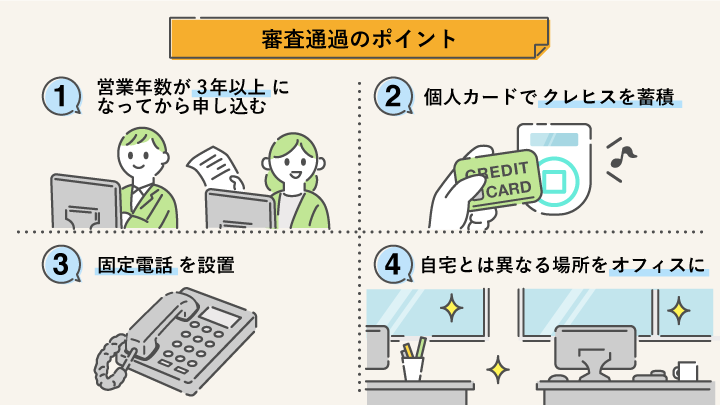

法人カードの審査落ちを避けて審査に通るための4つのポイント

法人カードでは、次のようなポイントを押さえておくだけで審査に有利な状況をつくることができます。

法人カードの審査通過のポイント

- 営業年数が3年以上になってから申し込む

- 代表者個人が個人カードでクレヒスを蓄積する

- 会社の固定電話を設置する

- 自宅とは異なる場所をオフィスの住所にする

比較的容易に審査で有利な状況をつくることが可能です。

法人カードの審査に通りやすくするための4つのポイントについて、詳しく解説していきます。

営業年数が3年以上になってから申し込む

営業年数が3年以上など、ある程度業歴を重ねてから法人カードの申し込みを行いましょう。

個人事業主の場合、一般的に「安定して経営している」と判断されるのは業歴2年以上です。

例えば住宅ローンにおいても、個人事業主の申し込み条件は『業歴2年以上』としている金融機関が多くなっています。

そのため、法人カードにおいても業歴2年以上、できれば3年以上あった方が「事業として安定している」と判断される可能性が高くなるでしょう。

代表者個人が個人カードでクレヒスを蓄積する

法人カードでは代表者個人の個人信用情報が確認されます。そのため、代表者個人の個人信用情報も法人カード審査においては重要です。

個人信用情報にはクレジットカードや借入金の支払状況や、他社からの借り入れ状況も記録されています。

法人の代表者は個人のクレジットカードやローンの支払いを期日どおりに行い、多くの借り入れをせず、良好なクレジットヒストリーを蓄積していくことで審査で有利になるでしょう。

会社の固定電話を設置する

法人カードの審査では、法人の事業実態を確認するために「固定電話があるかどうか」という点をチェックしています。

固定電話を設置しておらず、事業用の連絡先が携帯電話のみとなっている場合は、固定電話を引いてから法人カードの申し込みをした方が審査でプラスになります。

自宅とは異なる場所をオフィスの住所にする

自宅住所とオフィスの住所が一緒の事業者も、「事業実態がないのではないか」と疑いをもたれてしまう原因になります。

自宅兼事務所の方でも法人カードの審査に通過できる可能性は十分にありますが、やはり自宅とは別の場所にオフィスを構えている方が、事業実態があると判断されやすくなります。

審査においては事業実態を明確にするということは非常に重要です。自宅とは異なる住所をオフィスとした方が審査ではプラスになるでしょう。

審査に通りやすい法人カード6選

基本的に法人カードの審査はどのようなカードであっても行われます。しかし「赤字」や「営業年数1年未満」などのいわゆる審査に通過しにくい法人であっても、代表者個人の信用が重視される法人カードなら、審査に通過できる可能性が高いでしょう。

そのほか、年会費が高額なステータス性のあるカードよりも年会費無料の法人カードの方が審査に通る可能性が比較的に高い傾向にあります。

| 法人カード | NTTファイナンスBizカード レギュラー |

ライフカードビジネスライトプラス |

JCB CARD Biz |

Ex Gold for Biz S |

楽天ビジネスカード |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 1,375円(税込) | 2,200円(税込) | 2,200円(税込)年会費11,000円(税込)の楽天プレミアムカードの入会が必須 | 22,000円(税込) |

| 還元率 | 1.0% | 0.5% | 0.5% | 0.6% | 1.0% | 0.75% |

| 国際ブランド |  |

|

|

|

|

|

| 申し込み条件 | 法人(カード使用者は、満20歳以上、連帯保証人が必要) | 法人代表者・個人事業主 | 法人代表者または個人事業主 | 個人事業主(副業・フリーランス含む) | 満20歳以上の法人代表者、個人事業主 | 個人事業主または経営者(学生、未成年を除く) |

| 必要書類 | 本人確認書類、補完書類(住民票や公共料金の領収証書など) | 代表者の本人確認書類 | 代表者の本人確認書類 | 本人確認書類(個人事業開業届出書または営業許可証が必要な場合あり) | 代表者の本人確認書類(法人は登記事項証明書も) | 代表者の本人確認書類 |

| 発行日数 | 2~3週間 | 最短4営業日発行 | 最短5分でカード番号発行i | - | 約2週間 | 最短3営業日 |

| 利用限度額 | 80万円 | 最大500万円 | 公式サイト参照 | 300万円 | 300万円楽天プレミアムカードとの合算 | 一律の上限額設定なし |

| 詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

NTTファイナンスBizカードは年会費無料で通常還元率1.0%の得する法人カード

NTTファイナンスBizカード レギュラー

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- 年会費永年無料、従業員用の追加カードも無料(9枚まで)

- 1.0%の高いポイント還元率

- 専用モール利用で還元率最大26倍(還元率26%)

| 申込対象者 | 法人、もしくは個人事業主 |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 1.0% |

| 追加カード年会費 | 無料 |

| 利用限度額 | 80万円 |

| 締め日 | 毎月月末 |

| 支払日 | 翌月25日 |

NTTファイナンスBizカードは年会費無料の法人カードです。代表者本人のカード、従業員用カードのいずれも年会費無料で作成できます。

年会費無料でありながら、還元率は1%と非常に高く、さらに国内・海外旅行傷害保険もそれぞれ2,000万円ずつ付帯されています。

「年会費無料で付帯サービスが充実したカードが欲しい」と考える法人に向いているカードだといえるでしょう。

出典元:NTTファイナンス Bizカード for owners公式サイト

▼NTTファイナンスBizカードの審査に関する記載

Bizオーナーズ(個人事業主様向け)をオンライン入会お申込みの方で、オンライン口座振替設定可能な場合は、お申込入力完了後、所定の審査を行ない10日~2週間程度でご自宅宛にカードを発送致します。

引用元:NTTファイナンスBizカード公式サイト よくある質問より

オンライン入会お申込みの方で、オンラインで口座振替設定できない場合は、お申込後、審査に必要な書類をご返送頂きますので、お申込みからカード発行まで2~3週間程度の日数を要します。

ライフカードビジネスライトプラス年会費無料で限度額最高500万円

ライフカードビジネスライトプラス

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 最短3営業日で発行できる

- 最高限度額が500万円と高額

- 福利厚生サービス「ベネフィット・ステーション」付帯

| 申込対象者 | 法人または個人事業主 |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 追加カード年会費 | 永年無料 |

| 利用限度額 | 10~500万円 |

| 締め日 | 毎月5日 |

| 支払日 | 当月27日、もしくは翌月3日 |

ライフカードビジネスライトプラスは法人または個人事業主が発行対象です。年会費は本人・追加カード会員ともに発生せず、ETCカードも年会費無料です。

また、限度額は最大500万円まで、さらに申し込みから最短3営業日でカードを発行することもできます。

一方で付帯保険はないので、海外出張時などに活用したいという事業者の方は注意しましょう。

▼ライフカードビジネスライトプラスの審査に関する記載

Q:事業の経歴が浅いですが、ビジネスカード(法人カード)の申込はできますか?

事業の経歴の制限はありません。カードの詳細、お申込みにつきましては以下リンク先をご確認ください。審査の結果、ご希望に添えない場合があります。

引用元:ライフカード公式サイト よくある質問

JCB CARD Bizは最短5分で審査終了ですぐに発行できる

JCB CARD Biz(一般カード)

総合評価

| 年会費 | 1,375円(税込)* |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

*初年度無料

特徴

- 年間の利用金額に応じて翌年のポイント還元率が最大50%アップ

- 海外の利用で常時ポイント2倍

キャンペーン情報

- 【Web限定】新規入会&利用で最大20,000円分プレゼント※2024年4月1日(月)~2024年9月30日(月)カード入会受付分まで

| 申込対象者 | 法人代表者、個人事業主 |

|---|---|

| 年会費 | 1,375円(税込) 初年度年会費無料 |

| 還元率 | 0.5% |

| 追加カード年会費 | 発行できない |

| 利用限度額 | 公式サイト参照 |

| 締め日 | 公式サイト参照 |

| 支払日 | 公式サイト参照 |

JCB CARD Bizは、JCBの個人事業主や法人代表者向けのカードです。小規模の事業者を対象としており、追加カードの発行はできません。

申し込みの際には、登記事項証明書や履歴事項全部証明書などの書類提出が不要なので、手軽に申し込めるのが特徴です。

国内・海外旅行傷害保険(利用付帯)がそれぞれ3,000万円付帯されており、年会費1,375円(税込)でこの補償は他のカードと比較しても大きなメリットといえるでしょう。また、ポイント優待店の「JCBオリジナルシリーズパートナー」ではポイント還元率が高くなり、例えばAmazonではポイント3倍となるので、Amazonの利用にも向いている法人カードです。

「ビジネスカードでポイントを貯めたい」という事業者の方にもおすすめのカードです。

▼JCB CARD Bizの審査に関する記載

個人事業主は事業規模が小さいことが多く、収入も不安定になりがちです。しかし、「法人用のクレジットカードが持てない」というわけではありません。事業主本人のクレジットヒストリーが健全であれば、その信用力によって法人用のクレジットカードが発行されることは十分にあるのです。

引用元:JCB公式サイト 法人クレジットカードの審査基準は?個人事業主でも持てる?

EX Gold for Biz Sはゴールドの法人カードでビジネス特典も豊富

EX Gold for Biz S

総合評価

| 年会費 | 2,200円(税込)* |

|---|---|

| 還元率 | 0.6% |

| 国際ブランド |   |

| 電子マネー |

|

|

|

*初年度無料

特徴

- ゴールドカードならではの手厚いサービスを低コストで享受できる

- 空港ラウンジ無料で出張が多い人にも

- MastercardビジネスアシストまたはVisaビジネスオファーを利用できる

キャンペーン情報

- 新規入会&条件達成で最大7000オリコポイントプレゼント

| 申込対象者 | 法人代表者、個人事業主 |

|---|---|

| 年会費 | 2,200円(税込) 初年度年会費無料 |

| 還元率 | 0.5% |

| 追加カード年会費 | 無料 |

| 利用限度額 | 10~300万円 |

| 締め日 | 毎月月末 |

| 支払日 | 翌月27日 |

「EX Gold for Biz S」は個人事業主向けのオリコの法人カードです。また法人代表者向けとして「EX Gold for Biz M」も用意されています。

年会費は2,200円と非常に安価ですが、ゴールドカードとして会員サービスは充実しています。

MastercardビジネスアシストまたはVisaビジネスオファーが付帯されているため、国内外のさまざまな店舗で優待や割引を受けることができます。

さらに国内主要空港とハワイ・ホノルルの空港ラウンジが無料利用できるので、出張が多い事業者の方にも向いています。

▼EX Gold for Bizの審査に関する記載

一口に審査と言ってもチェック項目は複数あり、さまざまな観点から審査が行われます。クレジットカード会社によって異なりますが、多くの場合は以下のような審査が行われます。

引用元:オリコカード公式サイト クレジットカードの入会審査とは?審査の流れや必要書類は?

1.お申込書類に記載された内容の確認

2.自社での取引履歴の確認

3.信用情報機関への照会

4.審査の可否を決定

楽天ビジネスカードは個人カードとの併用に便利

楽天ビジネスカード

総合評価

| 年会費 | 2,200円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

※楽天プレミアムカードとの同時加入が必要です。

特徴

- 還元率1.0%の高還元

- 楽天市場の利用でポイント最大5倍(還元率5%)

- 世界148カ国の空港ラウンジを無料利用できるプライオリティ・パス付帯

キャンペーン情報

- 楽天プレミアムカード&楽天ビジネスカードの入会で2,000ポイントプレゼント

| 申込対象者 | 法人代表者、個人事業主 |

|---|---|

| 年会費 | 2,200円(税込) 楽天プレミアムカード(年会費税込11,000円)に加入していることが条件 |

| 還元率 | 1.0% |

| 追加カード年会費 | 2,200円(税込) |

| 利用限度額 | 500万円(所定の審査あり) |

| 締め日 | 毎月15日、もしくは月末 |

| 支払日 | 翌月10日(15日締めの場合)、翌月26日(月末締めの場合) |

楽天ビジネスカードは、楽天カードのプラチナクラスのカードである「楽天プレミアムカード」の追加カードとして発行される法人カードです。

本人が楽天プレミアムカードを保有している必要がありますが、「個人に信用さえあれば作成できる法人カード」といえます。

また法人代表者が申し込む際は、登記事項証明書などの書類が必要となりますが、個人事業主の場合は不要です。

楽天ビジネスカードは、通常のポイント還元率が1.0%と高いことに加えて、楽天市場で買い物をすると還元率が2倍になります。楽天市場をはじめ、楽天のサービスを利用する機会が多い事業者の方におすすめです。

出典元:楽天ビジネスカード公式サイト

▼楽天ビジネスカードの審査に関する記載

必要書類の到着確認後に、楽天ビジネスカードの審査を行います。

引用元:楽天カード公式サイト 楽天ビジネスカードの申し込みから到着までの流れを教えてください。

楽天ビジネスカードは必要書類到着後、約2週間でのお届けとなります。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは高ステータスでコンシェルジュ付き

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

総合評価

| 年会費 | 22,000円(税込) |

|---|---|

| 還元率 | 0.75% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- JALのマイル還元率最大1.125%(SAISON MILE CLUB登録の場合:年会費5,500円)

- レストラン優待とコンシェルジュサービス付帯

おすすめ情報

- 初年度年会費無料

| 申込対象者 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

|---|---|

| 年会費 | 22,000円(税込) 初年度無料 |

| 還元率 | 0.5% |

| 追加カード年会費 | 3,300円(税込) |

| 利用限度額 | 一律の上限なし |

| 締め日 | 毎月10日 |

| 支払日 | 翌月4日 |

セゾンプラチナビジネスアメックスは個人を対象としているため、経営者個人に信用があれば業歴が浅くても審査に通過できる可能性があります。

実際にホームページには「登記簿がなくても個人与信で審査ができる」と明記されています。

セゾン発行の法人カードの中でも最高ランクのプラチナカードですので会員サービスが充実しており、プラチナ会員専用コンシェルジュ・サービスやプラチナ会員限定の優待・特典などが用意されています。ステータスの高いカードが欲しい経営者におすすめの1枚です。

出典元:セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード公式サイト

▼セゾンプラチナビジネスアメックスの審査に関する記載

一般的に、プラチナカードはゴールドカードより審査が厳しくなる傾向があり、プラチナカードの入会資格はカード会社によって異なります。

引用元:プラチナカードの特長やメリットは?年会費や発行条件、質問などを徹底解説!

会社設立1年未満のケースや個人事業主であっても、各クレジットカード会社の基準を満たせば審査に通過できます。法人カードの審査では貸し倒れないように各社で独自の基準で審査を行っています。審査基準は各社で異なりますが、多くの場合、設立年数や決算状況などが審査の対象です。そのため、カード会社によっては会社設立から1年未満の場合には審査の通過が難しくなります。

なお、セゾンが発行する法人カードの場合、代表者個人の信用情報に基づいて審査が行われるため、申し込みの際に決算書や法人の登記簿を提出する必要がありません。

引用元:セゾンカード公式サイト 法人カードの審査は会社設立1年未満や個人事業主でも通る?申し込みの手順も解説

法人カードの作り方|申し込み~審査通過・発行まで

法人カードはカードの申し込み後に審査が実施され、審査に通過するとカードが発行されます。ここでは、法人カードの申し込みから審査通過、発行までの流れを解説します。

法人カードの発行はおもに上記のような流れとなります。それぞれを詳しく解説しましょう。

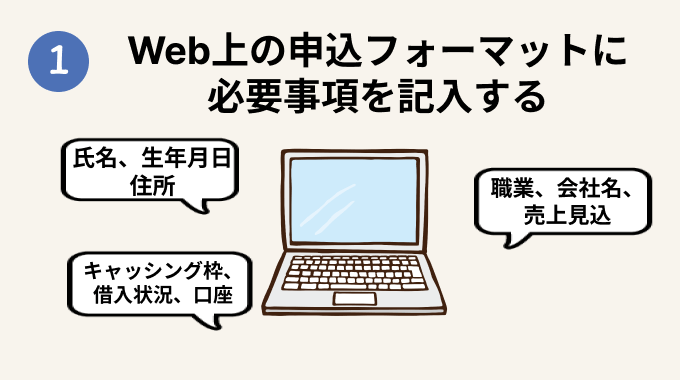

Web上の申込フォーマットに必要事項を記入する

法人カードの申し込み画面で必要事項を入力します。申請内容は正しく入力しましょう。虚偽の申告などをした場合は審査に落ちてしまいます。

また必要事項は大きく分けて、基本情報・会社情報・支払いに関する情報の3つに関して入力します。

Web申し込みの際のおもな入力内容

- 基本情報:氏名(代表者名)、生年月日、性別、住所、電話番号など

- 会社情報:職業、会社名、会社住所、資本金、従業員数、当期売上見込など

- 支払いに関する情報:キャッシング枠、借り入れ状況、毎月の支払い方法(選択可能な場合)、支払い口座など

その際、中小企業の代表者名義や個人事業主の本人名義で発行する場合などで、入力内容が変わります。詳しい入力方法については、カード会社のフォーマットに記載があるので確認しながら申請しましょう。

また、法人カードの引き落としは原則として法人名義の銀行口座となります。

法人名義の銀行口座を保有していない場合は、申し込みの前に必ず法人名義の銀行口座を作成しておいてください。

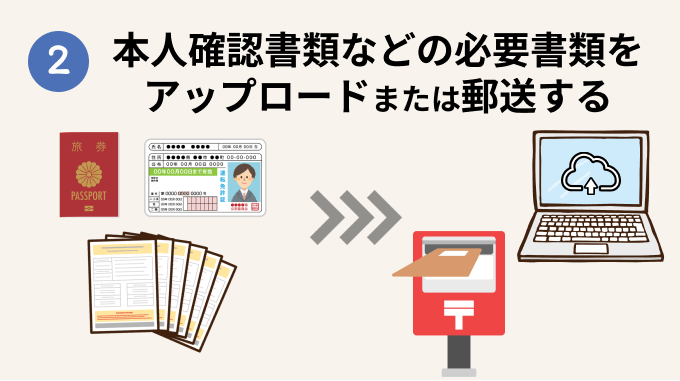

本人確認書類などの必要書類をアップロードまたは郵送する

法人カードの申し込みは会社代表者や個人事業主個人の名義で行います。そのため本人確認書類等が必要となるので、運転免許証などの書類を用意する必要があります。

また法人カードによっては、決算書や登記簿謄本、年収確認書類などの財務状況が確認できる書類の提出が求められる可能性もあります。

書類の提出は、Web上に写真やpdfをアップロードする場合や、カード会社に郵送で送付する場合などがあります。どちらの場合も、最新の情報を用意して申請しましょう。

また個人事業主向けの法人カードにおいては、必要な書類は基本的には本人確認書類のみです。

▼コーポレートカードは決算書が必要になることもある

一方、大企業の場合の必要書類はカードの種類によって大きく異なります。一般法人カードのように本人確認書類のみと決められているカードもあれば、カードのランクによって決算者や確定申告書の提出を求めるものもあります。

ここでは具体例として、JCBの法人カード発行の必要書類や本人確認書類について紹介します。

※法人カードの発行に必要な書類はカード会社によって異なります。申し込みの際は各社ホームページをご確認ください。

必要書類

- 法人の場合:現在事項全部証明書もしくは履歴事項全部証明書と、本人確認書類

- 個人事業主、人格なき社団・財団の場合:本人確認書類や補完書類

本人確認書類

- 運転免許証

- 各種健康保険証

- パスポート

- 在留カード・特別永住者証明書等

- マイナンバー(個人番号)カード

- 住民票の写し

- その他、補完書類として公共料金の領収書(電話会社(固定電話のみ)、電力会社、水道局、ガス会社、NHK発行のもの)、国税または地方税の領収書または納税証明書、社会保険料の領収書が必要となる場合があります。

カード会社の審査・通過通知

申込に必要な書類を送付すると、申請した内容をもとにカード会社が審査を行います。

通常法人カードの審査は1〜2週間程度かかります。一方で、中には最短5分や最短3営業日で発行される法人カードもあります。

審査に通過するとカード会社から審査通過通知が届きます。

また、もし審査落ちの場合でもその理由は明かされません。カードの審査条件などは一般には公開されていませんが、法人カードの審査に落ちてしまった場合は、個人の信用情報、会社の経営状態、申請内容の不備などが考えられます。

カード発行・受取

審査通過通知がくると、カードの発行手続きに入ります。カードは申込者宛に郵送され、受け取りには本人のサインが必要となります。

カードを受け取った後は、カード本体にサインを記入しましょう。

また最近ではナンバーレスカードも多く、カード本体に署名欄がないものもあります。その場合は、サインは不要です。

法人カードの審査に落ちたら?審査のないカード3選

どうしても法人カードの審査に通過できないときには、クレジットカード以外の国際ブランドが付いている決済用カードやETCカードを保有することができます。

法人カードの審査に落ちた際の対処法について詳しく解説していきます。

法人デビットカード・プリペイドカードを利用する

法人デビットカードやプリペイドカードを作成すれば、クレジットカードの代用とすることができます。

デビットカードとは、カードの利用代金がひも付けされた銀行口座から即時引き落としされるカードで、銀行口座の残高までしか使用できません。

プリペイドカードとは、事前にチャージした金額の範囲内で支払いに利用できるカードです。最近では、法人カードUPSIDERやpaildが人気を得ていて、マネーフォワード ビジネスカードの場合は法人に限らず、個人事業主も利用できます。

いずれもカード発行時の審査がないため、開業直後の事業者でも問題なく保有できます。

UPSIDERとマネーフォワード ビジネスカードなら、事業が軌道に乗った段階で「後払い式」への変更審査を受けることができますよ。

| 法人カード | UPSIDER |

paild |

マネーフォワード |

|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 還元率 | 1.0%〜1.5% | なし | 1.0%〜 |

| 発行日数 | バーチャルカードなら即日発行 | バーチャルカードなら即日発行 | リアルカードで1週間程度 |

UPSIDERは利用限度額が最大10億円のカード

UPSIDER

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%〜1.5% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- 最大10億円の利用限度額

- リアルカード・バーチャルカードともに何枚でも年会費無料

- 電子帳簿保存法対応

- インボイス制度に対応

- カードごとに支払い先や限度額を設定できる

UPSIDERは上場のための法人カードとして注目を集めているカードです。最大10億円という高額な利用限度額と年会費無料で何枚でも発行できる利便性が人気の理由です。

2024年2月にはAIが領収書データを自動的に読み取り、決済データと紐付ける機能をリリースするなど、新機能のリリースが多い、先進的なカードです。

paildはカードごとに上限額を設定でき、不正利用の防止や予算の可視化ができるカード

paild

総合評価

| 年会費 | 永年無料※ |

|---|---|

| 還元率 | なし |

| 国際ブランド |  |

| 電子マネー |

|

|

|

※初期費用10万円が必要

特徴

- 与信審査がないプリペイド式の法人カード

- バーチャルカードとリアルカードを発行枚数の制限なく利用できる

- 領収書の回収・利用明細との紐付けが自動

paildは、年会費無料の法人カードのほとんどは、発行枚数に制限があるにもかかわらず、発行手数料・年会費無料で発行枚数無制限なことが大きなメリットとしてあげられます。

また、カードごとに上限額を設定できるため、社員の不正利用を防いだり、各カードの予算を可視化したりすることができます。

マネーフォワード ビジネスカードはマネーフォワード クラウドを利用している企業に最もおすすめなカード

マネーフォワード ビジネスカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%〜 |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- ポイント還元率1~3%

- 利用明細のリアルタイム反映・証憑の回収状況を一元管理できる

マネーフォワード ビジネスカードはマネーフォワード クラウドを利用している事業者にとっておすすめのカードです。

連携させることで、利用明細の即日通知や証憑への紐付けが可能になり、経理業務の負担を大幅に減らせるでしょう。

また、ポイント還元率が1.0〜3.0%の高還元率なので、決済をビジネスカードに一本化すればするほど経費削減につながります。

ETCカードが必要な場合はETCパーソナルカードを保有する

法人カードの利用を希望する事業者の中には、「特にETCカードが必要」という方も多いのではないでしょうか?

ETCカードがないと高速代の精算が面倒ですし、首都高の一部インターのようにETCカードがないと利用できない場所もあります。

クレジットカード審査に通過できない場合には、「ETCパーソナルカード」を作成する方法があります。

ETCパーソナルカードとは、事前にデポジット(保証金)を預け入れることで作成できるETCカードです。

クレジットカードがなくてもETCカードを作成できますが、デポジットは月平均利用額の4倍必要になるので注意しましょう。

法人カードの審査に関するよくある質問

ここからは法人カードの審査に関する疑問について解説していきます。

- 審査がない法人カードは?

- 審査がゆるい・甘い法人カードは?

- 審査が厳しい法人カードは?

- 法人カードの審査に落ちた理由は?

- 社員や従業員用のカード発行には審査がある?

- 法人カードの代表者が変わった場合は、再審査される?

Q:審査がない法人カードは?

審査がない法人カードはありません。しかし法人デビットカードなら、審査なしで作成できます。ただし、法人デビットカードは法人口座での登録が必要です。

Q:審査がゆるい・甘い法人カードは?

特別に審査がゆるかったり、審査が甘い法人カードはありません。一般的に審査基準はどの法人カードも変わりませんが、アメックスなど独自審査の基準を設けている法人カードはあります。

Q:審査が厳しい法人カードは?

審査が厳しい法人カードは、ゴールドやプラチナなどランクが高い法人カードです。ランクが上がると利用限度額も上がるため、審査の難易度も上がります。また一般的に、銀行系といわれるクレジットカードの審査は厳しいといわれています。

ゴールドやプラチナの法人カードの審査に落ちてしまった場合は、まずは通常の法人カードから利用実績を積んでから申し込んでみるといいでしょう。

Q:法人カードの審査に落ちた理由は?

法人カードの審査に落ちた場合、「個人のクレヒスに問題がある」「開業直後」「一度に複数のカードに申し込んでいる」などの理由が挙げられます。

法人カードは、会社代表者や個人事業主など個人に対して行われるカードと、会社自体に対して行われるカードがあります。個人与信の場合は、開業直後でも個人のクレヒスに問題がなければ審査に通ります。

一方で、法人与信は開業直後や会社の経営状態によっては審査に落ちてしまうことがあります。

また一度に複数の法人カードに申し込むと、お金に困っていると判断されて審査に落ちることもあります。

Q:社員や従業員用のカード発行には審査がある?

基本的に社員用の追加カードを発行する際には、審査はいりません。

また、セゾンカードの公式ページに次のような記載があります。参考にしてください。

通常、法人カードでは社員用の追加カード発行に審査はありません。法人カードの審査対象は法人、もしくは法人代表者です。追加カードの名義になる方の審査は必要ないため、社員個人の信用情報を気にすることなく発行できます。

引用元:法人カードの名義は誰?社員が持つ場合の名義は?【クレジットカードのことならCredictionary】

Q:法人カードの代表者が変わった場合は、再審査される?

法人カードの名義人が変わると、再審査が必要です。個人与信の法人カードの場合、新しい名義人の信用情報が審査されます。

法人カードの名義人に関しては別の記事で詳しく紹介しています。

▼各種情報や法令・ガイドライン

・情報収集について

Money Geekで取り扱う金融情報は、公的機関あるいは公的機関に準ずる企業が発表している情報を参照しています。

<情報参照元>

- ・金融庁

- ・経済産業省

- ・一般社団法人日本クレジット協会

- ・クレジットカード事業者

他の口コミ・比較サイトに掲載されている情報や、SNSで個人の方が発信されている情報は利用していません。

・各種コンプライアンスについて

Money Geekでは、正確で誇張のない情報をお伝えするために、各種法令、ガイドラインを遵守しています。

<各種法令・ガイドライン>

- ・景品表示法「不当景品類及び不当表示防止法」

- ・日本貸金業協会「広告審査に係る審査基準」

- ・クレジットカード事業者の広告ガイドライン

また、上記に基づく独自ガイドラインを作成し、遵守しています。

法人カードの審査というと、事業の状態を細かいところまで見られるのではないかと構えてしまいますが、代表者個人の信用が審査対象となるカードも多くあります。

審査で引っかかりそうな問題がなさそうだと判断できたら、利用限度額や年会費などの希望に合わせて選び、申し込んでみましょう。