クレジットカード

SBI証券でクレカ積立ができるおすすめのクレジットカード6選

SBI証券でクレカ積立を始めるなら、ポイントがもらえてカード登録もスムーズな三井住友カード(NL)がおすすめです。

クレカ積立は積立額に応じてクレジットカード決済によるポイントをもらいながら、資産形成ができるお得なサービスです。

SBI証券でクレジットカードを登録して、投資信託の積立設定をするだけでOK。2024年に大幅拡充が予定されているNISA口座での積み立てもできます。

この記事では、SBI証券のクレカ積立で使える6枚のカードについて、おすすめポイントとメリットや他の証券会社との比較を詳しく解説します。SBI証券でクレカ積立をするメリット・デメリットについてもわかりやすくまとめましたので、理解・納得したうえでクレカ積立を検討してみましょう。

\SBI証券でのクレカ積立におすすめはコレ!/

| クレジットカード |  |

|

|

|---|---|---|---|

| クレカ積立の還元率 | |||

| 年会費 | |||

| 国際ブランド | |||

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

| 公式サイト |

2024年11月買付分より前年のカード利用が年間500万円以上で最大還元率3% *2:2024年11月買付分より前年のカード利用が年間100万円以上で最大還元率1.0% *3:2024年11月買付分より前年のカード利用が年間10万円以上で最大還元率0.5%

なお、三井住友銀行に口座を持っている人、口座開設予定の人にはOliveフレキシブルペイが最もおすすめです。アプリ上でSBI証券の資産管理ができますよ。

\News/

2024年3月8日、金融商品取引業等に関する内閣府令が改正されたことにより、SBI証券はクレカ積立の上限額を月5万円からつみたて投資枠の上限である月10万円に引き上げることを発表しました。

2024年5月買付分(4月10日まで設定分)から10月買付分(9月10日まで設定分)までは10万円の積立でもポイント還元率に変更はありません。

11月買付分からは指定金額のカード利用があるとポイントが還元され、プラチナプリファードに関しては還元率が下がることが発表されています。

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

SBI証券でクレカ積立ができる対象のおすすめクレジットカードは?

SBI証券でクレカ積立をするなら、ポイント還元率が比較的高い三井住友カードのいずれかを選ぶのがおすすめです。三井住友カードで積み立てるとVポイントが貯まり、Vポイントも資産の一部として運用することができます。

またSBI証券のクレカ積立は上限額が10万円になったことで、三井住友カード・Oliveでの積立ポイントの付与条件や還元率が改定されました。詳しくは【クレカ積立10万円のニュース記事】で解説しています

2024年10月買付分(9月10日まで設定分)まではこの記事で紹介しているポイント還元率にて10万円の積立ができるため、最後のチャンスを逃さないよう確認していきましょう。

まずはSBI証券で利用できる対象クレジットカードの還元率を比較していきます。

【SBI証券のクレカ積立ができる対象クレジットカード】

- 三井住友カード(Vポイント)

クレカ積立でのポイント還元率0.5〜5.0%

- 東急カード(TOKYU POINT)

クレカ積立でのポイント還元率0.25〜3.0%

- タカシマヤカード(ポイント)

クレカ積立でのポイント還元率0.1〜0.3%

- アプラスカード(アプラスポイント)

クレカ積立でのポイント還元率0.5〜1.0%

- UCSマークのついたクレジットカード

- 大丸松坂屋カード

各社が発行するカードの中でも還元率はさまざまで、どの会社のカードを発行するのが有利かは一概には言えません。

利用金額によってボーナスポイントがもらえるカードなどの場合、クレカ積立以外の使用金額によって有利・不利が変わってくるでしょう。

三井住友カードの6枚のうち、どのカードにするのがよいか選んでいきましょう。

また、ここで紹介している以外の三井住友カードに興味のある方はこちらの記事も参考にしてみてください。

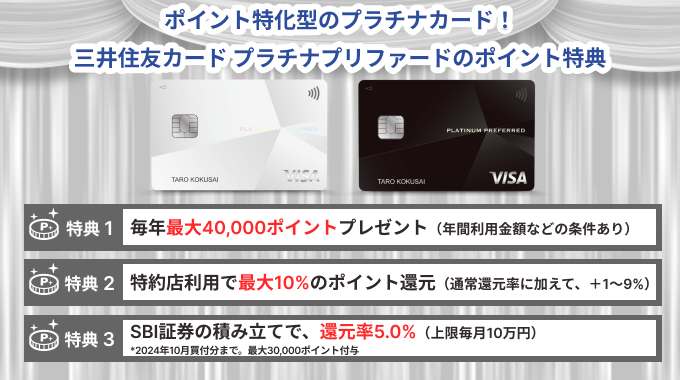

おすすめクレカ1:三井住友カード プラチナプリファードはクレカ積立でポイント還元率5.0%!

三井住友カード プラチナプリファード

総合評価

| 年会費 | 33,000円(税込) |

|---|---|

| 還元率 | 1.0~15% i |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- 新規入会&利用で40,000ポイント(入会月の3ヵ月後末までに40万円以上の利用が条件)

- 継続特典最大40,000ポイント

- 特約店の利用で獲得ポイントが+1〜14%還元

- 外貨ショッピング利用特典+2%

キャンペーン情報

- 新規入会&条件達成で最大50,000円相当プレゼント期間:2024年4月22日~2024年6月30日

「三井住友カード プラチナプリファード」を登録してSBI証券のクレカ積立を行なうと、積立額の5.0%のVポイントが貯まります。

毎月積立額の上限は10万円で、Vポイントは1ポイントあたり1円に相当するので、毎月5万円を積み立て続けると、1か月あたり2,500円、1年続ければ3万円相当のVポイントを貯めることができます。

※2024年10月買付分までの還元率※2024年11月買付分より前年のカード利用が年間500万円以上で最大還元率3%

| 1ヵ月 | 5万円 | 2,500円 |

|---|---|---|

| 6ヵ月 | 30万円 | 15,000円 |

| 12ヵ月 | 60万円 | 3万円 |

一般的なクレジットカードで、ショッピング等で受けられるポイント還元率は0.5%~1.0%程度が普通であり、ポイント還元率5.0%を受けられるのは大きなメリットと言えます。

このような高還元率が実現した理由は、三井住友カード プラチナプリファードが、三井住友カードが発行するカードの中でも「ポイント還元率特化型」に位置づけられているからです。

当カードは特約店(プリファードストア)制度を採用しており、生活のあらゆる局面において、特約店で決済をすると1~9%のポイントアップが受けられます。

SBI証券のクレカ積立も、資産運用における特約店利用のようなものだといえるでしょう。

より詳しく三井住友カード プラチナプリファードについて知りたい方は、こちらの記事も参考にしてみてください。

おすすめクレカ2:三井住友カード ゴールド(NL)はクレカ積立でポイント還元率1.0%

三井住友カード ゴールド(NL)

総合評価

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 0.5~7.0% i |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- 年間100万円以上の利用で翌年以降の年会費永年無料

- 年間100万円以上の利用で毎年10,000ポイント還元

- セブン-イレブン・ローソン・マクドナルドなどでのスマホのタッチ決済利用でポイント最大7%還元

- カード券面に番号記載のないナンバーレス仕様なのでセキュリティ面で安心

キャンペーン情報

- 新規入会&条件達成で最大7,000円分プレゼント期間:2024年4月22日~2024年6月30日

「三井住友カード ゴールド(NL)」を登録してSBI証券のクレカ積立を行なうと、積立額の1.0%のVポイントが貯まります。

毎月積立額の上限は10万円で、Vポイントは1ポイントあたり1円に相当するので、1か月あたり500円、1年続ければ6,000円相当のVポイントを貯めることができます。

※2024年11月買付分より前年のカード利用が年間100万円以上で最大還元率1.0%| 1ヵ月 | 5万円 | 500円 |

|---|---|---|

| 6ヵ月 | 30万円 | 3,000円 |

| 12ヵ月 | 60万円 | 6,000円 |

クレジットカードのポイント還元率が全般的に下がってきている昨今で、お金を使ったわけでなく、ゆくゆくは増えて戻ってくることが期待できるお金に対して1.0%のポイント還元を受けられるのは見逃せないメリットです。

当カードならではの特徴として、年間100万円以上の利用(SBI証券のクレカ積立を含まない)があれば年会費5,500円は永年無料で、継続特典でVポイントを1万ポイントもらえます(※)。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。事実上のポイント還元率は1%を超えることになるのでお得です。

コンビニやファミレス、コーヒーチェーンなどをよく利用する人は、対象となるチェーンでの利用で最大5.0%還元iとなる点も有利でしょう。

また当カードはナンバーレス(NL)カードなのでセキュリティの面で安全性が高く、アプリと連携すれば利用履歴の確認やポイント残高の照会なども自由自在です。

カードを使うたびに通知が届くので、不正利用があってもすぐに気が付くことができるでしょう。

より詳しく三井住友カード ゴールド(NL)について知りたい方は、こちらの記事も参考にしてみてください。

おすすめクレカ3:三井住友カード(NL)はクレカ積立でポイント還元率0.5%

三井住友カード(NL)

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7.0%i |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- セブン-イレブン・ローソン・マクドナルドなどでスマホのタッチ決済利用でポイント最大7%還元i

- カード券面に番号記載のないナンバーレス仕様なのでセキュリティ面で安心

- 最短10秒で即時発行が可能i

キャンペーン情報

- 新規入会&条件達成で最大5,000円分プレゼント期間:2024年4月22日~2024年6月30日

「三井住友カード(NL)」を登録してSBI証券のクレカ積立を行なうと、積立額の0.5%のVポイントが貯まります。

毎月積立額の上限は10万円で、Vポイントは1ポイントあたり1円に相当するので、1か月あたり250円、1年続ければ3,000円相当のVポイントを貯めることができます。

※2024年11月買付分より前年のカード利用が年間10万円以上で最大還元率0.5%| 1ヵ月 | 5万円 | 250円 |

|---|---|---|

| 6ヵ月 | 30万円 | 1,500円 |

| 12ヵ月 | 60万円 | 3,000円 |

三井住友カード(NL)は、三井住友カード プラチナプリファードや三井住友カード ゴールド(NL)と異なり、申し込み対象の記述に「安定継続収入のある人」という文言がありません。

そのため、SBI証券のクレカ積立のためにクレジットカードを申し込む人の中で、初めてクレジットカードを持つ人や、アルバイトのお仕事をされている方や主婦の方などが作りやすいカードだと言われています。

当カードならではの特徴として、年会費が永年無料であることがあげられます。

コンビニやファミレス、コーヒーチェーンなどをよく利用する人は、対象となるチェーンでの利用で最大5.0%還元iとなる点も有利でしょう。

三井住友カード(NL)のカード概要を以下にまとめました。

おすすめクレカ4:Oliveフレキシブルペイはアプリ上でSBI証券の資産管理ができる

SMBCグループが提供しているモバイル総合金融サービスOlive(オリーブ)。サービスに登録すると発行できるOliveフレキシブルペイもSBI証券でのクレカ積立で高還元率が付きます。特典やスペックは同じランクであれば三井住友カード(NL)・三井住友カード ゴールド(NL)・三井住友カード プラチナプリファードと変わりません。ですが、Olive独自のサービスやポイント付与がある点で秀でています。

とはいえ、まずお知らせしたいのが、Oliveフレキシブルペイの発行には三井住友銀行の口座開設が条件となっているということです。すでに三井住友銀行に口座を持っている人、口座を開設する予定の人に推奨したいクレジットカードとなります。

| クレジットカード | Oliveプラチナプリファード |

Oliveゴールド |

Olive一般 |

|---|---|---|---|

| クレカ積立の還元率 | 5.0%*1 | 1.0%*2 | 0.5%*3 |

| 年会費 | 33,000円(初年度無料) | 5,500円(初年度無料) | 永年無料 |

| 特徴・特典 |

|

|

|

| 公式サイト | 申し込む | 申し込む | 申し込む |

2024年11月買付分より前年のカード利用が年間500万円以上で最大還元率3% *2:2024年11月買付分より前年のカード利用が年間100万円以上で最大還元率1.0% *3:2024年11月買付分より前年のカード利用が年間10万円以上で最大還元率0.5% *4:対象のコンビニ・飲食店で最大18%・最大19%還元はスマホのタッチ決済・家族ポイント・Vポイントアッププログラムを併用した場合の最大還元率です。

Oliveフレキシブルペイについて特筆したいのが、スマホアプリについてです。1つのアプリでキャッシュレス決済と三井住友銀行の口座管理、そしてSBI証券での資産運用が実現します。

トップ画面にはSBI証券の口座残高が表示されています。損益の確認ほか投資信託も日々スムーズに行うことができますよ。

また、「Vポイントアッププログラム」でOlive独自のポイント加算があることも三井住友カード プラチナプリファード・三井住友カード ゴールド(NL)・三井住友カード(NL)との違いです。

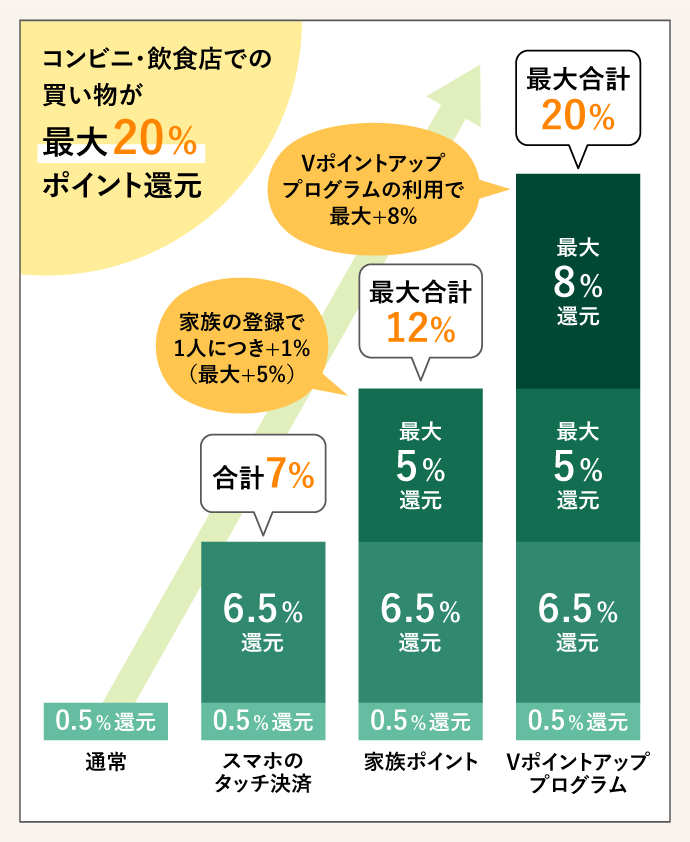

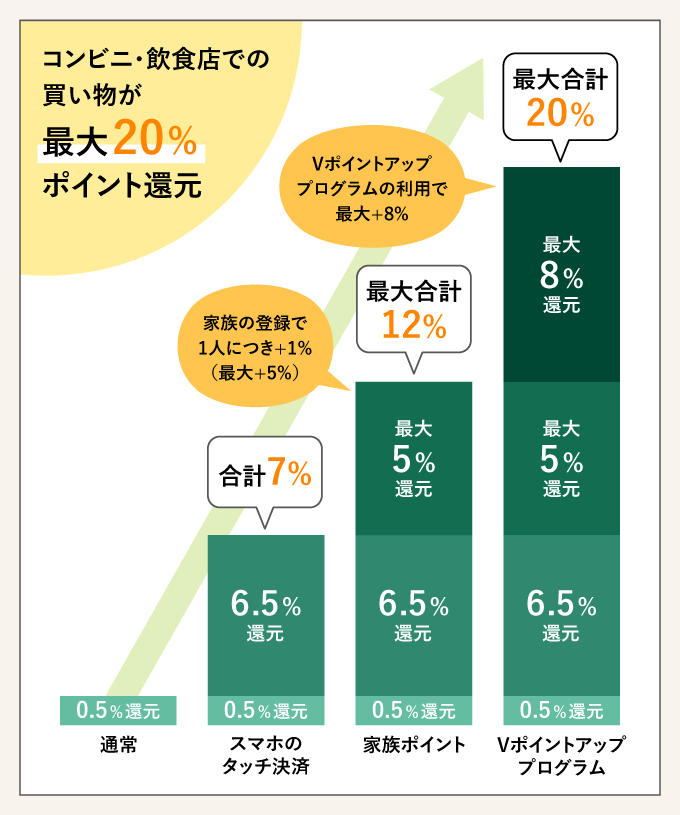

三井住友カードは対象のコンビニ・飲食店で最大7%還元iになるサービスで評判を上げていますが、Oliveフレキシブルペイの3枚のカードなら、Olive独自のポイント加算があるため9.0%還元は容易に達成できるでしょう。

SBI証券での投資信託・株式・NISAのポイント加算も必見です。これらを合わせると、プラス2.0%のポイント加算が見込めるため、対象のコンビニ・飲食店での還元率は11.0%です。

*「Vポイントアッププログラム」のSBI証券・SMBCモビットについてのポイント加算は三井住友カード プラチナプリファード・三井住友カード ゴールド(NL)・三井住友カード(NL)も対象です。対象のコンビニ・飲食店での「Vポイントアッププログラム」対象サービス

対象サービス還元率達成条件| Oliveアカウントの契約&アプリログイン | +1% | Oliveアカウントに契約の上、三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| Oliveアカウントの選べる特典 | +1% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 Oliveフレキシブルペイ プラチナプリファードは2つ選べるため、+2%も可能 |

| Oliveアカウントの契約&住宅ローンの契約 | +1% | Oliveアカウントに契約の上、住宅ローンの契約があること |

| SBI証券 | +0.5% | 当月の投資信託の買付が1回以上あること |

| +0.5% | 当月の国内株式または米国株式の取引が1回以上あること | |

| +1% | 当月末のNISA/つみたてNISA口座の保有資産評価額が30万円以上あること | |

| SMBCモビット | 最大+1% | OliveアカウントおよびSMBCモビットをご契約の上、Oliveアカウント契約口座を支払い方法に登録し利用 |

※2.2023年12月31日のカード利用分までが対象

※3.三井住友カード・三井住友銀行仲介口座以外はポイント付与なし

「家族ポイント」などのサービスを組み合わせれば、ご覧のように対象のコンビニ・飲食店で最大20%ものポイント還元を受けることもできます!

| 基本特典 | 手数料優待サービス | |

|---|---|---|

| 選べる特典 | 各種特典から毎月自由に選択できる優待サービス |

▲Oliveユーザーは、三井住友銀行の本支店ATMと三菱UFJ銀行の店舗外ATMが24時間手数料無料

Olive

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5%~20%※ |

| 国際ブランド |  |

| 電子マネー |

|

|

|

※対象のコンビニ・飲食店でスマホのタッチ決済を利用すると最大7.0%還元。さらに「Vポイントアッププログラム」と「家族ポイント」を併用すると最大20%還元まで実現可能。

特徴

- キャッシュレス決済・お金の管理・運用(SBI証券)が1つのアプリで完結

- 対象のコンビニ・飲食店で最大20%ポイント還元

- 銀行の振込手数料やATMの時間外手数料無料など豊富な特典

キャンペーン情報

- デビットモードの新規入会&ご利用で1,000円分相当プレゼント2024/1/1~3/31まで

- アプリで新規開設+各種取引で最大34,100円相当プレゼント2024/1/1~4/21まで※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。※最大34,100円相当は最上位クレジットカードでのお取引が対象になります。

Oliveゴールド

総合評価

| 年会費 | 5,500円(税込)* |

|---|---|

| 還元率 | 0.5%~20%※ |

| 国際ブランド |  |

| 電子マネー |

|

|

|

*初年度無料(年間100万円以上の利用で翌年以降永年無料)

※対象のコンビニ・飲食店でスマホのタッチ決済を利用すると最大7.0%還元。さらに「Vポイントアッププログラム」と「家族ポイント」を併用すると通常のポイント分を含んだ最大20%還元まで実現可能。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

特徴

- 年間100万円以上の利用で継続特典として10,000ポイント付与

- 対象のコンビニ・飲食店で最大20%還元

- SBI証券のクレカ積立で還元率1.0%

キャンペーン情報

- デビットモードの新規入会&ご利用で1,000円分相当プレゼント2024/1/1~3/31まで

- アプリで新規開設+各種取引で最大34,100円相当プレゼント2024/1/1~4/21まで※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。※最大34,100円相当は最上位クレジットカードでのお取引が対象になります。

Oliveプラチナプリファード

総合評価

| 年会費 | 33,000円(税込)* |

|---|---|

| 還元率 | 1.0%~20%※ |

| 国際ブランド |  |

| 電子マネー |

|

|

|

*初年度無料

※対象のコンビニ・飲食店でスマホのタッチ決済を利用すると最大7.0%還元。さらに「Vポイントアッププログラム」と「家族ポイント」を併用すると通常のポイント分を含んだ最大20%還元まで実現可能。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

特徴

- 高還元率のポイント特化型プラチナカード

- 対象のコンビニ・飲食店で最大20%ポイント還元

- 年間100万円の利用ごとに継続特典として10,000ポイントプレゼント(最大40,000ポイント)

キャンペーン情報

- デビットモードの新規入会&ご利用で1,000円分相当プレゼント2024/1/1~3/31まで

- アプリで新規開設+各種取引で最大34,100円相当プレゼント2024/1/1~4/21まで※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。※最大34,100円相当は最上位クレジットカードでのお取引が対象になります。

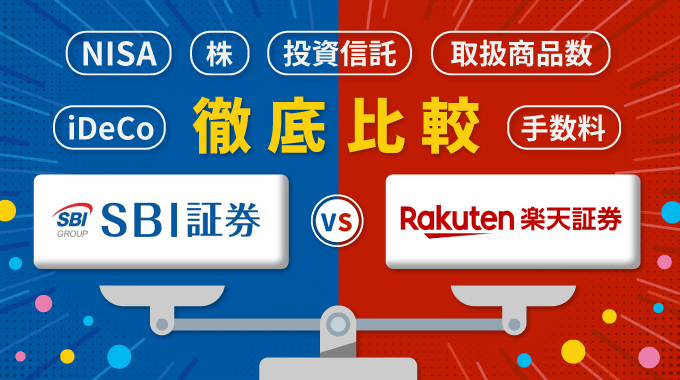

クレカ積立はどこがお得?SBI証券・楽天証券・マネックス証券の3つで比較

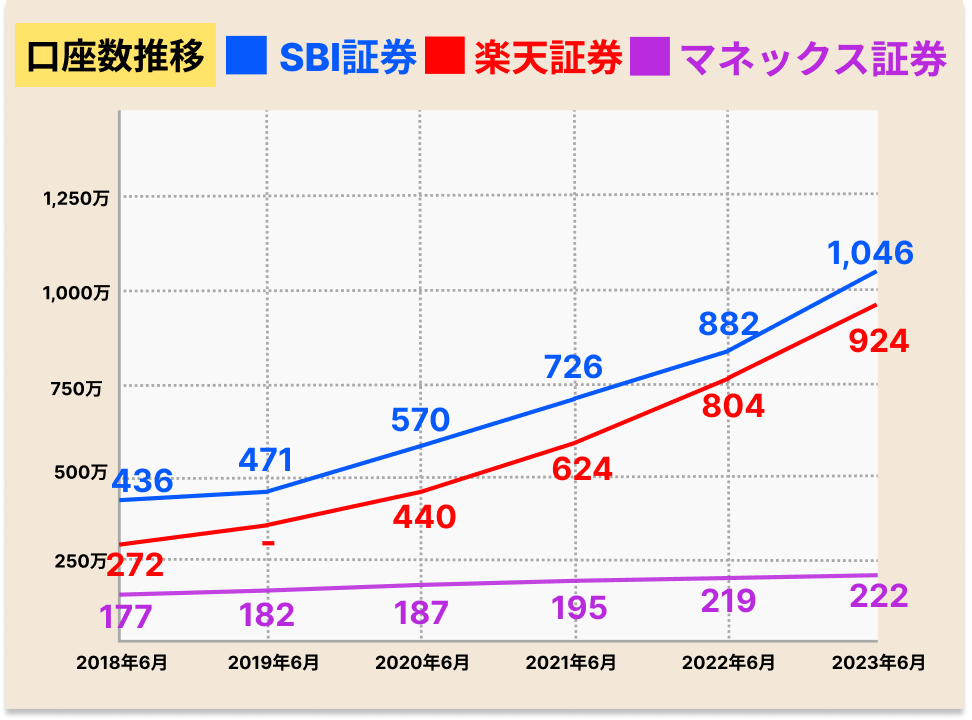

ここではSBI証券、楽天証券、マネックス証券の3つの証券会社でクレカ積立てをする場合の獲得ポイントの違いや口座開設数、投資信託の数で比較していきます。

年間還元ポイント、還元率、年会費

下の表ではクレカ積立に対応している証券会社3つとそこで利用可能なカード、還元率などをまとめました。

毎月5万円のクレカ積立を行った場合の1年間の還元ポイントの差を見てみて下さい。投資期間が長ければ長いほど、お得度に差が出ます。

| 証券会社 | SBI証券 | 楽天証券 | マネックス証券 | ||||

|---|---|---|---|---|---|---|---|

| カード名 | プラチナプリファード |

三井住友カードゴールド(NL) |

三井住友カード(NL) |

楽天プレミアムカード |

楽天ゴールドカード |

楽天カード |

マネックスカード |

| 年間還元ポイント*1 | |||||||

| 還元率 | |||||||

| 年会費 | |||||||

| 公式サイト | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む |

*2:2024年10月買付分までの還元率

2024年11月買付分より前年のカード利用が年間500万円以上で最大還元率3%

*3:2024年11月買付分より前年のカード利用が年間100万円以上で最大還元率1.0%

*4:2024年11月買付分より前年のカード利用が年間10万円以上で最大還元率0.5%

*5:初年度は無料。翌年度は年一回以上のカード利用で無料

還元率を重視したい方はプラチナプリファードがおすすめです。ただし、年会費が33,000円と高額なため、なかなか手が出しにくい方もいると思います。そういった方には年会費も低く還元率も高いマネックスカードがおすすめです。

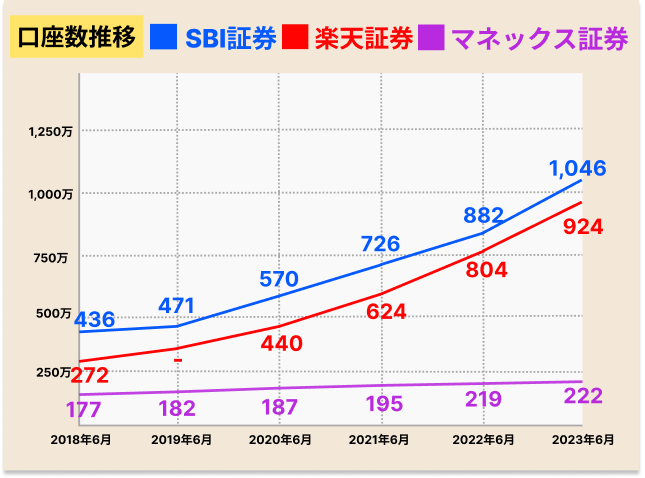

口座開設数

各証券会社の口座開設数の推移は以下のようになっています。

最も開設数が多いのはSBI証券でした。そのため、口座開設数が多く人気の証券会社がいいという方はSBI証券や楽天証券がおすすめです。

投資信託の数

クレカ積立をする際、証券会社間の違いの1つとして証券会社ごとに取り扱っている銘柄数が違うという点が挙げられます。

以下の比較表からわかるように最も取り扱い銘柄数が多いのはSBI証券です。とはいえ、楽天証券と大きな差はありません

| 銘柄数 | |

|---|---|

| SBI証券 | 2,595 |

| 楽天証券 | 2,559 |

| マネックス証券 | 1,607 |

また、最も人気のあるeMAXIS Slim米国株式(S&P500)は3つの証券会社すべてで扱われています。そのため、人気の銘柄を購入したいという方はここで比較している3つの証券会社のどこを選んでも問題はありませんが、後々他の銘柄の購入も検討しているのであれば取り扱い銘柄数の多いSBI証券と楽天証券がおすすめです。

もっと詳細にSBI証券と楽天証券を比較したい方は、ぜひこちらの記事を参考にしてください。

三井住友カードの新規入会キャンペーン情報

今、三井住友カード×SBI証券のクレカ積立に関するキャンペーンが実施されています。

新規の三井住友カード入会&条件達成で、最大23,100相当のVポイントがもらえる

【新Vポイント誕生祭】2024年6月30日までに三井住友カード×SBI証券のクレカ積立ページから三井住友カードの入会を申し込むと、最大23,100円相当のVポイントがもらえる。

三井住友カードへの入会を検討している方は今がポイント獲得のチャンスです!

新規入会プラン |

入会だけで500円相当のVポイントがもらえる 【申込期間】2024年4月22日~明記なし 【発行期間】カード申し込み月+2ヵ月後末まで |

対象クレジットカード |

|---|---|---|

スマートタッチプラン増額キャンペーン |

新規入会&スマホのタッチ決済3回の利用で最大10,000円分のVポイントPayギフトがもらえる 【申込期間】2024年4月22日~6月30日 【発行期間】カード申し込み月+1ヵ月後末まで |

対象クレジットカード

=10,000円分 =7,000円分 =5,000円分 |

SBI証券デビュー応援プラン |

三井住友カード経由によるSBI証券口座開設などで、最大12,600円相当のVポイントがもらえる | 三井住友カード経由でSBI証券口座を新規開設後、クレカ積立の設定などの条件を達成した場合 |

SBI証券でクレカ積立をするメリット

ポイントが貯まることがSBI証券でクレカ積立を利用する最大のメリットですが、このほかにも見逃せないメリットがあります。

クレカ積立の基本的なしくみと、そのメリットについて詳しく解説していきます。

SBI証券のクレカ積立は「3ステップで着実な資産形成を実現」できる

SBI証券のクレカ積立は、以下の3つのステップを踏むだけで行えます。

- SBI証券口座を開く

- クレカ積立ができるクレジットカードを登録する

- 購入する投資信託と毎月の積立額(100円~10万円)を設定する

※毎月の積立額の上限は10万円です

たったこれだけで、自動の投信積立が始まり、入金の手間や買付漏れの心配もなく、着実な資産形成を行うことができます。

2024年に大幅拡充が予定されている「新NISA」での積み立ても可能です。

クレジットカードのポイントが効率よく貯まる

三井住友カード(Vポイント)、東急カード(TOKYU POINT)、タカシマヤカード(ポイント)、アプラスカード(アプラスポイント)などのクレジットカードがSBI証券のクレカ積立に対応しており、積立額に応じて各社のポイントが貯まります。

なかでも三井住友カードは、コンビニやファミレス、コーヒーチェーンなどをよく利用する人はポイント還元の優遇(最大5.0%)があり、普段使いでもお得なカードです。

クレジットカードのランクによってポイント還元率が上がる

上で見たように、三井住友カードでクレカ積立をする際にはカードのランクによってポイント還元率が変わります。

三井住友カード(NL)なら積立額の0.5%、三井住友カード ゴールド(NL)なら1.0%が貯まり、三井住友カード プラチナプリファードならポイント還元率は5.0%に跳ね上がります。

| 三井住友カード プラチナプリファード Oliveフレキシブルペイ プラチナプリファード |

|

| 三井住友カード プラチナ Visa/Mastercard 三井住友カード プラチナ PA-TYPE Visa/Mastercard 三井住友ビジネスプラチナカード for Owners(Visa/Mastercard) |

|

| 三井住友カード ゴールド Visa/Mastercard 三井住友カード ゴールド PA-TYPE Visa/Mastercard 三井住友カード ゴールド(NL) Visa/Mastercard 三井住友カード プライムゴールドVisa/Mastercard 三井住友カードゴールドVISA(SMBC) 三井住友カードプライムゴールドVISA(SMBC) 三井住友カード ビジネスオーナーズ ゴールド Visa/Mastercard 三井住友ビジネスゴールドカード for Owners(Visa/Mastercard) 三井住友銀行キャッシュカード一体型カード (ゴールド/プライムゴールド) Oliveフレキシブルペイ ゴールド |

楽天証券は楽天カードで、マネックス証券はマネックスカードでそれぞれクレカ積立を行うことができますが、カードのランクとポイント還元率は関係ありません。

自動でらくらく資産形成が行える

SBI証券のクレカ積立は、設定してしまえばあとは自動で投信積立が行われていきます。

ほったらかしでも着実に資産形成を行うことができるので、投資について考えて実行する時間を節約できるのと同時に、長い時間がかかる資産形成のチャンスをのがすこともなくなり一石二鳥です。

投資信託のほったらかし投資は着実な資産形成に向いている

投資というと難しいイメージがあり、「安く買って高く売る」をうまくやらないと儲からないイメージがあるかもしれません。

しかし実際には、コストの低い投資信託を長期で積み立てていくのがもっとも効率よく、誰でも資産を形成できるすぐれた方法です。

SBI証券のクレカ積立は、長期積立投資を「省力化」「ポイント」の2点から強力にサポートしてくれます。

新NISAにも対応している

SBI証券のクレカ積立は新NISAに対応しています。

新NISAでは、年間投資金額の上限が年間合計360万円までに引き上げられます。それに伴い、クレカ決済と現金決済の併用が可能になります。

SBI証券は利用者数・商品ラインナップともトップクラスの優良証券会社

SBI証券は楽天証券と並んで、口座開設数では国内証券会社でもトップクラスです。

取り扱っている投資信託は2,600本を超えており、株式取引の手数料も国内最低水準です。

米国株の取り扱い銘柄数も多く、為替取引や金、先物といった高度な取引までフルラインナップされています。

クレカ積立をきっかけに、さらに投資を積極的にやってみたいと思った場合にも十分に対応してくれる証券会社です。

SBI証券の利用でVポイント、Pontaポイント、dポイントなども貯められる

SBI証券では、クレカ積立で貯まるクレジットカードのポイントのほかにも、通常利用でVポイント、Pontaポイント、dポイントの中から選んで貯めることができます。

国内株式の購入でポイントが貯まるほか、クレカ積立で購入した投資信託を保有しているだけでさらにポイントが貯まる(投信マイレージ)は魅力的です。

SBI証券でクレカ積立をする際の注意点3つ

SBI証券のクレカ積立をする際に、注意しておくべき点は以下の3つです。

投資にはリスクがある

あらゆる投資は常に、投資した金額が減ってしまう可能性がつきものです。損をする可能性を覚悟して資金を投じるからこそ、見返り(投資収益)を得ることができます。

投資信託の長期積み立て投資は、商品によっては1つの投資信託で数千もの株式に分散投資でき、リスクが減らされています。相場や経済状況が悪くなった時にはむしろ安値で多く買うことができる点も有利です。

一時的にマイナスになる可能性もあると割り切って、淡々と続けていくことをおすすめします。

買い付けのタイミングを指定できない

SBI証券の「三井住友カードつみたて投資」では、毎月10日が積立設定の締め切り日となり、翌月第一営業日に買付が行われます。

10日以降にクレカ積立を設定した場合は、翌々月からの買付となってしまいます。

クレカを経由せずに投資する場合は自由なタイミングで買付ができ、積立投資も毎日・毎週・毎月・複数日・隔月といったさまざまな間隔で、好きな日に設定することができます。

クレカ積立は、通常の投信積立より買い付けタイミングの設定では融通の利かないことは知っておきましょう。

三井住友カードの利用額に応じた特典は対象外

三井住友カードは、ショッピングの利用額に応じてボーナスポイントや、年会費無料といった特典が設けられています。

しかし、クレカ積立で決済した金額はショッピング利用には含まれません。このような特典を受けたい人は、くれぐれも利用金額のカウント間違えがないように注意してください。

SBI証券のクレカ積立の具体的な設定について

SBI証券のクレカ積立は以下のような流れで設定します。

- SBI証券の口座を開設する

- 三井住友カードを申し込む

- SBI証券に三井住友カードを登録する

- SBI証券でクレカ払いの「積立設定」をする

続けて1つずつ解説していきます。

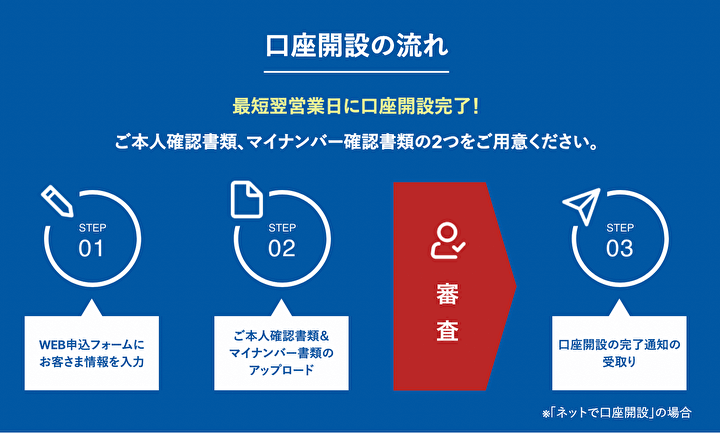

SBI証券の口座開設

まずSBI証券に口座を開設します。 「SBI証券 口座開設 キャンペーン」で検索し、キャッシュバックなどの優遇を受けるとよいでしょう。

メールアドレス、住所・氏名等を入力していき、本人確認書類を提出すれば作業は完了です。

早く口座を開設するには、本人確認書類をスマホで撮影してデータ送付する「ネットで口座開設」がおすすめです。口座開設時につみたてNISA口座の申し込みも同時にしておくとよいでしょう。

クレカ積立を行うには口座開設ができていればよいので、CFDやFX、先物などのキャンペーンに登録する必要は特にありません。

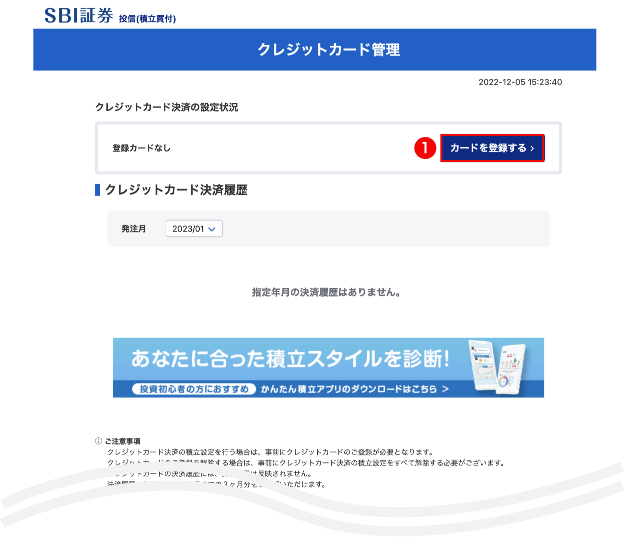

SBI証券に三井住友カードを登録

SBI証券のウェブサイトにログインして「クレカ積立」のページに入り、「クレカ登録はこちら」をクリックすると、下記のページに遷移します。

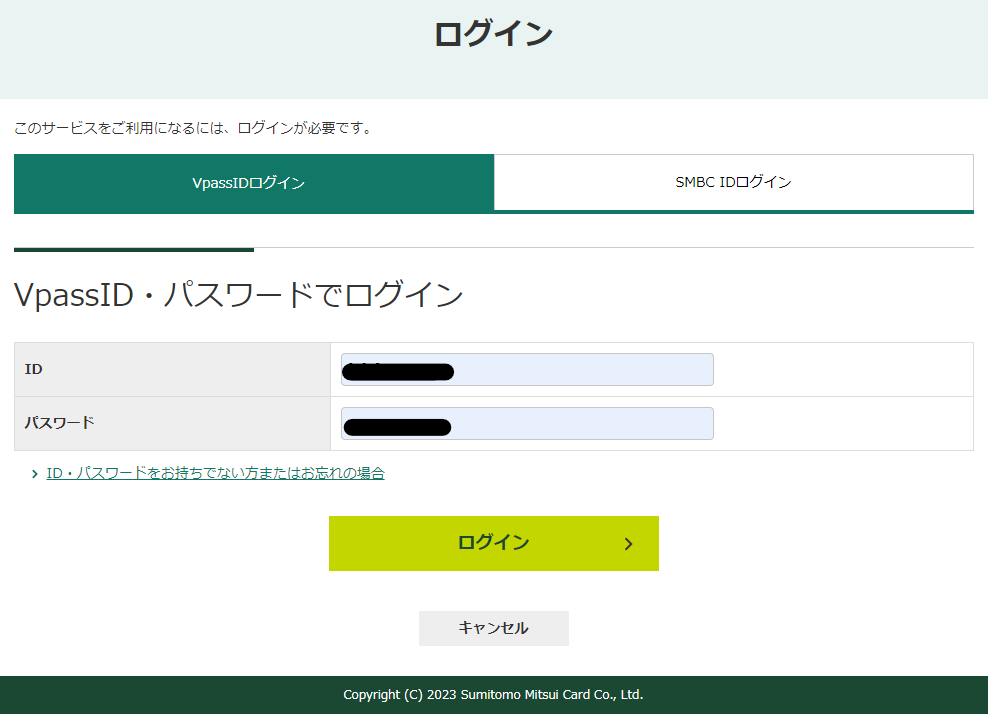

①カードを登録して進みます。Vpass IDログインまたはSMBC IDログインが必要です。

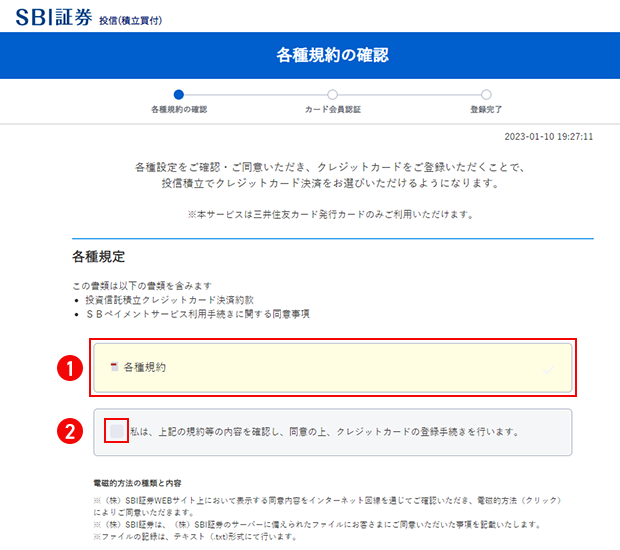

②各種規約を確認して、同意をチェックします。

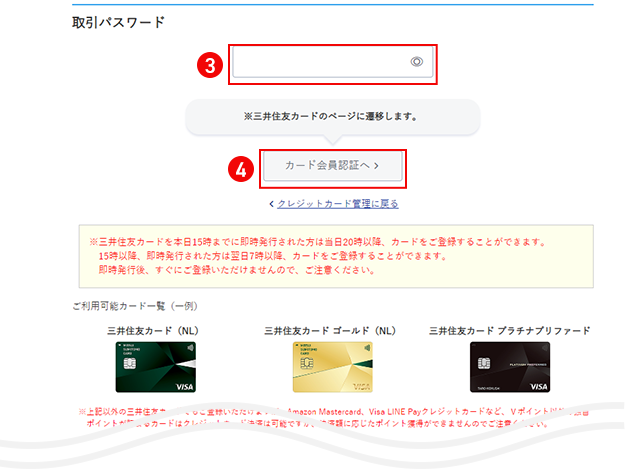

③取引パスワードとカード会員認証を行います。

④会員認証ボタンから三井住友カード(Vpass)のページへ遷移するので、カード会員認証を行います。VpassIDとパスワードを入力し、パズルを解いてログインしたら、サービスへの同意をします。

⑤クレジットカードの登録完了です。

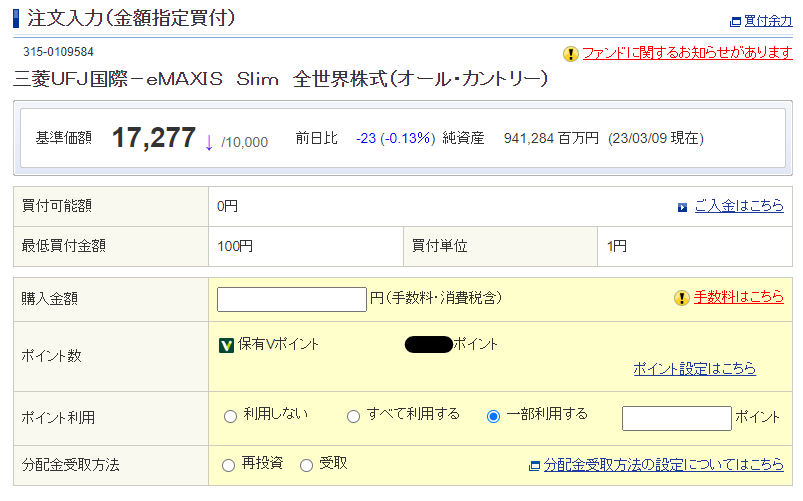

SBI証券でクレカ払いの「積立設定」をする

SBI証券のウェブサイトで、積み立てたい投資信託を選びます。

選んだ投資信託のページに「積立買付」または「つみたてNISA買付」というバナーがあるので、希望する方をクリックして積立金額を設定しましょう。

その際に、「決済方法」で「クレジットカード」を選べば、その投資信託の購入代金はクレカ積立で支払われることとなります。

NISA口座の変更方法(他の金融機関→SBI証券)

2024年1月からスタートする新NISAを前に、NISA口座を他の証券会社からSBI証券に変更したいと考えている人もいるでしょう。

現行NISA(一般・つみたて)を利用している人は、新NISA(つみたて投資枠及び成長投資枠)に自動的に積立設定が引き継がれます。金融機関を変更する場合は、早めに手続きを済ませましょう。

NISAの口座設定に関する基本情報

- NISA口座の開設は1人につき1口座まで

- 現行NISA(一般・つみたて)の積立設定は新NISAへ自動で引き継がれる

- NISA口座の変更は、1年で1回しかできない(ある年の1月1日以降にNISA口座で1回でも買い付けをしたら、その年は別の証券会社で買い付けることができない)

- NISA口座の変更が可能なのは、希望する前年の10月1日〜変更を希望する年の9月30日まで

他の金融機関からSBI証券への変更手順

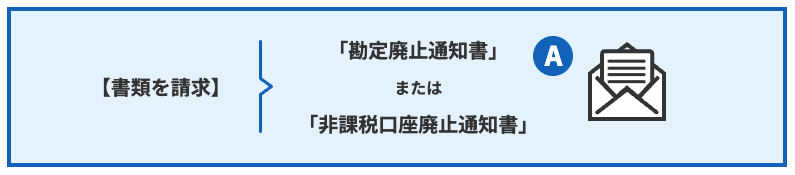

| STEP1. | 現在利用中の金融機関に「金融機関変更の申し込み」を行う 「勘定廃止通知書」または「非課税口座廃止通知書」を請求  |

|---|---|

| STEP2. | SBI証券にNISA口座の開設を申請 SBI証券WEBサイトにログインして申請 |

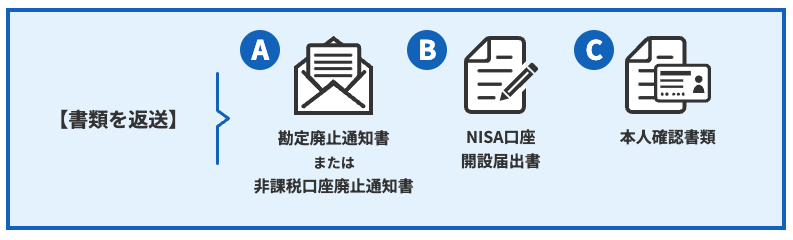

| STEP3. | SBI証券に必要書類を提出 変更前の金融機関から届いた書類と「NISA口座開設届出書」と本人確認書類を提出  |

楽天証券での「勘定廃止通知書」の取得方法

上記STEP1の「勘定廃止通知書」の取得方法を楽天証券を例に紹介します。

| STEP1. | 開設しているNISA口座の種類に応じて、申込画面に進む >>楽天証券のNISA/つみたてNISA画面 |

|---|---|

| STEP2. | 「NISA口座 各種手続き」画面で、「他の金融機関へNISA口座を移す」から勘定廃止通知書を請求 |

| STEP3. | 1週間程度で楽天証券から「勘定廃止通知書」が送付される |

「勘定廃止通知書」の発行だけでも、1週間程度かかります。

さらに、クレカ積立をする場合は、設定日や設定のタイミングによってはスムーズなスタートが難しいこともあるため注意しましょう。

(※2024年1月分から新NISAで積立を開始するには、三井住友カードの場合は12月10日までに設定を完了しておく必要があります)

SBI証券のクレカ積立で新NISAを利用する場合

SBI証券のクレカ積立は、投資利益にかかる税金が非課税となる「成長投資枠」「つみたて投資枠」の両方に対応しています。

成長投資枠は年間240万円まで、つみたて投資枠は年間120万円までに上限が引き上げられていて、特につみたて投資枠は長期積み立てに向いた投資信託が揃っています。

クレカ積立の具体的なやり方や、メリット・デメリットについて解説していきます。

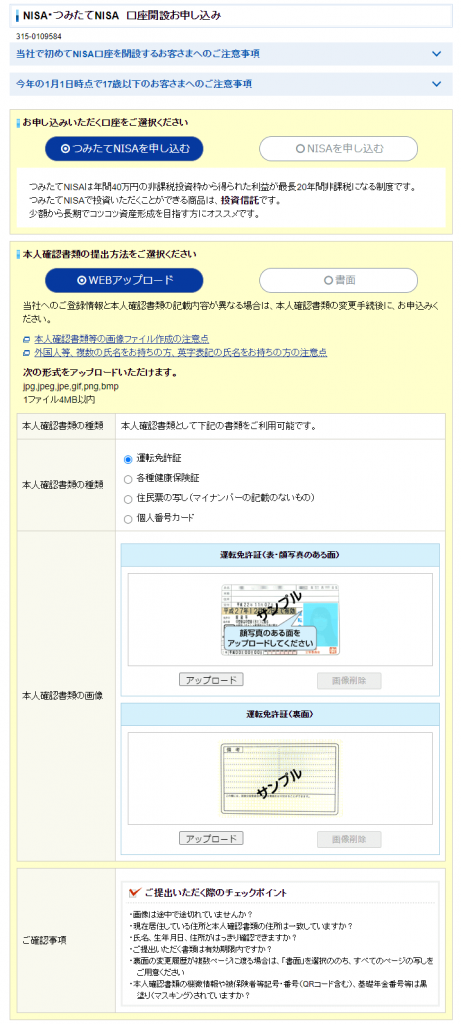

まず、SBI証券でNISAをクレジットカードを利用して積立する場合の設定です。以下は、現行つみたてNISAの場合の手順になりますが、新NISAでも同様の手順になるかと思われます。ぜひ、参考にしてください。

SBI証券でNISAをクレカ積立する手順

クレカ積立を利用する場合、まずNISA口座を開設していない方は、急いで開設しましょう。

口座をすでに開設された方は、投資できる投資信託を選ぶところから始めます。

SBI証券のウェブサイトにログインし、「投信」→「投信パワーサーチはこちら」とクリックしていきます。

投信パワーサーチの「ファンドを絞り込む」コーナーで、「取扱取引」でつみたてNISAを選ぶと、購入できる投資信託だけが表示されるようになります。

この中から投資する資産や地域で絞り込みをかけ、購入する投資信託を選び出します。

選んだ投資信託のページで「つみたてNISA買付」というバナーをクリックして、積立金額を設定しましょう。

その際に、「決済方法」で「クレジットカード」を選べば、その投資信託の購入代金はクレカ積立で支払われることとなります。

NISAでクレカ積立をするメリットとデメリットは?

| メリット | 1年~数年分の運用手数料が事実上無料になる |

|---|---|

| デメリット | 通常の証券口座でしか購入できない投資信託や株式などには投資できない |

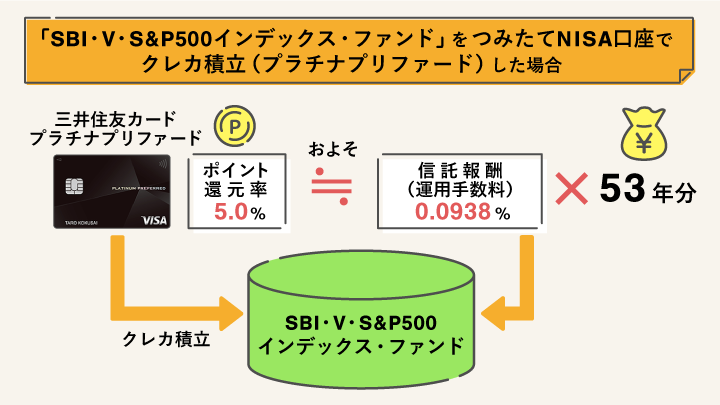

SBI証券のNISA口座でクレカ積立をするメリットは、1年~数年分の運用手数料が事実上無料になることです。

投資信託の運用会社は毎営業日に、運用資産から運用手数料(信託報酬)を徴収しています。

投資信託の保有者が直接支払うわけではないので意識されることはありませんが、年間で運用資産の0.01~0.5%程度の手数料が引かれているのです。

クレカ積立で得られるポイントは、NISAで購入できるほとんどの投資信託の信託報酬(1年分)より大きいので、事実上運用手数料分がキャッシュバックされているようなものです。

たとえば「三井住友カード プラチナプリファード」(ポイント還元率 5.0%)を利用して「SBI・V・S&P500インデックス・ファンド」(信託報酬 0.0938%)をNISA口座でクレカ積立する場合、約53年分の信託報酬をキャッシュバックされるのと同じです。

5.0%(還元) ÷ 0.0938%(1年あたりの信託報酬)≒ 53.3

※53年分の信託報酬がキャッシュバック!

このあとで説明する「Vポイント投資」を利用して貯めたポイントを投資すれば、資産形成の効率がさらに良くなります。

一方、SBI証券のNISA口座でクレカ積立をするデメリットは、通常の証券口座でしか購入できない投資信託や株式などには投資できないことです。

投資にあまり時間や興味関心を割かず、自動で楽をして資産を形成したい人に向いていると言えます。

SBI証券Vポイントサービス登録で「Vポイント投資」ができる

SBI証券Vポイントサービスは、SBI証券のさまざまな取引によってVポイントが貯まり、またVポイントを投資でも使えるようにするサービスです。

Vポイント投資のメリットややり方、他のポイントの比較について続けて説明していきます。

Vポイント投資のメリット

クレカ積立を利用するとポイントが貯まりますが、クレカ積立以外のSBI証券のサービス利用では、貯めるポイントを「Vポイント」「Pontaポイント」「dポイント」から選ぶことができます。

また、投資に使うことができるポイントもあります。

| クレカ積立で貯められるポイント | Vポイント、タカシマヤポイント、TOKYU POINT、アプラスポイント、Uポイント/majicaポイント、QIRAポイント |

|---|---|

| クレカ積立以外で貯められるポイント | Vポイント、Pontaポイント、dポイント |

| 投資に使えるポイント | Vポイント、Pontaポイント、dポイント |

普段の生活でも三井住友カードをよく使っている人は、貯まったVポイントを有効活用する方法として、Vポイントサービスの利用をおすすめします。

クレカ積立の利用をきっかけに、生活の決済を三井住友カードに集約するのもお得でしょう。

Vポイント投資の始め方

Vポイント投資を始めるのはとっても簡単です。

事前に「SBI証券ポイントサービス」に申し込み、Vポイントをメインポイントとして設定しておきましょう。

よくある質問

SBI証券のクレカ積立について、よくある質問をまとめました。

- 楽天証券やマネックス証券のクレジットカード積み立てと何が違う?

- 株式やETFもクレカ積立できる?

- SBI証券のiDeCoもクレカ積立できる?

- クレカ積立の上限はいくら?

- ショッピングやキャッシングの枠への影響はないか?

- カード登録後の買い付けスケジュールは?

楽天証券やマネックス証券のクレジットカード積み立てと何が違う?

楽天証券やマネックス証券でも、クレジットカード経由で投資信託を積み立てることができます。

SBI証券のクレカ積立との比較を表にまとめました。

| クレジットカード | 三井住友カード 東急カード タカシマヤカード アプラスカード など |

楽天カード | マネックスカード |

|---|---|---|---|

| ポイント還元率 | 0.5~5.0% | 0.2%/1.0% | 1.1% |

| 投資金額(月額) | 100円~5万円 | 100円~5万円 | 1,000円~5万円 |

| 取扱投資信託数 | 2,645本 | 2,624本 | 1,309本 |

| ポイント投資 | ◯ | ◯ | ◯ |

楽天証券のクレカ積立は楽天カードのみで利用可能です。 ポイント還元率は購入する投資信託によって異なります。

傾向として、信託報酬が高い投資信託の還元率は1.0%、低いものの還元率は0.2%となっています。

つみたてNISAで購入できる低コスト投資信託の場合、ポイント還元率は0.2%となることがほとんどです。

SBI証券やマネックス証券と異なり、クレカ積立で獲得したポイントもさらに積み立てに使える点が特徴です。

マネックス証券のクレカ積立はマネックスカードのみで利用可能です。

ポイント還元率は1.1%と一番高くなっていますが、取扱投資信託の数はSBI証券・楽天証券の半分以下となっています。投資を楽しみたい人は、少し物足りなく感じる可能性があるかもしれません。

月々の最低投資金額が1,000円となっている点も若干使いづらさを感じられる可能性はあります。

SBI証券のクレカ積立は、最低投資金額が低額で取扱投資信託の数も最多となっています。

高還元率のカードでクレカ積立をするなら、他社のクレカ積立よりも有利な積み立て投資ができるでしょう。

株式やETFもクレカ積立できる?

SBI証券のクレカ積立で株式やETFを購入することはできません。

SBI証券のiDeCoもクレカ積立できる?

現状ではSBI証券を含め、iDeCoを取り扱っている金融機関の中でiDeCoの掛金をクレジットカードで支払える金融機関はありません。

クレカ積立の上限はいくら?

クレカ積立の上限は月額5万円から10万円に引き上げられました。

そのことにより2024年11月買付分のクレカ積立から還元率が変更されます。

2024年10月10日(木)積立設定締切

| Olive(一般) 三井住友カード(NL) |

※カード入会の初年度 ※前年のカード利用が年間10万円以上 ※前年のカード利用が年間10万円未満 |

|---|---|

| Olive(ゴールド) 三井住友カード ゴールド(NL) |

◆AまたはBの条件を達成すると還元率が上がる◆ ▼パターンA ※カード入会の初年度 ※前年のカード利用が年間100万円以上 ※前年のカード利用が年間10万円以上 ※前年のカード利用が年間10万円未満 ※2023年10月1日~2024年9月30日(月)に100万円以上のカード利用 ※2023年10月1日~2024年9月30日(月)に10万円以上のカード利用 |

| Olive(プラチナプリファード) 三井住友カード プラチナプリファード |

※前年のカード利用が年間500万円以上 ※前年のカード利用が年間300万円未満 ※条件なし |

ショッピングやキャッシングの枠への影響はないか?

三井住友カードのお買物利用やキャッシングの枠に、クレカ積立の利用金額は含まれません。

カード登録後の買い付けスケジュールは?

SBI証券のウェブサイトで三井住友カードを登録し、積立する投資信託を選ぶとクレカ積立が開始となります。 具体的なスケジュールは以下の通りです。

| 10日まで | カード登録+積立する投資信託を選択 |

| 14日ごろ | 登録したカードの認証。カードご利用日も14日ごろとなる |

| 月末ごろまで | 投信積立の利用金額に応じてVポイントが付与される |

| 翌月第1営業日 | 投資信託の買付。数日後に買付けされた投資信託が口座に反映される |

| 翌月10日もしくは26日 | カード代金(積立代金)の支払い |

SBI証券のクレカ積立は、特にOliveプラチナプリファードや三井住友カード プラチナプリファードなどの高還元率カードを利用すると、投資信託をお得に積み立てることができます。

三井住友カードは普段使いでも、特約店や対象となるコンビニやファミレス、コーヒーチェーンなどではポイント還元率大幅アップとなり、効率よくポイントを貯めることができます。

クレカ積立を含めて支払いを集約すると、生活のあらゆる局面でポイントが貯まりやすくなるでしょう。

SBI証券は利用者数・商品ラインナップともトップクラスの優良証券会社です。

クレカ積立は、設定してしまえばあとは自動で投信積立が行われ、ほったらかしでも着実に資産形成を行うことができます。

コストの低い投資信託を長期で積み立てていくのはもっとも効率よく、誰でも資産を形成できるすぐれた方法です。

SBI証券のクレカ積立はつみたてNISAにも対応しており、長期積立投資を「省力化」「ポイント」の2点から強力にサポートしてくれます。

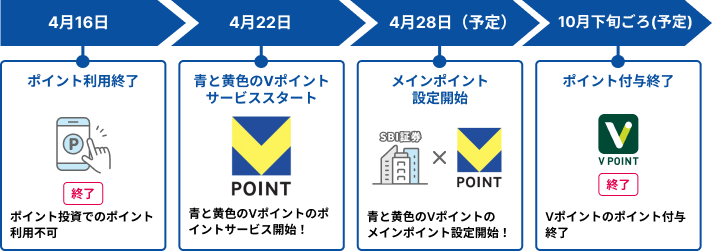

今までSBI証券でTポイントをメインに利用していた場合は自動的に新Vポイントに切り替わっています。

ですが、Vポイントをメインにしていた場合は変更手続きが必要です。4月28日(予定)からSBI証券サイト内で手続きができるようになります。

2024年4月16日10時から旧Vポイントでの投資ができなくなっているので注意してください。