クレジットカード

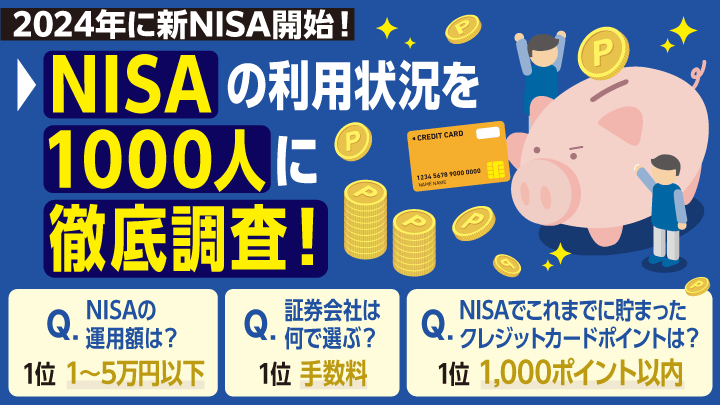

クレカ積立おすすめランキング!メリット・デメリットを把握して賢く投資

クレカ積立は、クレジットカードを利用して金融商品を積み立てることができるサービスです。金融商品をクレジットカード払いで買い付けるため、通常の買い物と同様にポイントを獲得できます。

また、クレカ積立であれば1度積み立ての設定をすると、以後は決まったタイミングで商品が買い付けられていくため、あまり手間がかかりません。

この記事では、これからクレカ積立を始めようと考えている方に向けて仕組みやメリット・デメリットを解説。おすすめのクレジットカードと証券会社の組み合わせをランキング形式で紹介していますので、ぜひ参考にしてください。投資内容や運用益の口コミ情報もあります!

クレカ積立のメリット

- 毎月の積立金額に応じてポイントが還元される

- 積み立てる金額や商品を決めたあとは自動的に積み立てられる

- 最低積立金額が100円や1,000円と少額であり、気軽に積立投資を始められる

クレカ積立のデメリット

- 積み立てるタイミングは設定した「月1回」になる

- 家族カードでクレカ積立はできない

News

- 2024年3月8日に金融商品取引業等に関する内閣府令が改正されたことにより、クレカ積立の上限額が月5万円からつみたて投資枠の上限である月10万円に引き上げられました!

- このことをもとに同日、SBI証券・楽天証券・マネックス証券・auカブコム証券の4社が10万円への引き上げを発表

クレカ積立におすすめ

\クレジットカード×証券会社ランキング/

- 1位. au PAYカードau×カブコム証券 (年会費無料カードも1.0%還元)

- 2位. 三井住友カード×SBI証券 (最大3.0%還元)

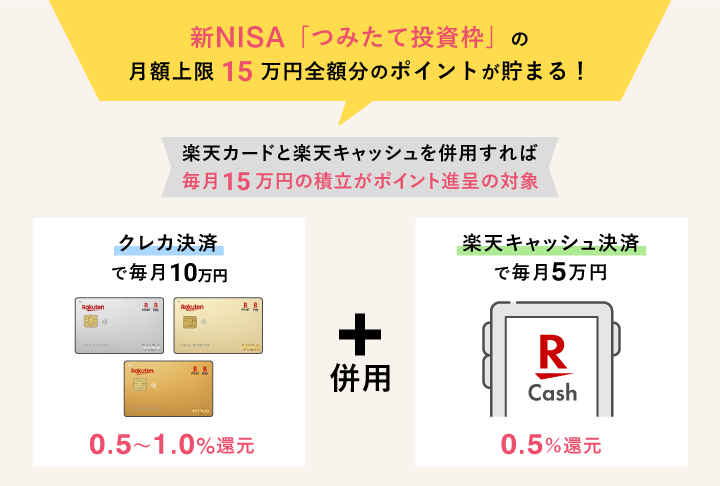

- 3位. 楽天カード×楽天証券 (楽天キャッシュとの併用で最大15万円の積立が可能)

- 4位. 東急カード×SBI証券 (最大3.0%還元)

- 5位. マネックスカード×マネックス証券 (年会費無料ながら1.1%還元)

- 6位. PayPayカード(クレジット)×PayPay証券(PayPayから手軽に積み立てができる)

- 7位. セゾンパール・アメリカン・エキスプレス・カード×セゾンポケット (個別株やETFも可能)

- 8位. エポスカード×tsumiki証券 (初心者でも選びやすい)

- 9位. SAISON CARD Digital×大和コネクト証券 (永久不滅ポイントが貯まる)

- 10位. イオンカード×WealthNavi (ロボアドバイザーによる全自動積立)

*当メディアの投資アドバイスや提供情報は、お客様の投資利益を保証・確約するものではありません。証券投資の特性やリスク等を十分にご理解のうえ、投資の最終決定は、ご自身の判断と責任において行なってください。

監修者

金融・FPライター

もっと見る 閉じる

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

クレカ積立とは?上限額や新NISAの利用可否

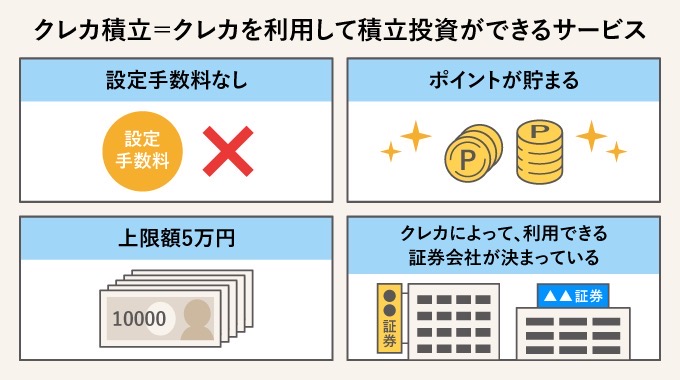

「クレカ積立」概要

- クレジットカードを利用して毎月決まった日に投資ができるサービス

- クレカ積立における設定手数料という概念はなく、追加コストはかからない

- クレカ積立できる証券会社とクレジットカードの組み合わせが決まっている

- 証券会社のほとんどが毎月10万円を上限*としている

- 新NISAの利用も可能

クレカ積立とは、クレジットカードを利用して金融商品の「積立投資」ができるサービスのことです。

現金積立からクレカ積立に変えるだけでポイントが付与されるお得なサービスなので、「手数料がかかるのでは?」と思う人もいるかもしれません。ですが、手数料は一切かからず、現金積立と同様の決済手段として追加コストなしで利用できます。

また、クレカ積立ができる証券会社とクレジットカードの組み合わせが決まっています。

積立投資とは

- 毎月や毎週など決まったタイミングで、金融商品を購入する投資方法を指します。

- 購入するタイミングを分散して一定金額ずつ商品を購入することで、投資のリスクを抑える効果が期待できます。

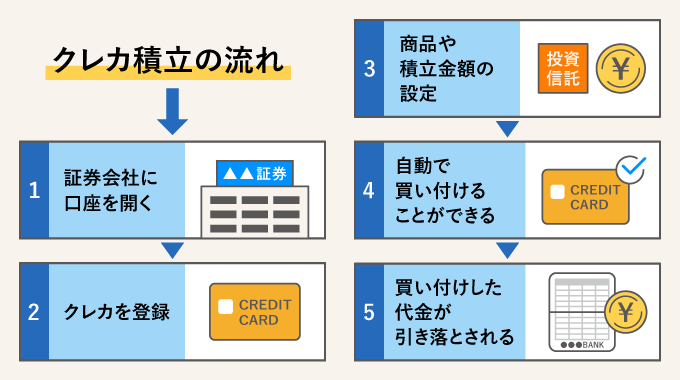

クレカ積立の大まかな流れは、以下の通りです。

クレカ積立を始めるときは、ポイント還元率や商品のラインナップなどを比較して、どの証券会社でどのクレジットカードを利用して積み立てるかを決めるとよいでしょう。

投資できる金融商品と上限額

クレカ積立で投資できる商品・上限額

| クレカ積立で投資できる金融商品 | 基本的に投資信託が対象 証券会社によっては個別株やETFに投資をすることも可能 |

|---|---|

| クレカ積立の上限額 | 新NISAの開始にともない上限額10万円に引き上げ |

クレカ積立の対象商品は基本的に「投資信託」ですが、証券会社によっては個別株やETFに投資をすることも可能です。(例:セゾンポケット)

投資信託とは

- 投資家から集めたお金が1つにまとめられて、国内外の株式や債券など複数の投資対象に分散して投資される金融商品です。

- 資金の運用先は、商品(ファンド)の運用方針をもとに、資産運用のプロであるファンドマネジャーが選びます。また、資金の運用先から得られた利益は、出資した金額に応じて投資家に分配されます。

ETFとは

- 証券取引所に上場している投資信託のことです。投資信託と同じく複数の投資対象に分散投資をしながら、個別株のようにリアルタイムでの取り引きができます。

証券会社の多くはクレカ積立で「NISA」の利用が可能

金融商品の運用で受け取った分配金や商品を売却して得た利益などには、約20%の税金がかかります。

そこで活用したいのが、一定金額までの投資で得た利益が非課税になる制度である「NISA」です。

NISAであれば、年間投資枠の範囲内で購入した商品は、どのタイミングで売却をしても税金がかかりません。

2024年1月からは新しいNISA(以下、新NISA)が始まり、株式や投資信託など幅広い金融商品を対象とした「成長投資枠」と、長期・分散・積立投資を支援する「つみたて投資枠」の2つの投資枠が設けられます。

成長投資枠は一般NISA、つみたて投資枠は積立NISAの役割をそれぞれ引き継ぐ制度です。

新NISAと旧NISAの主な違いは、以下の通りです。

| 新NISA | 旧NISA | |||

|---|---|---|---|---|

| つみたて投資枠 | 成長投資枠 | つみたてNISA | 一般NISA | |

| 年間投資枠 | ||||

| 非課税保有期間 | ||||

| 非課税保有限度額 | ※うち成長投資枠1,200万円 |

|||

| 口座開設期間 | ||||

※参考:金融庁「NISAとは?」

つみたて投資枠は毎月10万円、成長投資枠は毎月20万円まで金融商品を購入できます。

各証券会社は、これまでクレカ積立の上限額を基本的に毎月5万円としていましたが、2024年3月8日に金融商品取引業等に関する内閣府令が改正により、今後は月額10万円に引き上げられます。

そのため、つみたて投資枠で毎月10万円を積み立てる場合、積立金額のすべてをクレジットカードで決済できるようになりました。

また、成長投資枠を用いた積立でも、毎月10万円までクレジットカードで決済が可能です。

つみたて投資枠の対象商品は、金融庁が定める一定の基準を満たした投資信託です。対象商品数は2024年2月29日時点で合計282本となっています。

※参考:金融庁「つみたて投資枠対象商品」

成長投資枠の対象品数は、つみたて投資枠よりも多い傾向にあり、リスクが高い代わりに高いリターンが期待できる商品の選択肢も豊富です。

また、つみたて投資枠と成長投資枠は併用できます。クレカ積立の上限額の範囲内であれば、つみたて投資枠の対象商品で投資信託をコツコツと積み立てながら、成長投資枠で高い運用益を狙うハイリスクの商品に投資をすることも可能です。

クレカ積立おすすめランキング

クレカ積立をはじめてみたいとは思うものの、どの証券会社やクレジットカードを選べば良いかわからないという方も多いのではないでしょうか。

当サイト編集部では、クレカ積立ができるクレジットカードと証券会社の組み合わせを5つの基準で評価しました。おすすめランキングとして、ご紹介していきます。

クレカ積立におすすめ

\クレジットカード×証券会社ランキング/

| クレカ積立のポイント還元率 | 対象カードの還元率 | 投資信託保有のポイント還元率 | クレカ積立対象商品の銘柄数 | 新NISAの銘柄数 | ||

|---|---|---|---|---|---|---|

1位 au PAYカード × auカブコム証券 |

1.0〜3.0% |

1.0〜11% |

〇資産形成プログラム :0.05〜0.24% 〇投資信託ポイントプログラム :0.02〜0.1% |

1,796銘柄のうちクレカ積立に対応する商品 |

(つみたて投資枠:220銘柄、 成長投資枠:1,034銘柄) |

詳細 |

2位 三井住友カード × SBI証券 |

0.5〜3.0% ※ |

0.5〜7.0% |

最大0.25% |

2,394銘柄 |

(つみたて投資枠:224銘柄、 成長投資枠:1,193銘柄) |

詳細 |

3位 楽天カード × 楽天証券 |

0.5〜1.0% |

1.0〜16.0% |

0.017〜0.05% |

2,403銘柄 |

(つみたて投資枠:213銘柄、 成長投資枠:1,114銘柄) |

詳細 |

4位 東急カード × SBI証券 |

0.25〜3.0% |

1.0〜20.0% |

最大0.25% |

2,394銘柄 |

(つみたて投資枠:224銘柄、 成長投資枠:1,193銘柄) |

詳細 |

5位 マネックスカード × マネックス証券 |

0.2〜1.1% |

1.0% |

1,694銘柄 |

(つみたて投資枠:219銘柄、 成長投資枠:1,128銘柄) |

詳細 | |

6位 PayPayカード |

1.0% |

0.7% |

117銘柄 |

(つみたて投資枠:31銘柄、 成長投資枠:115銘柄) |

詳細 | |

7位 セゾンパール・アメリカン・エキスプレス・カード × セゾンポケット |

0.1〜0.5% |

0.5〜2.0% |

投資信託:2銘柄 株式・ETF:約140銘柄 |

(つみたて投資枠:2銘柄、 成長投資枠:2銘柄) |

詳細 | |

8位 エポスカード × tsumiki証券 |

0.5% |

0.5% |

5銘柄 |

(つみたて投資枠:4銘柄、 成長投資枠:0銘柄) |

詳細 | |

9位 SAISON CARD Digital × 大和コネクト証券 |

0.1〜0.5% |

0.5% |

51銘柄 |

(つみたて投資枠:29銘柄、 成長投資枠0銘) |

詳細 | |

10位 イオンカード(WAON一体型) × WealthNavi |

0.5% |

0.5〜2.5% |

7銘柄のETFを通じて世界のさまざまな資産に投資 |

つみたて投資枠は1銘柄、成長投資枠は6銘柄のETFを通じて運用 |

詳細 |

詳しい内容は公式サイトをご確認ください

このランキングは以下の5つの基準をもとに算定しています。

- クレカ積立のポイント還元率

- 対象カードのポイント還元率

- 投資信託保有のポイント還元率

- クレカ積立対象商品の銘柄数

- 新NISAの銘柄数

ランキング評価基準

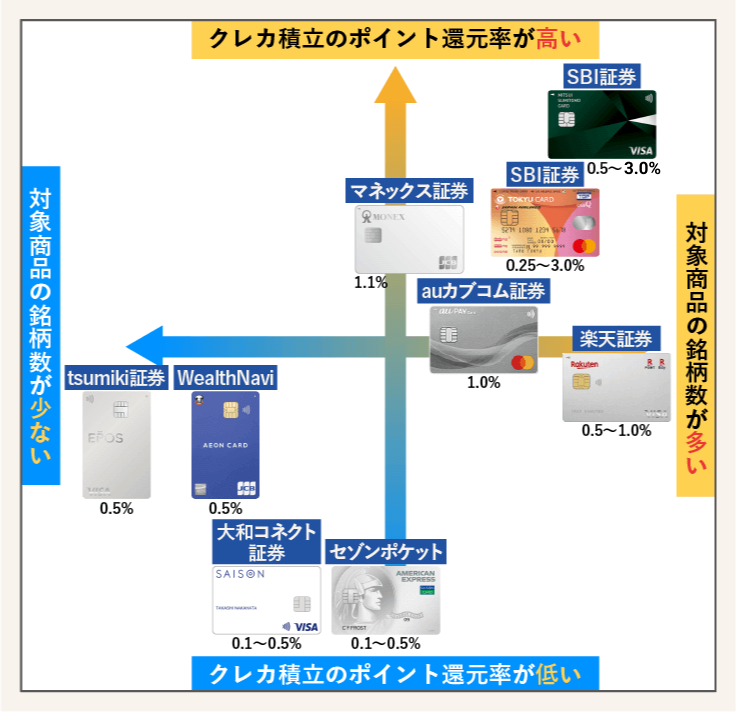

「ポイント還元率の高さ」と「銘柄数の多さ」の2軸で比較

先にご紹介した、「ランキング評価基準」の中で特に注目していただきたいのが「クレカ積立でのポイント還元率」と「対象商品の銘柄数」です。

クレカ積立でのポイント還元率は、ご紹介するクレジットカードでも0.5〜5.0%と幅があります。よりお得にポイントを獲得していきたいと考えるなら、ポイント高還元率カードを選ぶとよいでしょう。

一方で、ポイント高還元率カードは年会費が高額なことが多いです。投資する金額が多ければ年会費以上のメリットがあるかもしれませんが、投資金額が少なければ、年会費の支払いで獲得ポイントがマイナスになってしまうこともあるため注意しましょう。

また、対象商品の銘柄数は証券会社によって差があります。多ければ選択肢が広がる一方で、投資初心者にとっては銘柄が限定されている方が選びやすいという声もあります。

1位.au PAYカード×auカブコム証券

おすすめポイント

- 年会費無料の一般カードでも1.0%のPontaポイントが還元される

- 投資信託の保有残高に応じてさらにPontaポイントが還元される

- 1,600銘柄を超える豊富なラインナップから積み立てる商品を選べる

auカブコム証券のキャンペーン情報

- 新NISAスタートダッシュキャンペーン!NISA口座開設と投信取引で最大5,000Pontaポイントプレゼント!【エントリー期間:2024年2月29日まで】

au PAYカード×auカブコム証券の基本情報

| クレカ積立のポイント還元率 | 1.0%

※13ヶ月目以降は2.0% |

|---|---|

| 対象カードの還元率 | 1.0〜11% |

| 投資信託保有のポイント還元率 | 投資信託の月間平均保有残高に応じて0.005〜0.24% auの投資信託を保有残高に応じて0.02〜0.1% |

| クレカ積立対象商品の銘柄数 | 1,796銘柄のうちクレカ積立に対応する商品 |

| 預り区分(対象口座) | 特定口座・一般口座・NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:220銘柄、成長投資枠:1,034銘柄) |

| 買付のタイミング | 指定日(毎月1日)の翌営業日 ※1日が休業日の場合は翌営業日 |

| 最低積立金額 | 100円 |

| 毎月の積立上限額 | 100,000円 |

| 公式ホームページ |

auカブコム証券のクレカ積立では、au PAYカードの種類にかかわらず、積立金額の1.0%のPontaポイントが還元されます。

一般カードでも、積立金額にかかわらず常に1.0%が還元されるため、年会費がかからないクレジットカードで行うクレカ積立では高還元といえるでしょう。

また、auのスマートフォンを利用しているのであれば「auマネ活プラン」という料金プランにすると、還元率は一般のau Pay カードは1.5%、au PAYゴールドカードは最大3.0%に増加※します。

※NISA口座を積み立てをした場合の還元率。

また13ヶ月以降は2.0%投資信託の月間平均保有残高に応じてPontaポイントが付与されるのも、auカブコム証券のクレカ積立の特徴です。

Pontaポイントの加算率は0.05〜0.24%です。ただし、auカブコム証券が指定する銘柄については、月間平均保有残高にかかわらず一律0.005%となります。

さらに、auの投資信託(auスマート・ベーシック、auスマート・プライム)を保有している場合は、保有残高に応じて0.02〜0.1%のPontaポイントを獲得することが可能です。

auカブコム証券のクレカ積立に対応しているau PAYカードは、基本還元率が1.0%と高水準です。

au PAYゴールドカードについては、11,000円(税込)の年会費がかかるものの、auの携帯料金を支払うと還元率が最大11%になりという魅力があります。

【au PAYカード×auカブコム証券】おすすめの1枚

au PAY カード

総合評価

| 年会費 | 無料* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |   |

| 電子マネー |

|

|

|

*1年間カード利用がないなど一部ケースで年会費1,375円(税込)がかかる

特徴

- auユーザーは年会費無料

- 百貨店や書店、映画館などでもPontaポイントが貯まる

キャンペーン情報

- 新規入会&利用で最大10,000Pontaポイントプレゼント

【au PAYカード×auカブコム証券】口コミ・評判

5点/5点 とても満足

【年齢・利用中のクレカ】30代以上・au PAYカード

…続きを読む 【投資内容と運用益】1年前から、月5万円の限度額上限まで投資信託を購入しています。購入して半年程度で売却することが多いので、収支は1~2%プラスです。

【メリットだと思うこと】auペイなどauマネーポイントにどっぷりつかっているため、au PAYカードでポイント1%と、じぶん銀行の金利0.5%上昇を目的にしています。積み立てポイントも他社と遜色ないこと、定番商品の低費用インデックス投資信託を網羅しているのも良いです。

【デメリットだと思うこと】試算状態(損益状態)がリアルタイムで反映されないので分かりにくい。投資信託売却後も資金振り替えを証券口座内で行う必要があり、手間であること。

閉じる

4点/5点 まあ満足

【年齢・利用中のクレカ】60代以上・au PAYカード ゴールド

…続きを読む 【投資内容と運用益】3年弱ほど前から積み立てて運用しています。当初は証券口座残高より積み立ててましたが、クレジッドで積み立てるほうがポイント付与もあってお得です、現在の運用益は10%ほどです。

【メリットだと思うこと】日常生活の中にKDDIのサービスを多用していますので、必然的にauカブコムを選択しました。ポイント付与や入金、引き出しもスムーズなので選んで良かったです。証券会社ってなじみの薄いところでしたが、アプリでの取引や資産の確認、値動きの確認もできることでとても使いやすくなったので満足です。

【デメリットだと思うこと】ほとんどないです。強いて言えば長期保有に対してボーナスポイントなんかあれば嬉しいです。

閉じる

4点/5点 まあ満足

【年齢・利用中のクレカ】40代以上・au PAYカード

…続きを読む 【投資内容と運用益】クレジットカードを利用して簡単に入金できるだけでなく、積立設定を行っていれば月々の積立額を自動で入金できるのが良いです。こまめにポイントを活用をして投資をしながら少しすつ利益を出しています。

【メリットだと思うこと】ポイント付与率が高く、Pontaポイントが貯まること。また100円から積立でき初心者も始めやすく、証券口座への入金が必要ないことです。

【デメリットだと思うこと】ほとんどないです。強いて言えば長期保有に対してボーナスポイントなんかあれば嬉しいです。

閉じる2位.三井住友カード×SBI証券

おすすめポイント

- クレカ積立で最大5.0%の還元(2024年10月買付分までのプラチナプリファードの場合)

- 投資信託の保有でも最大0.25%のVポイントを還元

- 2,300本を超える豊富なラインナップから投資する商品を選べる

SBI証券のキャンペーン情報

- Oliveアカウント契約口座の残高増加額とOliveフレキシブルペイのカードランクに応じて、SBI証券クレカ積立の投資信託積立額に対し、Vポイントの還元率がアップ

三井住友カード×SBI証券の基本情報

| クレカ積立のポイント還元率 | 0.5~3.0%還元※2024年5月〜10月買付分まではキャンペーンにより0.5〜5.0%還元(変更前と同様) |

|---|---|

| 対象カードの還元率 | 0.5〜7.0% |

| 投資信託保有のポイント還元率 | 月間平均保有金額の最大0.25% |

| クレカ積立対象商品の銘柄数 | 2,394銘柄 |

| 預り区分(対象口座) | 特定口座・一般口座・NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:224銘柄、成長投資枠:1,193銘柄) |

| 買付のタイミング | 毎月1日 |

| 最低積立金額 | 100円 |

| 毎月の積立上限額 | 100,000円 |

SBI証券のクレカ積立では、三井住友カードで商品の購入代金を支払うとVポイントを獲得することが可能です。クレカ積立の還元率は、以下の通りです。

| 三井住友カード プラチナプリファード Olive フレキシブルペイプラチナプリファード |

|||

| 三井住友カード ゴールド(NL) Oliveフレキシブルペイゴールド |

|||

| 三井住友カード(NL) Oliveフレキシブルペイ |

|||

2024年11月買付分からは、三井住友カードの種類だけでなく、年間利用額によっても還元率が異なる仕様に変更される予定です。また、カードの年間利用額にはSBI証券のクレカ積立(つみたて投信)分は含まれません。

ポイント還元率が大幅に改悪!今後は三井住友カード ゴールド(NL)を選ぶのがおすすめ

これまでは、三井住友カード プラチナプリファードでクレカ積立をすると、無条件で5.0%のVポイントが還元されていました。それが改悪により、最大3.0%還元に引き下げられました。

また、3.0%の還元を受けるためには、クレカ積立分を除いて、三井住友カード プラチナプリファードを年間500万円(毎月約41.67万円)も利用しなければなりません。

そこで、今後SBI証券でクレカ積立をする場合は、三井住友カード ゴールド(NL)を選ぶのも1つの方法です。

クレカ積立以外の年間利用額が100万円以上であれば、クレカ積立の付与率が1.0%となることに加え、次年度以降の年会費が永年無料になるためです。

さらに、年間利用額が100万円を達成した年は10,000ポイントがプレゼントされます。

保険料や水道光熱費、家賃、食費などの支払いを三井住友カード ゴールド(NL)にまとめることで、100万円の利用は十分可能です。

クレカ積立と日常の支払いを1枚に集約するのが可能なのであれば、SBI証券と三井住友カード ゴールド(NL)の組み合わせを選ぶと良いでしょう。

投信マイレージとVポイントアッププログラムでさらにポイントを獲得できる

SBI証券には「投信マイレージ」というサービスがあり、投資信託を保有しているだけで最大0.25%のポイントを獲得することが可能です。

三井住友カードの基本還元率は0.5%ですが、セブン-イレブンやローソンなどの対象のコンビニや飲食店などで支払いをしたときは、最大7.0%還元となります。

また「Vポイントアッププログラム」が適用されると、対象コンビニや飲食店などで三井住友カードを利用してお買い物をしたときの還元率がアップします。

2024年5月1日以降、SBI証券のクレカ積立に関連する達成条件は、次の通りです。

- 当月のVポイント投資で合計10,000ポイント以上利用(+1.0%)

- 【三井住友カード・三井住友銀行仲介口座独自特典】

当月末のNISA口座における投資信託の保有資産評価額が200万円以上※1※2ある(+0.5%) - 【三井住友カード・三井住友銀行仲介口座かつ、Olive会員独自特典】

当月末のNISA口座における投資信託の保有資産評価額が100万円以上※1※2ある(0.5%)

※1.2023年12月までのNISA/つみたてNISA口座と、2024年1月からのNISA口座の投資信託の保有資産評価額を合算して判定

※2.国内株式・海外株式は、NISA口座の保有資産評価額の集計対象とはなりません。

Vポイントアッププログラム

なお、2024年5月1日以降にSBI証券の利用時にVポイントアッププログラムを受けるためには、以下4つの設定条件を満たす必要があります。

- Vポイントアッププログラム対象カードをお持ちのうえSMBC IDを登録する

- メインポイントを青と黄色のVポイントに設定す

- Vポイントカード登録をする

- 「三井住友カードVポイント認証(Vpass/SMBC ID登録)」の登録をする

さらにSBI証券は、クレカ積立の対象商品数とNISAの対応銘柄数のどちらも豊富です。より多くの選択肢の中から投資する商品を選びたい人は、SBI証券でクレカ積立を始めてはいかがでしょうか。

【三井住友カード×SBI証券】おすすめの1枚

三井住友カード ゴールド(NL)

総合評価

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 0.5~7.0% i |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- 年間100万円以上の利用で翌年以降の年会費永年無料

- 年間100万円以上の利用で毎年10,000ポイント還元

- セブン-イレブン・ローソン・マクドナルドなどでのスマホのタッチ決済利用でポイント最大7%還元

- カード券面に番号記載のないナンバーレス仕様なのでセキュリティ面で安心

キャンペーン情報

- 新規入会&条件達成で最大7,000円分プレゼント期間:2024年4月22日~2024年6月30日

【三井住友カード×SBI証券】口コミ・評判

5点/5点 とても満足

【年齢・利用中のクレカ】40代・三井住友カード ゴールド(NL)

…続きを読む 【投資内容と運用益】つみたてNISで投資信託の運用を始めたばかりです。運用益はマイナスですが、長期目線で積み立てているので特にマイナスは気になりません。

【メリットだと思うこと】手数料が安いこととクレカ積立のポイント還元率。100万円修行さえ達成できれば永年無料の年会員、100万円達成で10,000ポイントの還元があるので実質負担0円なところ、投信マイレージが貯まるところなど。

【デメリットだと思うこと】あえて言うならSBI証券のWEBページが見にくいので、クレカ積立などの設定が楽天証券などに比べて分かりにくいところでしょうか。

閉じる

5点/5点 とても満足

【年齢・利用中のクレカ】40代・三井住友カード(NL)

…続きを読む 【投資内容と運用益】半年程前から月2万円でクレカ積立を行っています。現在の運用益は8%程です。運用しながらクレジットカードのポイントが貯まるのはメリットが大きいと思います。

【メリットだと思うこと】インターネットで調べて、取り扱い商品の多さや手数料の安さ、購入しやすさ等を考慮し、SBI証券を選びました。投資は初心者で難しいことはわからないので、使いやすさとSBI証券の信頼度の高さから選んだため、今のところとても満足しています。

【デメリットだと思うこと】もっと自分で色々調べればいいことかもしれませんが、初心者は本当に投資のことがわからないので、初心者向けに使用する言葉をもっとわかりやすくしてもらえると嬉しいです。

閉じる

5点/5点 とても満足

【年齢・利用中のクレカ】30代・三井住友カード(NL)

…続きを読む 【投資内容と運用益】1年前から開設し、つみたてNISAを始めました。ポイント還元率も良いので、生活費などを全てクレカ支払いにしてポイントも貯めています。

【メリットだと思うこと】SBI証券の他にも色々と調べましたが、手数料が思ったよりかかるものが多かったのでSBI証券に決めました。最初は何も分からずからのスタートだったので、1番は分かりやすいアプリや操作方法が簡単なものが良いと思い使っています。

【デメリットだと思うこと】イマイチだと思うことは特にありません。

閉じる3位.楽天カード×楽天証券

おすすめポイント

- 楽天カードでの積立で最大1.0%の楽天ポイントを還元

- 楽天キャッシュを併用することで最大15万円の積立が可能

- クレカ積立ができる商品のラインナップが豊富

楽天証券のキャンペーン情報

- Xフォロー&引用リポスト投稿で5,000円分のギフト券が当たる!【NISA口座開設:2024年3月31日まで】

楽天カード×楽天証券の基本情報

| クレカ積立のポイント還元率 | 0.5〜1.0% |

|---|---|

| 対象カードの還元率 | 1.0〜16.0% |

| 投資信託保有のポイント還元率 | 対象ファンドの毎月の平均保有金額×年0.017〜0.053% |

| クレカ積立対象商品の銘柄数 | 2,408銘柄 |

| 預り区分(対象口座) | 特定口座・一般口座・NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:222銘柄、成長投資枠:1,149銘柄) |

| 買付のタイミング | 毎月1日(2021年6月19日以前に楽天カードクレジット決済を利用したことのある人) 毎月8日(2021年6月20日以降に楽天カードクレジット決済を初めて利用する人) |

| 最低積立金額 | 100円 |

| 毎月の積立上限額 | 100,000円 ※楽天キャッシュとの併用で最大150,000円まで積立が可能 |

| 公式ホームページ |

楽天証券で楽天カードを使ってクレカ積立をすると、楽天ポイントを獲得できます。

ポイント還元率の決まり方は、積み立てる商品の代行手数料によって異なります。 ※代行手数料とは、投資信託を保有する人が支払う経費(信託報酬)のうち、楽天証券が受け取る手数料のこと

獲得できる楽天ポイント

楽天プレミアムカード |

楽天ゴールドカード |

左記以外の楽天カード |

||

※代行手数料が0.4%(税込)以上のファンドであれば、楽天カードの種類を問わず決済金額の1.0%が還元

※楽天ブラックカード(招待制カード)のポイント還元率は2.0%

また、楽天証券ではコストが低水準である投資信託【楽天・プラスシリーズ】のうち対象となっている商品を積み立てると、保有残高に応じた楽天ポイントが付与されます。

対象商品とポイント還元率は、以下の通りです。

- 楽天・オールカントリー株式インデックス・ファンド:0.017%

- 楽天・S&P500インデックス・ファンド:0.028%

- 楽天・先進国株式(除く日本)インデックス・ファンド:0.033%

- 楽天・日経225インデックス・ファンド:0.053%

- 楽天・NASDAQ-100インデックス・ファンド:0.05%

- 楽天・SOXインデックス・ファンド:0.05%

保有残高に対するポイント還元率はさほど高くありませんが、全世界株式や米国株式(S&P500)など、人気のある商品を保有することで楽天ポイントを獲得できるのは、1つのメリットといえます。

楽天証券でのクレカ積立で利用する楽天カードは、基本還元率が1.0%と高水準です。また、楽天市場でお買い物をするときに所定の要件を満たすと還元率が最大17倍になります。

日ごろのお買い物だけでなく、積立投資の代金を支払うときにも楽天カードを利用することで、多くの楽天ポイントを獲得できるでしょう。

楽天証券のクレカ積立では、オンライン電子マネーの「楽天キャッシュ」も併用することで、毎月15万円まで積み立てることができます。

毎月10万円以上の積み立てをしたい人は、楽天証券と楽天カードの組み合わせを選ぶのも1つの方法です。

【楽天カード×楽天証券】おすすめの1枚

楽天プレミアムカード

総合評価

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

特徴

- 楽天市場で利用するとポイント3倍、誕生月はポイント4倍

- 楽天証券の投信積立でクレジット決済をすると還元率1%

- 国内・海外空港ラウンジの利用が無料

キャンペーン情報

- 新規入会&利用で5,000ポイントがもらえる

【楽天カード×楽天証券】口コミ・評判

5点/5点 とても満足

【年齢・利用中のクレカ】20代・楽天カード

…続きを読む 【投資内容と運用益】1年半ほど前から月5万円投資信託を積み立てており、現在の運用益は+16%です。銘柄は全世界株とS&P500に連動する銘柄を7:3くらいの割合で購入しており、リスクは取りすぎないようにしています。今は別の証券口座でつみたてNISAをしていますが、新NISAは楽天証券に移行して始める予定です。

【メリットだと思うこと】楽天証券を利用していると、楽天市場でお買い物した時のポイント還元率も高くなり、楽天経済圏で生活している私にとってはとてもお得で、使い勝手も良いです。サイトのコラムもわかりやすいです。

閉じる

4点/5点 まあ満足

【年齢・利用中のクレカ】30代・楽天カード

…続きを読む 【投資内容と運用益】2年ほど前から毎月33,333円をつみたてNISAしています。そのうち500円分はポイントからです。現在の運用益は17%程度。銘柄は全世界オールカントリーです。

【メリットだと思うこと】楽天ポイントを貯めているため、楽天証券にすることで楽天市場のポイント倍率もアップする。運用益がわかりやすい。また、私は楽天銀行に預金をしているので銀行と証券の合計金額がわかるところがよい。

【デメリットだと思うこと】ポイントで貯める時の方法がわかりづらい(いまだによく分かっていない)。わからない用語が多い。

閉じる

4点/5点 まあ満足

【年齢・利用中のクレカ】30代・楽天カード

…続きを読む 【投資内容と運用益】5月から月5000円の積立NISAを始めている。現在はまだ利益が出ていない。銘柄はS&P500。

【メリットだと思うこと】楽天カード、楽天銀行を登録済みであったことと入会のポイントキャンペーンがあったことから登録した。一度登録してしまえば、楽天カードから楽天キャッシュへのチャージ、楽天キャッシュから楽天証券への入金を自動的に行なってくれるため毎月自動で手続きが完了して非常に便利。

【デメリットだと思うこと】楽天カードから銘柄を購入すると、入金等で3ヶ月ほどの期間が空くため、最初の購入までの時間がかかってしまう点は不便だった。

閉じる4位.東急カード×SBI証券

おすすめポイント

- 最大3.0%が還元される

- SBI証券の豊富なラインナップから積み立てる商品を選択できる

- 投資信託の保有でもポイントを獲得できる

東急カード×SBI証券の基本情報

| クレカ積立のポイント還元率 | 0.25〜3.0% |

|---|---|

| 対象カードの還元率 | 1.0〜20.0% |

| 投資信託保有のポイント還元率 | 月間平均保有金額の最大0.25% |

| クレカ積立対象商品の銘柄数 | 2,394銘柄 |

| 預り区分(対象口座) | 特定口座・一般口座・NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:224銘柄、成長投資枠:1,193銘柄 |

| 買付のタイミング | 毎月1日 |

| 最低積立金額 | 100円 |

| 毎月の積立上限額 | 100,000円 |

SBI証券は、三井住友カードだけでなく東急カードでクレカ積立をすることも可能です。積み立てる商品も同様に、SBI証券の2,400に迫る豊富な銘柄の中から選べます。

また、要件を満たすと投信マイレージにより、対象の投資信託の月間保有額に応じて最大0.25%が付与されます。

東急カードでクレカ積立をしたときの還元率は通常0.25%ですが「ゴールドカードで投資をする」「東急カードの年間利用額が200万円以上」などの条件を満たすと、最大3.0%が還元されます。

※5万円を超える積立額のポイント率は0.25%で、上限1,500ポイント/月になります。

東急カードを利用する機会が多い人は、SBI証券で証券口座を開いてクレカ積立をするのも選択肢の1つです。

【東急カード×SBI証券】おすすめの1枚

TOKYU CARD ClubQ JMB

総合評価

| 年会費 | 1,100円(税込) |

|---|---|

| 還元率 | 0.5%~ |

| 国際ブランド |   |

| 電子マネー |

|

|

|

特徴

- TOKYU POINT 加盟店ではポイント還元率1%

- 定期券購入やオートチャージで最大1%のポイント還元

- JMB提携航空会社の搭乗でJALマイルが貯まる

キャンペーン情報

- 新規入会後エントリーで最大2,000ポイントプレゼント*2023年4月1日(土)~2024年3月31日(日)

【東急カード×SBI証券】口コミ・評判

40代・4点/5点 まあ満足

【投資内容と運用益】昨年より毎月2万円分行っています。米国株式の投資信託で、利益はそこそこ出ています。

…続きを読む 【メリットだと思うこと】大手であるし、ユーザーも多くて情報もたくさんあるから有利だと思いました。ポイント還元はまあまあ良くて、ゴールドカードで積立するとさらによくなります。投資信託保有ポイントは楽天よりはよいです。

【デメリットだと思うこと】サイトが見にくいので慣れるまで時間がかかること。慣れても忘れてしまって、また使いにくさを感じてしまいます。

閉じる

30代・4点/5点 まあ満足

【投資内容と運用益】昨年から毎月積み立て設定をしています。先物レバレッジ型投資信託を利用していますが、想像以上の含み益です。

…続きを読む 【メリットだと思うこと】大手で信頼できますし、多くの人がおすすめしています。ユーザーが多くて情報も溢れています。結果が思ったより出ていますし、アプリがとても使いやすいです。

【デメリットだと思うこと】サイトが初心者には使いにくいと思います。慣れれば大丈夫です。

閉じる5位.マネックスカード×マネックス証券

おすすめポイント

- マネックスカードを投信積立の決済に利用すると1.1%還元

- 1,300を超える商品から積立先を選べる

- 即時出金サービスを月に5回まで実質無料で利用できる

- クレカ積立の上限額が10万円

マネックス証券のキャンペーン情報

- NISA口座でのクレカ積立 最大2.2%ポイント還元【期間:2024年9月30日まで】

- 2023年10月以降にマネックス証券のNISA口座を開設した人は、クレカ積立のポイント還元率が通常1.1%のところ2.2%ポイント還元

マネックスカード×マネックス証券の基本情報

| クレカ積立のポイント還元率 |

|

|---|---|

| 対象カードの還元率 | 1.0% |

| 投資信託保有のポイント還元率 | - |

| クレカ積立対象商品の銘柄数 | 1,694銘柄 |

| 預り区分(対象口座) | 特定口座・一般口座・NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:219銘柄、成長投資枠:1,128銘柄) |

| 買付のタイミング | 原則として毎月24日 |

| 最低積立金額 | 1,000円 |

| 毎月の積立上限額 | 100,000円 |

| 公式ホームページ |

マネックス証券のクレカ積立では、以下の通り、積立金額に応じたマネックスポイントが還元されます。

| 5万円以下 | 1.1% |

| 5万円超過~7万円以下 | 0.6% |

| 7万円超過~10万円以下 | 0.2% |

毎月10万円を積み立てると、獲得できるポイントは計730ポイント(5万円までは550ポイント、5万~7万円は120ポイント、7万~10万円は60ポイント)であり、実質のポイント還元率は0.73%となります。

なお、2024年9月30日までは、マネックス証券でNISA口座を開設した時期に応じて、還元率が引き上げられます。キャンペーン期間中の還元率は、以下の通りです。

| 2023年10月以降 | |

| 2023年9月まで |

クレカ積立に用いるマネックスカードは、初年度の年会費が無料です。次年度以降は550円(税込)の年会費がかかりますが、年に1度の利用で無料となります。

年会費が無料のクレジットカードで行うクレカ積立で、投資する商品にかかわらず最大1.1%のポイントが還元されるのは魅力的といえます。

加えてマネックスカードがあれば、マネックス証券の証券総合取引口座から即時にお金を引き出せる「即時出金サービス」を、月に5回まで実質無料で利用することが可能です。

即時出金サービスを利用するときは、通常であれば1回につき330円(税込)手数料はかかりますが、マネックスカードを持っていれば手数料分がキャッシュバックされます。

【マネックスカード×マネックス証券】おすすめの1枚

マネックスカード

総合評価

| 年会費 | 550円(税込)※ |

|---|---|

| 還元率 | 1.0%〜 |

| 国際ブランド |  |

| 電子マネー |

|

|

|

※初年度無料(前年1年間に1回でも利用があれば翌年も無料)

特徴

- 投資信託の積立に利用すると還元率1.1%

- マネックス証券の「即時出金サービス」が月5回まで無料

【マネックスカード×マネックス証券】口コミ・評判

30代・5点/5点 とても満足

【投資内容と運用益】つみたてNISA(月33,333円)とiDeCoの積み立て(月15,000円)をしています。運用益は銘柄により3〜5%ほどです。

…続きを読む 【メリットだと思うこと】個別株投資を始めた際にマネックス証券に口座を持っていました。個人投資家の父にツールの使いやすさから勧められたのですが、アプリがとても使いやすいです。あまり日中株価を見る時間がないのですが、便利なツールと見やすいHPのおかげで順調に資産が増えています。

【デメリットだと思うこと】スマホでも登録操作がもっと簡単になるといいなと思います。口座登録や変更などもわかりやすく使えると嬉しいです。

閉じる

20代・4点/5点 まあ満足

【投資内容と運用益】1年ほど前から月5万円投資信託を積み立てています。運用益は+13%ほどです。主にS&P500に連動する銘柄を購入しており、目先の運用益は気にせずに淡々と積み立てるようにしています。

…続きを読む 【メリットだと思うこと】マネックスカードで支払いをするとポイント還元率がかなり高く、ほかの証券会社とクレジットカードの組み合わせよりも高いので選択しました。証券口座の開設がWEBから簡単にできました。手続きが簡単でよかったと思います。株式も小額から購入できるので手軽に始めやすいです。

【デメリットだと思うこと】ポイント還元率が高いのは魅力的なのですが、ポイントの使い道が多くないので、困ることがあります。

閉じる

30代・4点/5点 まあ満足

【投資内容と運用益】投資信託(eMaxisslim S&P500)を月3万円積立購入しています。インデックス投資なので15%くらいの運用益しか得られていません。

…続きを読む 【メリットだと思うこと】クレカ積立が1.1%還元と、他証券会社と比較すると高くなっているのが魅力です。銘柄数や使いやすさについては他証券会社と大差ないと感じますが、ポイント還元率が1.1%と高いことが高い満足度に繋がっています。

【デメリットだと思うこと】積立NISAだと12月分が年内決済に間に合わないことがあります。決済日を早くするといった対応を早急に取っていただきたいです。

閉じる6位.PayPayカード(クレジットつみたて)×PayPay証券

おすすめポイント

- 0.7%のPayPayポイント付与

- PayPayカードはPayPay残高にチャージできる唯一のカード

PayPay証券のキャンペーン情報

- クイズに正解してPayPay証券口座を開設すると500ポイント付与

- さらにNISA口座を開設すると500ポイント付与

PayPay証券の基本情報

| クレカ積立のポイント還元率 | 0.7% ポイントの付与は5万円の積立額まで |

|---|---|

| 対象カードの還元率 | カード利用:1.0%

クレジット(旧あと払い):1.0% ※PayPayとの合算値 |

| 投資信託保有のポイント還元率 | - |

| クレカ積立対象商品の銘柄数 | 117銘柄 |

| 預り区分(対象口座) | 特定口座・一般口座・新NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:31銘柄、成長投資枠:115銘柄) |

| 買付のタイミング | 毎月28日 |

| 最低積立金額 | 1,000円 |

| クレカ積立の上限額 | 100,000円 |

| クレカ積立に関する記事のURL |

PayPay証券では、キャッシュレス決済アプリのPayPayに搭載される「クレジット(旧あと払い)」という機能を利用してクレカ積立(クレジットつみたて)ができます。

クレジットは、PayPayの利用金額をあとでまとめてクレジットカードで支払う機能です。クレジットを利用するためには、あらかじめPayPayにPayPayカードを登録する必要があります。

クレジットを利用できるようにしていると、クレジットカードが利用できないお店でも、PayPayが利用できれば、実質的にクレカ払いができるようになります。

PayPayカードは年会費が永年無料であり、基本還元率が1.0%とコストパフォーマンスが高い点が特徴的です。また、クレジットで支払いをするとPayPayの還元率が通常の0.5%から1.0%にアップします。

クレジットつみたてでは、積立金額の0.7%のPayPayポイントが付与されます。

また、PayPay証券であれば、PayPayアプリ内から直感的かつ簡単な操作でNISAの取引が可能です。

より手軽な操作で取り引きをしたい人や、日常的にPayPayまたはPayPayカードを利用する機会が多い人は、PayPay証券のクレカ積立がおすすめです。

【PayPayカード×PayPay証券】おすすめの1枚

PayPayカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- PayPay残高にチャージできる唯一のクレジットカード

- Yahoo!ショッピングなら3%のポイント付与

- 「PayPayステップ」で毎月の利用額に応じて、還元率が最大1.5%にアップする

- スタイリッシュな縦型カードも選べる

7位.セゾンパール・アメリカン・エキスプレス・カード×セゾンポケット

おすすめポイント

- 証券取引所に上場している個別株やETFにも投資ができる

- 投資信託の対象本数は2本であり初心者でも選びやすい

- セゾンパール・アメリカン・エキスプレス・カードはQUICPayの決済で2.0%還元i

セゾンパールアメックス×の基本情報

| クレカ積立のポイント還元率 | 0.1〜0.5% |

|---|---|

| 対象カードの還元率 | 0.5〜2.0%i |

| 投資信託保有のポイント還元率 | - |

| クレカ積立対象商品の銘柄数 | 投資信託:2銘柄 株式・ETF:約140銘柄 |

| 預り区分(対象口座) | 特定口座・NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:2銘柄、成長投資枠:2銘柄) |

| 買付のタイミング | 毎月8日 |

| 最低積立金額 | 1,000円 ※個別株の積み立ては5,000円 |

| 毎月の積立上限額 | 50,000円 |

| 公式ホームページ |

セゾンポケットで積み立てられる商品は「セゾン・バンガード・ グローバルバランスファンド」「セゾン資産形成の達人ファンド」の2本に絞られています。どちらも、つみたてNISAに対応しています。

他のクレカ積立と比較して対象商品数は少ないですが、投資経験が少ない人にとっては投資先を選びやすいといえるでしょう。

またセゾンポケットであれば、投資信託だけでなく証券取引所に上場している個別株やETFにも積み立てが可能です。

セゾンポケットでクレカ積立ができる「セゾンパール・アメリカン・エキスプレス・カード」は、QUICPayで決済をすると通常0.5%の還元率が2.0%iにアップします。

QUICPayで支払いをする機会が多い人は、セゾンパール・アメリカン・エキスプレス・カードを作り、セゾンポケットでクレカ積立を始めてはいかがでしょうか。

【セゾンパールアメックス×セゾンポケット】おすすめの1枚

セゾンパール・アメリカン・エキスプレス・カード/Digital

総合評価

| 年会費 | 無料* |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

*前年にカード利用がなければ1,100円(税込)

特徴

- ETCカードは無料で即日発行可能

- 有効期限のない永久不滅ポイント

- QUICPay加盟店で買い物をすると、利用金額の2%還元 i

- 海外でのショッピング利用で永久不滅ポイントが通常の2倍

- 「セゾンパール・アメリカン・エキスプレス・カード Digital」なら、最短5分で発行され、後日ナンバーレスカードが届くi

キャンペーン情報

- 新規入会&利用条件達成で最大11,000円相当プレゼント

- ┗条件達成で最大8,000円相当(永久不滅ポイント1,600ポイント)プレゼント

- ┗条件達成で最大3,000円のキャッシュバック*期間:〜2023年12月31日(日)まで

【セゾンパールアメックス×セゾンポケット】口コミ・評判

30代・4点/5点 まあ満足

【投資内容と運用益】昨年から少しずつ積み立てをしています。月に2万円です。利益は思ったより出ています。

…続きを読む 【メリットだと思うこと】友人からおすすめされましたし、たまたまキャンペーンがあって、お得感を感じました。設定が簡単ですし、サポートも充実していて安心して使えます。

【デメリットだと思うこと】今後は短期投資も他の証券会社のように充実して、使いやすいサイトなどを作ってほしいです。

閉じる

30代・4点/5点 まあ満足

【投資内容と運用益】月に1万円の投資をしています。利益は最近出始めました。

…続きを読む 【メリットだと思うこと】他にはない投資商品があることです。特に難しいこともありませんでしたし、少しずつ利益がでています。

【デメリットだと思うこと】特にありませんが、設定すれば正直やることがないので暇です。

閉じる8位.エポスカード×tsumiki証券

おすすめポイント

- 対象銘柄が5本なので、投資初心者でも選びやすい

- エポスポイントを投資することも可能

- エポスゴールドカードやエポスプラチナカードで積み立てるとポーナスポイントを獲得しやすくなる

エポスカード×tsumiki証券の基本情報

| クレカ積立のポイント還元率 | 年間の積立金額の0.1〜0.5% |

|---|---|

| 対象カードの還元率 | 0.5% |

| 投資信託保有のポイント還元率 | - |

| クレカ積立対象商品の銘柄数 | 5銘柄 |

| 預り区分(対象口座) | 特定口座・NISA(つみたて投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:4銘柄、成長投資枠:0銘柄) |

| 買付のタイミング | 積み立てをする月や商品によって異なる |

| 最低積立金額 | 100円 |

| 毎月の積立上限額 | 100,000円 |

| 公式ホームページ |

tsumiki証券では、エポスカードで商品を買い付けることで、年間積立金額に応じたエポスポイントが還元されます。

クレカ積立でのポイント還元率は、初年度が0.1%です。2年目以降は1年が経過するごとに0.1%ずつ増えていき、5年以上の積み立てで0.5%となります。

エポスゴールドカードやエポスプラチナカードで積み立てをすると、ポーナスポイントを獲得しやすくなります。tsumiki証券の年間積立金額も、ボーナスポイントの条件となる年間の利用金額に含まれるためです。

tsumiki証券で選択できる商品は、5本に絞られています。投資の経験者からすると物足りなく感じられるかもしれませんが、投資の初心者にとっては投資先を選びやすいといえるでしょう。

クレカ積立の上限額は、新NISAの開始にともない2024年1月取引分から毎月10万円に引き上げられました。

*注釈用テキスト出典:「tsumikiの新NISA」【エポスカード×tsumiki証券】おすすめの1枚

エポスカード

総合評価

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |

|

|

|

特徴

- 年会費無料ながら、海外旅行時の疾病治療費用保険が270万円と高水準

- エポスポイントUPサイトでのネットショッピングでポイント2倍~最大30倍

キャンペーン情報

- Webからの新規入会で、2,000円相当プレゼント ※マルイでの店頭受け取りを選択の場合

【エポスカード×tsumiki証券】口コミ・評判

30代・5点/5点 とても満足

【投資内容と運用益】将来に向けての漠然として不安からYouTubeでtsumiki証券を知ってから、月に1万円ほど投資信託をコツコツ積み立てています。利益は20%ほど出ていますが、相場の動向はあまり気にしておりません。

…続きを読む 【メリットだと思うこと】初心者でも親しみやすいと直感的に感じたこと、たまたまマルイに行った時に知って始めたのがきっかけです。アプリで金額の管理をしているのですが、ちょこちょこモチベーションの上がるような機能があり、少し嬉しくなるのが良いなと感じます。

【デメリットだと思うこと】金融を身近に感じることができます。良くも悪くも選べる投資信託の種類が5種類と少ないです。イマイチというか人を選ぶと思います。今後増えるかどうか気になりますね。

閉じる

20代・4点/5点 まあ満足

【投資内容と運用益】半年ほど前から、毎月3万円ほど積み立てています。運用益は10%ほどです。長期投資を意識し、毎月一定額を積み立てることで、購入費の平均化を図っています。

…続きを読む 【メリットだと思うこと】tumiki証券は、エポスカードで積立ができて、さらにポイントももらえます。もらったポイントでさらに投資をすることもできるので選びました。口座開設から、積立設定まで複雑な設定が要らず、シンプルで使いやすくて良かったです。

【デメリットだと思うこと】投資先をもう少し多かったら、もっと良かったなと思いました。他、クレカ積立のポイント還元率がもっと高かったらいいなと思います。

閉じる9位.SAISON CARD Digital×大和コネクト証券

おすすめポイント

- 有効期限のないポイントである「永久不滅ポイント」が還元される

- SAISON CARD Digitalは申し込みから最短5分で発行される

- 対象商品が厳選されており投資の初心者でも選びやすい

大和コネクト証券のキャンペーン情報

- 最大10,000円相当プレゼント!新NISAスタートダッシュキャンペーン!

- キャンペーン期間:2024年3月29日まで

SAISON CARD Digital×大和コネクト証券の基本情報

| クレカ積立のポイント還元率 | 0.1〜0.5% |

|---|---|

| 対象カードの還元率 | 0.5% |

| 投資信託保有のポイント還元率 | - |

| クレカ積立対象商品の銘柄数 | 51銘柄 |

| 預り区分(対象口座) | 特定口座・新NISA(つみたて投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠:29銘柄、成長投資枠0銘柄) |

| 買付のタイミング | 毎月5日 |

| 最低積立金額 | 1,000円 |

| 毎月の積立上限額 | 100,000円 |

| 公式ホームページ |

SAISON CARD Digitalは、スマートフォンアプリを用いて管理するクレジットカードです。

申し込みをすると最短5分でデジタルカードが発行され、商品の購入代金の支払いに充てられるだけでなく、大和コネクト証券に登録してクレカ積立をすることも可能となります。

SAISON CARD Digitalで、大和コネクト証券のクレカ積立をすると、積立金額5,000円以上で、永久不滅ポイントが付与されます。ポイントの還元率は0.1〜0.5%です。

永久不滅ポイントには有効期限がないため、一般的なポイントとは異なり、保有し続けていても期限が切れて消滅することはありません。

大和コネクト証券のクレカ積立は、対象銘柄が51本と他の証券会社と比較して少なめですが、投資の初心者にとっては投資する商品が選びやすいともいえます。

また、大和コネクト証券であれば、毎月10万円までクレジットカードでの決済が可能です。

【SAISON CARD Digital×大和コネクト証券】おすすめの1枚

SAISON CARD Digital

総合評価

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |     |

| 電子マネー |

|

|

|

特徴

- 最短5分でスマホアプリ「セゾンPortal」にデジタルカードを発行

- デジタルカードのデザインは「セゾンPortal」で着せかえができる

【SAISON CARD Digital×大和コネクト証券】口コミ・評判

50代・2点/5点 やや不満

【投資内容と運用益】月5万円の積み立てを実施しています。積み立ての商品は、米国株S&P500インデックス投信です。米国株が緩やかに上昇を続けているので、運用益は出ています。長期での投資を目的としており、いわゆる「ほったらかし積み立て」です。

…続きを読む 【メリットだと思うこと】もともと、大和コネクト証券の口座を持っており、クレジット積み立てでポイントがつくため利用しています。クレジットカードによる積み立てでポイントが還元されるところが、よいと思います。

【デメリットだと思うこと】クレジットカードによる積み立ての還元率が0.5%で他社が多く1%還元しているため、もう少し上げて欲しい。

閉じる10位.イオンカード×WealthNavi

おすすめポイント

- WealthNaviであれば投資先の商品が自動的に選定される

- 積み立てを開始したあとは、必要に応じて保有資産のリバランスが行われる

- イオンカードはイオングループでのお買い物で割引が受けられる

WealthNaviのキャンペーン情報

- 新たにWealthNaviで資産運用を始めた人に、入金額と「おまかせNISA」のご利用状況に応じて最大5,000円プレゼント

- 初めて入金した日を対象期間の開始日として、開始日が属する月を1カ月目とし、6カ月目の末日が対象期間の終了日

イオンカード×WealthNaviの基本情報

| クレカ積立のポイント還元率 | 0.5% |

|---|---|

| 対象カードの還元率 | 0.5〜2.5% |

| 投資信託保有のポイント還元率 | - |

| クレカ積立対象商品の銘柄数 | - (10銘柄のETFを通じて運用されるが選べるわけではない) |

| 預り区分(対象口座) | 特定口座・一般口座・NISA(つみたて投資枠・成長投資枠) |

| 新NISAの対応可否 | 〇 (つみたて投資枠は1銘柄、成長投資枠は6銘柄のETFを通じて運用されるが選べるわけではない) |

| 買付のタイミング | 11日(当月7日に積み立ての設定をした場合) または 翌月1日(月末の3日前に積み立ての設定をした場合) |

| 最低積立金額 | 10,000円 |

| 毎月の積立上限額 | 50,000円 |

| 公式ホームページ |

WealthNaviとは、ロボアドバイザーによって資産運用を全自動で行ってくれるサービスのことです。

どの程度の損失までを許容できるのか(リスク許容度)を決めることで、投資先の選定買い付けなどが自動的に行われます。

また、保有する商品の価格が変動したとき、資産配分を自動でリバランスする機能もあります。資産運用ですべきことのほぼすべてを任せられるため、投資の初心者でも安心です。

WealthNaviでは、イオンカードを用いて積立投資をすることが可能です。イオンカードで積立金額を支払うと、0.5%のWAONポイントが還元されます。

イオンカードの還元率は通常0.5%ですが、イオングループの対象店舗でお買い物をすると1.0%還元となります。

またイオンカードには「毎月20日と30日は対象店舗でのお買い物代金が5%Off」「イオンシネマでの映画鑑賞料金を割引」など、さまざまな特典があります。

WealthNaviはこれまで一般NISAにしか対応していませんでしたが、新NISAの開始にともないつみたて投資枠と成長投資枠の両方を利用できるようになりました。クレカ積立にも対応しています。

ただし、利用する非課税枠や運用商品を自分自身で選ぶのではなく、判定されたリスク許容度に応じて自動で運用される仕組みとなります。

【イオンカード×WealthNavi】おすすめの1枚

イオンカード(WAON一体型)

総合評価

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5%~1.0% |

| 国際ブランド |    |

| 電子マネー |

|

|

|

特徴

- 縦型のカードデザイン

- イオングループの対象店舗でのお買い物でWAON POINTが2倍

- 所定の条件を満たすと、無料でゴールドカードの発行が可能

キャンペーン情報

- Webからの新規入会で1,000WAON POINT進呈

- 期間中の利用で最大4,000WAON POINT進呈(利用金額の10%) 期間:2024年1月9日〜(利用期間はカード登録月の翌々月10日まで)

【イオンカード×WealthNavi】口コミ・評判

30代・5点/5点 とても満足

【投資内容と運用益】積立額は毎月1万円で、イオンカードセレクトを利用しています。WealthNaviのクレカ積立を利用すると、イオンカードセレクトのWAON POINTがさらに2倍貯まるので、お得に積立をすることができます。また、WealthNaviの運用方針は、長期・分散・積立です。長期にわたって積立を続ければ、運用のリスクを抑えながら、着実に資産を増やしていくことができます。現在、1年間の積立額は12万円で、運用益は2万円程度です。まだ運用期間が短いので思うような利益が出ているとは言えませんが、今後も長期にわたって積立を続けていきたいと思います。

…続きを読む 【メリットだと思うこと】株式や投資信託などの金融商品について、専門的な知識がありません。そのため自分で投資をするのは不安でした。WealthNaviは、ロボアドバイザーサービスなので、専門家が代わりに資産運用をしてくれるのが魅力的でした。運用状況や資産運用に関する情報を、定期的に提供してくれます。そのため、運用状況を把握しやすく、安心して資産運用をすることができます。それと手数料は、1.1%です。これは、他のロボアドバイザーサービスと比較して、比較的安価な方だと思います。

【デメリットだと思うこと】積立額や積立日を、スマートフォンのアプリから簡単に変更できるようにするなど、手続きをより簡単にしてほしいと思います。

閉じる

20代・4点/5点 まあ不満

【投資内容と運用益】社会人になり、月3万円投資信託を購入しています。現在の運用益は12.1%です。来年からは個別銘柄の選定をしていこうと考えています。

…続きを読む 【メリットだと思うこと】投資未経験だったため、友人がWealthNaviを勧めてもらったのがきっかけです。使いやすさと見やすさを重視しているので、そこが自分的には問題なく使えているので嬉しいです。

【デメリットだと思うこと】WealthNaviだからこそ、手数料が安くなる商品であったり、魅力のある投資信託が新しくでれば良いなと期待しています。

閉じる

30代・4点/5点 まあ不満

【投資内容と運用益】半年前ほどから月2万円で積み立てていっています。基本的な銘柄選定はほぼロボアドバイザーに任せてやっています。

…続きを読む 【メリットだと思うこと】リターンが基本的にいいですし、サポート体制もしっかりとしているので、リスクの大きさ小ささを選びながら投資できます。また、投資対象が広く分散していますので、リスク回避をうまくやりつつ投資がしやすくていいと思います。操作もやりやいです。

【デメリットだと思うこと】もっとキャンペーンとかがあると、面白くもっと使っていけるかなと思っています。

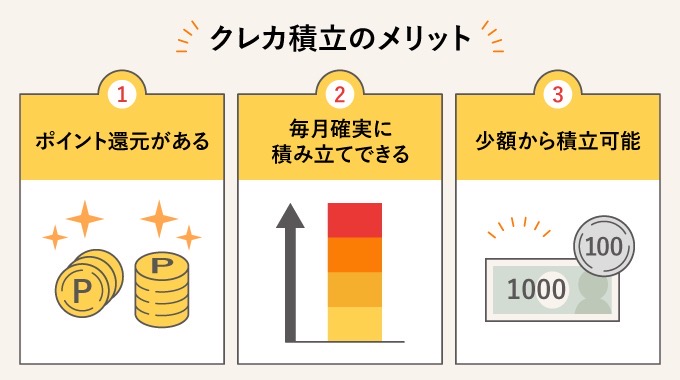

閉じるクレカ積立のメリット

ここで改めて、クレカ積立のメリットをご紹介しておきましょう。主なメリットは、以下の通りです。

- ポイント還元がある

- 一度の設定で毎月確実に積み立てができる

- 100円や1,000円などの少額から積立ができる

クレカ積立のメリット

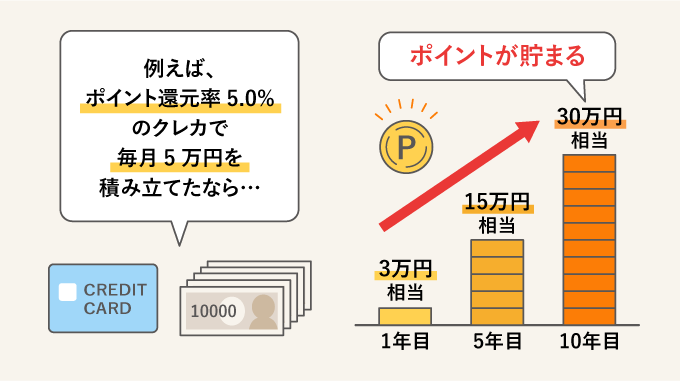

メリット1.ポイント還元がある

クレカ積み立てでは、毎月の積み立て金額に応じてポイントを付与してもらえます。獲得したポイントには、現金と同様の価値があります。

例えば、クレカ積立の還元率が1.0%である場合、毎月3万円の積み立てをすると、1か月で300円相当、1年で3,600円相当のポイントを獲得することが可能です。

証券会社とクレジットカードの組み合わせごとにクレカ積立の還元率をまとめると、以下の通りです。

| SBI証券×三井住友カード | 〇2024年11月買付分より 〇2024年10月買付分まで |

| マネックス証券×マネックスカード |

|

| 楽天証券×楽天カード | ・楽天プレミアムカード:1.0% ・楽天ゴールドカード:0.75% ・上記以外の楽天カード:0.5% ・楽天カード全種類:1.0% |

| 東急カード×SBI証券 | 0.25〜3.0% |

| auカブコム証券×au PAYカード | 1.0% ※マネ活プラン加入で1.5% ※au PAYゴールドカードであればマネ活プランの加入とNISA口座でのクレカ積立で最大3.0%(13ヶ月目以降は2.0%) |

長期でクレカ積立をすると、どのくらいのポイントを得ることができるでしょうか。

毎月5万円を積み立てる場合、ポイントの還元率ごとに獲得できるポイントを試算すると、次の通りとなります。

毎月5万円を積み立てたときに還元されるポイント

| 還元率3.0% * 例:三井住友カード プラチナプリファード・au PAYゴールドカード

|

還元率1.1% 例:マネックスカード  |

還元率1.0% 例:楽天プレミアムカード・三井住友カード ゴールド(NL)  |

|

|---|---|---|---|

| 1年目 | 18,000 |

6,600 |

6,000 |

| 5年目 | 90,000 |

33,000 |

30,000 |

| 10年目 | 180,000 |

66,000 |

60,000 |

還元率が3.0%のクレカで積み立てをすると、積立期間が1年間でも1万8,000円相当のポイントを獲得できます。10年間積み立てを継続した場合、獲得できるポイントは18万円相当にもなります。

続いて、毎月10万円ずつ積み立てたときに獲得できるポイントをみていきましょう。試算結果は、以下の通りです。

| 還元率3.0% 例:三井住友カード プラチナプリファード・au PAYゴールドカード  |

還元率1.0% 例:楽天プレミアムカード・三井住友カード ゴールド(NL)  |

還元率0.73% マネックスカード  |

|

|---|---|---|---|

| 1年目 | 36,000 |

12,000 |

8,760 |

| 5年目 | 180,000 |

60,000 |

43,800 |

| 10年目 | 360,000 |

120,000 |

87,600 |

還元率が1.0%以上であれば、10年間で10万ポイント以上獲得が可能です。

長期運用すればするほどポイントは確実に貯まっていきます。

還元率が1.0%のクレジットカードであっても、5年間の積み立てで3万円相当、10年間で6万円相当のポイントを獲得することが可能です。

投資先の商品が元本割れしたとしても、クレカ積立であれば獲得したポイントで損失を相殺できるかもしれません。

現金とほぼ同等価値があるポイントが還元されるクレカ積立であれば、損失の発生に抵抗がある人でも投資を始めやすいといえます。

メリット2.一度の設定で毎月確実に積み立てができる

金融商品を購入するときは、証券会社で注文をする必要があります。購入をするたびに、商品を選んで金額を指定するとなると、手間や時間がかかるでしょう。

また、現金で商品を買い付けるためには、あらかじめ証券口座に入金しておかなければなりません。

その点、クレカ積立であれば、積み立てられて商品と金額を指定したあとは、所定のタイミングで自動的に買い付けられていきます。

証券口座への入金も不要であるため、クレカ積立は現金での投資と比較して手間があまりかからないといえます。

メリット3.100円や1,000円などの少額から積立ができる

証券会社の多くは、100円または1,000円からクレカ積立ができます。

毎月の積立額が少ないのであれば、たとえ損失が発生したとしても小規模で済むでしょう。

最初からまとまった金額を投資することに抵抗がある人でも、少額から積み立てができるクレカ積立であれば投資を始めやすいでしょう。

クレカ積立のデメリット

一方でクレカ積立には、次のようなデメリットがあります。クレカ積立を始めるときは、デメリットを理解することが重要です。

- 月1回しか積立できない

- 家族カードはクレカ積立ができない

クレカ積立のデメリット

デメリット1.月1回しか積立できない

通常の積立投資であれば、証券会社によっては投資するタイミングを毎月だけでなく毎週や毎日などに設定することができます。

投資するタイミングをできるだけ分散させてリスク軽減効果を高めたいと考えて、投資タイミングを毎日や毎週に設定する投資家は少なくありません。

一方、クレカ積立では、商品を買い付けるタイミングは基本的に毎月のみであり、毎週や毎日に設定することはできません。

また、クレカ積立では商品を買い付けるタイミングがあらかじめ指定されているため、通常の投信積立と比較して融通が利かないといえます。

デメリット2.家族カードはクレカ積立ができない

クレカ積立に対応しているのは、原則として本カードのみです。そのため、家族カードでクレカ積立をすることはできません。

配偶者や子どもなど家族カードしか持っていない人がクレカ積立をするためには、本人名義のクレジットカードを作成する必要があります。

クレジットカードは「安定した収入がある」「18歳以上」など、カード会社が定める条件を満たしてなければ作成できません。

クレジットカードの作成条件を満たしておらず、本カードを持てない人は、クレカ積立ができないということになります。

クレカ積立を始めるカードと証券会社を選ぶ際のポイント

クレカ積立を始めるためには、証券会社とクレジットカードの組み合わせを選ぶ必要があります。以下を比較して選ぶと良いでしょう。

- クレジットカードのポイント還元率

- 獲得できるポイントの種類

- 証券会社の取扱商品の数

- 毎月の積立上限額

1つずつ解説します。

クレジットカードのポイント還元率

クレカ積立の醍醐味は、現金とほぼ同じ価値があるポイントを獲得できることです。そのため、ポイント還元率はクレジットカードと証券会社の組み合わせを選ぶうえで重要な比較要素といえます。

ポイント還元率を比較するときは、「積立金額に対して付与されるポイント」だけでなく「獲得したポイントにいくらの価値があるのか」もよく確認しましょう。

ポイントをお金に換算したときの価値は、多くの場合で1ポイント=1円ですが、ポイントの種類や交換先によっては2円や3円などになっている場合があるためです。

また、ポイント還元率とあわせてクレジットカードの年会費と、それに見合うリターンがあるかどうかもよく検討することが大切です。

クレカ積立の還元率が高いクレジットカードは、年会費も高い傾向にあります。

その一方で、年会費が高いカードには、海外旅行保障保険や空港ラウンジの無料利用などの充実した特典・サービスが付帯されていることもあります。

ポイント還元率だけでなく、年会費や特典・サービスなども確認し、自分自身にとって総合的にメリットがあるかどうかをよく検討しましょう。

獲得できるポイントの種類

せっかく多くのポイントを獲得しても、使い道がなく持て余してしまっては本末転倒です。クレジットカードを選ぶ際は、ポイント還元率だけでなく獲得できるポイントの種類と使い道もあわせて確認しておくと良いでしょう。

クレジットカードの利用で獲得できるポイントの主な使い道は、次の通りです。

- クレジットカードの利用金額の支払いに利用する

- 商品やギフトカードなどと交換する

- カタログギフトと交換する

- 互換性のある他のポイントと交換する

- 航空会社のマイルと交換する

- 金融商品の買付に利用する

クレジットカードのポイントは、家計を楽にしたりレジャーを楽しんだり、日ごろは味わえないグルメを堪能したりと、さまざまなことに活用できます。

クレカ積立を始めるクレジットカードは、獲得したポイントを何に使いたいのかも考えて選ぶことをおすすめします。

証券会社の取扱商品の数

証券会社によって、クレカ積立の対象となっている商品のラインナップが異なります。また、新NISAの対象商品数も千差万別です。

クレカ積立や新NISAの対象商品数が多い証券会社であれば、豊富な選択肢から自分自身に合った銘柄を選ぶことができます。

また、インターネットや書籍などで紹介されているおすすめの銘柄にも投資がしやすいでしょう。

一方、金融商品に投資した経験があまりなく、選択肢が多いと選びにくいという人は、クレカ積立の対象銘柄数が少ない証券会社を選ぶのも1つの方法です。

毎月の積立上限額

クレカ積立の上限額は、5万円または10万円です。金融商品取引法に関する内閣府令の上限額の引き上げが発表された後、各証券会社からクレカ積立に関する新たな規定を公開しています。

各証券会社ごとに改訂内容はさまざま、これからクレカ積立をスタートさせる人は積立上限額やポイント還元率についてもよく確認しておきましょう。

クレカ積立の始め方

クレカ積立は、どのような手順で始められるのでしょうか。

ここからは、SBI証券を例に、クレカ積立を始めるときの手順をご紹介します。

証券会社での設定方法

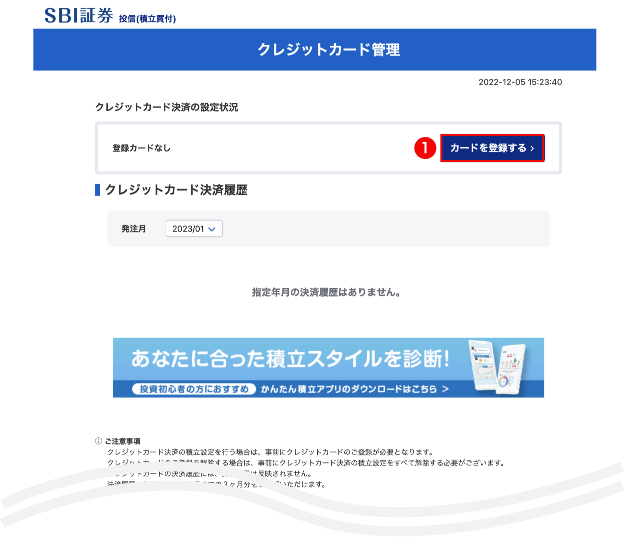

クレカ積立をするためには、決済に用いるクレジットカードを事前に登録しておく必要があります。

SBI証券で三井住友カードを登録するときの手順は、次の通りです。

- SBI証券の口座を開設する

- 「三井住友カードを登録する」からSBI証券のWEBサイトにログインをする

- 「カードを登録する」をクリックして三井住友カードを登録する

- SBI証券のお客様サイトにログイン後、メニューにある「取引」>「投資信託」>「投信(積立買付)」>「積立設定銘柄を探す」から、積立する投資信託を選ぶ

- 詳細情報がページに表示されたら、積立買付を選ぶ

- 決済方法をクレジットカードに選択し、毎月の積立金額を入力

- 画面に表示された内容を確認し、問題がなければ設定を完了する

※参考:三井住友カード「三井住友カードつみたて投資」

SBI証券で三井住友カードを登録してクレカ積立をするときの流れ

▼Vpass IDまたはSMBC IDでログインした後、「クレジットカード管理」ページで利用するクレカを登録

▼積立する投資信託を選ぶ

▼つみたて投資枠で買付をする場合は、上記5の手順のときに設定。投信パワーサーチの「ファンドを絞り込む」機能を使い、「取扱取引」で「つみたてNISA」を選ぶと、購入できる投資信託だけが表示される。

▼「つみたてNISA買付」をクリック!

投資スケジュール

証券会社にクレジットカードを登録し、期日までに積み立ての設定を済ませると、所定の日に商品が自動的に買い付けられます。

SBI証券で三井住友カードを用いてクレカ積立をする場合、商品の買い付けや代金の支払い日などのスケジュールは以下の通りとなります。

〇三井住友カードでSBI証券のクレカ積立を利用した場合の投資スケジュール

| 1.カード登録+積立する投資信託を選択 | 毎月10日まで |

|---|---|

| 2.カード認証+売上 | 翌月14日頃 |

| 3.投信積立利用金額に応じたVポイントをもらえる | 月末頃まで |

| 4.投資信託の買付 | 翌月第1営業日 |

〇三井住友カードでSBI証券のクレカ積立を利用した場合の支払いスケジュール

| 1.カード登録+積立する投資信託を選択 | 毎月10日まで |

|---|---|

| 2.投資信託の買い付け | 翌月1日 |

| 3.約定、商品の受けわたし | 買い付けから数日後 |

| 4.カード代金の支払日 | 翌月10日もしくは26日 |

三井住友カードは、利用金額が所定の登録口座から引き落とされる日を、毎月10日と26日から選択できます。

三井住友カードでクレカ積立をした場合、商品を買い付けた代金は他の利用金額とあわせて10日または26日に口座から引き落とされます。

クレカ積立に関するQ&A

最後に、クレカ積立についてのよくある質問に、マネーギーク編集部が回答します。

Q.クレカ積立でポイント還元率の一番高いカードは?

クレカ積立によるポイント還元率がもっとも高いのは、以下の組み合わせです。還元率は、3.0%となります。

- SBI証券×三井住友プラチナプリファード・Oliveプラチナプリファード(利用金額が年間500万円以上)

- SBI証券×東急カード(各種ゴールドカードでその他の要件を満たした場合)

- auカブコム証券×au PAYゴールドカード(au マネ活プラン加入の場合)

Oliveフレキシブルペイとは、柔軟に支払い方法を選択できるカードのことです。キャッシュカード機能に加えて、以下3つの機能が搭載されています。

- デビットモード:利用金額が即時に口座から引き落とされる機能

- クレジットモード:利用金額を後で支払う機能

- ポイント払いモード:貯まっているVポイントで支払う機能

Oliveフレキシブルペイの機能

Oliveフレキシブルペイであれば、スマホアプリ1つでカードや三井住友銀行の口座、SBI証券での資産運用をまとめて管理できます。

三井住友プラチナプリファードとOliveプラチナプリファードは、クレカ積立の還元率が高い一方で、33,000円(税込)の年会費がかかります。

そのため、クレカ積立の還元率だけでなく、特典や付帯されている保険などの内容も確認し、自分自身にとってメリットがあるかどうかを考えることが大切です。

Oliveプラチナプリファード

総合評価

| 年会費 | 33,000円(税込)* |

|---|---|

| 還元率 | 1.0%~20%※ |

| 国際ブランド |  |

| 電子マネー |

|

|

|

*初年度無料

※対象のコンビニ・飲食店でスマホのタッチ決済を利用すると最大7.0%還元。さらに「Vポイントアッププログラム」と「家族ポイント」を併用すると通常のポイント分を含んだ最大20%還元まで実現可能。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

特徴

- 高還元率のポイント特化型プラチナカード

- 対象のコンビニ・飲食店で最大20%ポイント還元

- 年間100万円の利用ごとに継続特典として10,000ポイントプレゼント(最大40,000ポイント)

キャンペーン情報

- 新規入会&条件達成で最大23,600円相当プレゼント期間:2024年5月1日~

Q.クレカ積立で5万円以上の積み立てができる?

2024年3月に金融商品取引業等に関する内閣府令が改正されたことで、各証券会社はクレカ積立の上限額を毎月10万円に引き上げました。そのため、ほとんどの証券会社で毎月5万円以上をクレジットカードで積み立てることが可能です。

また、楽天証券であれば、楽天カードによるクレカ積立と、楽天キャッシュの積み立てを併用することで、毎月最大15万円の積み立て投資が可能です。

他にも、複数の証券会社でクレカ積立をする方法があります。

Q.iDeCo(イデコ)はクレジットカード払いが可能?

口座を開く金融機関にかかわらず、iDeCoの掛金をクレジットカードで支払うことはできません。iDeCoの掛金の支払い方法は、原則として口座引き落としのみであるためです。

また、掛け金が口座振替口座から引き落とされるのは、金融機関にかかわらず毎月26日となります。

Q.クレカ積立をする証券会社とカードの賢い選び方は?

まず、すでに持っているクレジットカードでクレカ積立ができないかを調べると良いでしょう。

利用する機会が多いクレジットカードがクレカ積立に対応していれば、商品の積み立てで獲得したポイントを活用しやすいといえます。

クレジットカードを新しく作成する場合や、クレカ積立に対応したクレジットカードを複数枚持っている場合は、以下を基準に選ぶ方法があります。

- ポイント還元率の高さ(ポイント還元率重視で証券会社とクレジットカードの組み合わせを選ぶ)

- 商品のラインナップ(投資経験が浅く、選択肢が多いとかえって投資先を選びきれない人は、商品数が厳選されている証券会社でクレカ積立をする)

- 証券会社の使い勝手の良さ(会員向けWebサイトの見やすさやスマホアプリの使いやすさなどをもとに、使い勝手の良い証券会社を選ぶ)

クレカ積立をするクレジットカードと証券会社の選定基準

Q.複数の証券会社でクレカ積立はできる?

複数の証券会社でクレカ積立をすることは可能です。複数の証券会社でクレカ積立を利用すると、毎月5万円を超える金額を積み立てることもできます。

ただし、新NISAの口座は1人につき1つの金融機関でしか開設できません。また、つみたてNISAの口座を開設する金融機関を変更できるのは、1年に1回のみです。

取り扱い商品数やポイント還元率などを比較し、つみたてNISAを利用する金融機関は慎重に選びましょう。

【編集部からのお知らせ】投資信託の選び方や投資についてもっと詳しく学べる動画の紹介

これから投資を始めてみたい、どんな商品を選べばいいか学びたいと思った方へ、解説動画をご紹介します。

Global Financial School(外部サイト)が制作した以下の動画「長期投資の商品選び5つのポイント」では、長期投資に向いている投資商品の選び方を学ぶことができます。

また、投資そのものをしっかり学びたいという方には、Global Financial Schoolが運営する投資講座(動画)もあります。講師が詳しく解説した動画を無料で受け取れます。

※このお知らせは、本記事の監修者とは無関係です。

クレカ積立であれば、毎月の積立金額に応じたポイントを獲得することが可能です。また、100円や1,000円といった少ない金額から積立投資を始められます。将来に向けた資産形成を始めようと考えている方は、クレカ積立を利用してはいかがでしょうか。

- 証券会社とクレジットカードの組み合わせによっては、1.0%を超えるポイントを還元してもらうことも可能

- 積み立ての設定をしたあとは自動的に商品が買い付けられていくため、手間や時間をかけることなく積立投資ができる

- 100円や1,000円といった少ない金額から積み立てができるため、投資の初心者でも気軽に始めやすい

「ドルコスト平均法」と呼ばれる定額購入法を行うことになり、初心者にもおすすめです。