クレジットカード

クレジットカードの作り方を解説!発行の流れや初心者向けおすすめカード紹介も

ネットショッピングやサブスクなど、カード払いが前提のサービスが増える中、新しくクレジットカードを作ろうと考えている人も多いでしょう。*

クレジットカードを作る際に必要なものは、本人名義の銀行口座と、本人確認書類です。

クレジットカードの申し込み方法は、オンラインでの申し込み、店頭・窓口での申し込み、郵送などの申し込みがあります。

また、クレジットカードを作るには入会審査があるので、申請しても必ず持てるというわけではありません。

この記事では、初心者にもわかりやすくクレジットカードの作り方・選び方・注意点を解説します。

この記事ではこんなことがわかります

- クレジットカードを作る基本的な流れ

- カードの申し込み方法と必要なもの

- クレジットカードの審査は学生や無職の場合でも通れるのか

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

気になる内容をクリック

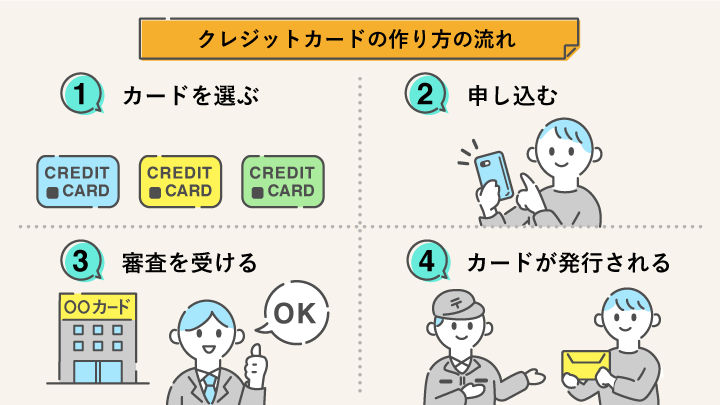

クレジットカードの作り方を4つのステップで解説

クレジットカードを作るまでには、以下の4つのステップがあります。

- どのカードを作るか選ぶ

- カード会社に申し込む

- 審査を受ける

- カード会社と契約してカードが発行される

純粋に「作り方」だけでいうと手順は「申し込み→審査→発行」となりますが、多くの場合その手前に「どのクレジットカードに申し込むかを選ぶ」が入ります。

というのも、クレジットカードはさまざまな会社から多種多様なものが発行されているため、その中からどれが自分にふさわしいのか選び出さなくてはならないのです。

この「カードを選ぶ」ステップはとても重要なので、「クレジットカードを選ぶときのポイント5選」の項目で詳しく解説しています。作るカードがまだ決まっていないという人は参考にしてみてください。

すでに作りたいクレジットカードが決まっていて、シンプルに「作り方」を理解したいという人は、このまま続けて「申し込み方法」の項目から読み進めていただければと思います。

クレジットカードの申し込み方法には3つの種類がある

クレジットカードを作る際は、クレジットカード会社に申し込みをする必要があります。申し込みの手順は会社ごとで少しずつ違いますが、一般的には次の3つの申し込み方法があります。

- オンラインでの申し込み

- 店頭・窓口での申し込み

- 郵送での申し込み

1つずつ、詳しく見ていきましょう。

オンラインで申し込みをする作り方

クレジットカードの作り方として現在主流となっているのが、このオンラインで申し込む方法です。専用のWebフォームに必要事項を入力して申し込む方法で、「時間や場所を選ばない」メリットがあります。

また、オンラインで申し込むことでカード発行までの時間を短縮できたり、入会特典として優遇が受けられたりする可能性もあります。

Webフォームでは画面の指示に従って必要事項を入力していきますが、入力を求められる内容は一般的に次のような項目が中心です。

- 【本人の基本情報】氏名・性別・生年月日・住所・メールアドレス・支払口座 など

- 【収入に関する情報】職業・勤務先名と電話番号・社員数・勤務年数・自宅の居住形態・居住年数・住宅費用(ローン)の有無 など

- 【サービスについて】カードの利用目的・暗証番号の設定・カード刻印名(半角英字)・リボ払いの設定・キャッシング枠の設定・家族カード/追加カード/ETCカードの申し込みについて・国際ブランドの選定 など

オンライン申し込みで入力する主な項目

これらの必要事項を入力したら、次に運転免許証などの本人確認書類を送付します。スマホなどで書類を撮影して画像をアップロードする方法か、書類のコピーを後日郵送する方法があり、提出が終われば申し込みは完了です。

なお、この記事では「初めて作る人におすすめのクレジットカードを紹介」の項目で、オンラインで申し込みができるクレジットカードを紹介しています。

店頭や窓口で申し込みをする作り方

デパートなどの小売店や銀行などの金融機関が発行するクレジットカードでよく見られる方法で、店頭や窓口などで実際に担当スタッフと対面しながら申し込みの手続きを進めます。

「早ければその場で審査・カード発行まで完了する」「不明点があればその場で聞きながら申し込める」メリットがある一方、「店頭まで足を運ぶ手間と時間がかかる」デメリットがあります。

また、申し込みに必要な本人確認書類などがないと手続きができない可能性があるので、忘れずに持っていくようにしましょう。

申し込み時に記入が求められる項目については、オンラインでの申し込みと基本的には同じです。

郵送で申し込みをする作り方

専用の申込用紙を入手して、必要事項を記入し郵送する方法です。郵送してクレジットカード会社に届くまで時間がかかる点がデメリットですが、オンラインのように通信環境に左右されず、パンフレットなどを見て確認しながら記入できる安心感もあります。

記入する項目は基本的にオンラインでの申し込みと同じで、本人確認書類も同封して郵送するのが一般的です。

記載内容に不備などがあると、最悪の場合修正して再提出となり余計に時間がかかってしまうので、記入漏れやミスがないよう、よく確認しましょう。

クレジットカードを作る際に必要なものは2つある

クレジットカードに申し込む際には、少なくとも次の2点がすでに用意されていなくてはなりません。

- 本人名義の銀行口座

- 本人確認書類

カードの名義と同じ本人名義の銀行口座

クレジットカードの決済は販売信用とも呼ばれる、信用をベースにした後払い決済サービスです。クレジットカード会社は買い物の代金を立て替えて、後日利用者の口座から利用額を引き落すシステムになっています。

そのため、クレジットカードを作るには銀行口座を持っていることが必須条件となります。カードを作りたいが口座がまだないという場合は、まず銀行で口座を開設する手続きをしましょう。

また、銀行口座の名義とクレジットカードの名義は一致していなくてはなりませんので、申し込みの際にはこの点も注意が必要です。

カード会社が指定する本人確認書類

クレジットカードの契約時に本人確認を行うことは法律上の義務であるため、本人確認書類は必ず提出が求められます。日本クレジット協会のホームページでも次のように記載されています。

「犯罪による収益の移転防止に関する法律」(いわゆる「犯罪収益移転防止法」)により、クレジット会社は、クレジットカードの発行やご融資のお申込みを受けた際に、お客様が申込みのご本人であることを確認させていただく、本人を特定するための本人確認書類を提示(送付)していただき、その記録を一定期間保存することが義務付けられています。

さらに、2020年10月1日の犯罪収益移転防止法の改正で、本人確認のルールは次のように定められました。

- 郵送やWeb経由など非対面で申し込みをする際は本人確認書類が2点必要

- 本人限定郵便でカードを受け取るときの本人確認書類は顔写真付きのものでなくてはならない

クレジットカード会社によって違いはありますが、申し込みに必要な本人確認書類は主に次のような書類(原本またはコピー)です。

- 運転免許証、運転経歴証明書

- 在留カード、特別永住者証明書

- マイナンバーカード(個人番号の「通知カード」は不可)

- 旅券(パスポート) など

①写真付き書類

- 各種健康保険証

- 国民年金手帳

- 母子健康手帳

- 印鑑登録証明書

- 戸籍謄本・抄本

- 住民票の写し・住民票記載事項証明書 など

②写真なし書類

このうち、写真なし書類しか用意できない場合には、追加で書類提出が求められることもあります。事前に確認するようにしましょう。なお、本人確認書類についてはクレジットカードの本人確認の記事でも詳しく解説していますので、参考にしてみてください。

現住所を確認できるものが必要なケースも

上記の本人確認書類で住所が確認できれば問題ありませんが、本人確認書類に記載の住所と現住所が違っている場合は追加で現住所が確認できる書類の提出を求められる可能性があります。

クレジットカード会社によっても違いますが、次のような現住所が記載された書類だと認められるケースが多いようです。

- 公共料金の領収書(電気、電話、水道、ガス、NHK受信料など)

- 国税または地方税の領収書・納税証明書

クレジットカードを作るには入会審査がある

クレジットカードの申し込みが完了すると、次は審査のステップになります。審査についてはクレジットカードの審査の記事や審査なしのクレジットカードの記事でも詳しく解説していますが、「審査が甘い」カードや、まして「審査なし」のカードは基本的に存在しません。

それは法的にありえないからです。クレジットカード会社に関する法律の1つ「割賦販売法」では、「第三十五条の三の三」の条文で「個別支払可能見込額の調査」をするようカード会社に義務付けています。

<割賦販売法第三十五条の三の三>

個別信用購入あつせん業者は、個別信用購入あつせんに係る購入又は受領の方法により購入される商品若しくは指定権利の代金又は受領される役務の対価に相当する額の受領に係る契約(以下「個別信用購入あつせん関係受領契約」という。)を締結しようとする場合には、その契約の締結に先立つて、経済産業省令・内閣府令で定めるところにより、年収、預貯金、信用購入あつせんに係る債務の支払の状況、借入れの状況その他の当該購入者又は当該役務の提供を受ける者の個別支払可能見込額を算定するために必要な事項として経済産業省令・内閣府令で定めるものを調査しなければならない。

これは、クレジットカードを作りたいという人に十分な支払い能力があるかを調べるよう義務付けたもので、その調査が「審査」に当たります。

信用をもとに成り立つクレジットカードで審査は不可欠

クレジットカードを作るのに審査が必要と法律でも定められているのは、クレジットカードが信用をもとに成り立つ仕組みだからです。

カード会社は、「利用者が後でお金を支払ってくれる」と信用して買い物の代金を立て替えます。こうした信用が前提の決済サービスを維持するには「その人に後でお金を支払う能力が本当にあるのか」を確かめる必要があり、審査が不可欠となるのです。

クレジットカードの審査では属性情報と信用情報が見られる

具体的に審査でどのようなことがチェックされるかという基準は公表されていませんが、一般的には大きく分けて「本人の属性情報」と「信用情報」の2つが重視されるといわれています。

本人の属性情報とは、その人に支払い能力があるかを判断するための情報で、次のような項目があります。

- 職業

- 勤務先

- 年収

- 家族構成

- 住まい(持ち家or賃貸) など

属性情報

信用情報とは、その人が信用できる人物かを判断するための情報で、次のような内容がチェックされます。

- クレジットカードの契約内容

- クレジットカードの利用履歴

- ローンの借り入れ状況

- ローンの返済状況

- 残債額 など

信用情報

これらは「その人の信用の履歴」という意味合いでクレジットヒストリー(クレヒス)とも呼ばれ、信用情報機関というところに登録されています。クレジットカード会社は信用情報機関に照会を行って、申し込んだ人の信用情報をチェックします。

支払の遅延や滞納などのトラブル・事故を過去に起こしていると審査に通らないことがあるため注意が必要です。

審査結果が数分で通知されるケースや在籍確認が省略されるケースもある

属性情報と信用情報は、カード会社によって違いはあるものの基本的に次のような流れで確認されます。

- 申し込み内容の審査(本人の属性情報のチェック)

- スコアリング方式での採点(全ての評価項目を採点)

- 信用情報の照会(クレヒスをチェック)

- 在籍確認(この時点で信用力が十分にあると判断されれば、ない場合も多い)

- 発行の可否決定

- 審査結果の通知

クレジットカードの審査の流れ

「2」のスコアリング方式とは、申し込み内容をコンピューターで点数化するシステムで、数分で審査通過が通知されるケースもあります。

また「4」の在籍確認は、カード会社が申し込み者の勤務先などに電話をかけ、記載された職場に在籍しているかを確認します。ただし、スコアリング方式やクレヒスなどで信用情報が十分と判断された場合は在籍確認が省略されるケースもあります。

学生でもクレジットカードは作れるの?

2022年4月1日から民法の改正で「満18歳以上で成年」と見なされるようになり、クレジットカードも親権者の同意書なしで発行できるようになりました。

学生がクレジットカードを作る場合は、学生限定のカードがおすすめです。一般的に、高校生を除く18歳以上30歳未満の学生(大学院、大学、短期大学、専門学校、高専4・5年生)であることが申し込みの条件です。

こうした「学生限定」あるいは「学生申し込み可」のカードなら、学生でも審査に通りづらいということはないでしょう。仮にアルバイトをしていない収入0円の学生でも、学生専用カードなら作れる可能性は十分にあります。学生におすすめのクレジットカードの記事も参考にしてください。

無職でもクレジットカードは作れるの?

一般的には、収入のない無職の人がクレジットカードの審査に通るのは難しいといえるでしょう。

ただし、楽天カードやエポスカードではWebの申し込みフォームに「お勤めされてない方」など無職の人でも選べる選択欄があることから、無職でもクレジットカードを作れる可能性はゼロではなさそうです。

たとえば主婦(主夫)の場合、本人に収入が無くてもパートナーの収入しだいでは問題なく審査に通るケースがあります。また年金受給者の場合は、年金が安定した収入と見なされ審査上は無職にならないケースもあります。

無職の人とクレジットカードの関係については、無職のクレジットカードの記事でも詳しく解説しています。また、収入がなく審査が不安な人や、どうしても審査通過が難しそうな人は、デビットカードなど他のキャッシュレス決済サービスの利用を検討するのも1つの方法です。

クレジットカード会社と契約するとカードが発行される

審査に無事通過したら、クレジットカード会社との契約に進みます。契約の手続きは会社によって異なるため、各社の指示に従ってください。

契約が完了するとクレジットカードが発行されますが、カードを受け取るには大きく3つの方法があります。

クレジットカードの3つの受け取り方法を解説

クレジットカードの受け取り方法には、主に次の3つがあります。それぞれにメリット・デメリットがあるので、自分にとって便利な方法を選ぶようにしましょう。

| 店頭受け取り | ・最寄りの店頭や窓口でカードを受け取る方法。 ・受け取る際に印鑑や身分証明書などが必要な場合もあるため、事前に確認を。 ・申し込みから店頭で行えば、最短即日発行が可能なケースもある。 |

|---|---|

| 郵送受け取り | ・自宅など指定した住所にカードを郵送してもらう方法。 ・悪用防止のため「本人限定郵便」で送られてくるため、受け取りは原則本人のみ。 ・郵送のタイムラグが発生するので、申し込みからカード入手まで最短でも1日以上かかる。 |

| デジタル発行 | ・クレジット番号付きのデジタルカードが作成され、パソコンやスマホなどですぐに利用できるという方法。 ・実物のクレジットカードは後日郵送される。 ・最短即日発行が可能なケースもあるが、デジタル発行に対応していないカードもあるため事前に確認が必要。 |

郵送の場合は本人が不在だと受け取れない

3つの受け取り方法のうち、郵送受け取りは特に注意が必要です。クレジットカードは基本的に本人限定郵便で送られ、受け取れるのは本人のみとなるためです。

また、受け取り時には「顔写真付きの公的証明書」の提示が必要(運転免許証・パスポート・マイナンバーカードなど)となります。

もし配達時に本人が不在だった場合は配達員が郵送物を持ち帰ってしまうので、不在票が入っていたらすぐに再配達の手続きを行い、確実に本人が受け取れる日時を指定しましょう。ずっと受け取れない状況が続くと、最悪クレジットカードの申し込み自体が取り消しになってしまう可能性もあります。

カードの届け先に間違いがあったときはすみやかにカード会社に連絡する

カードを郵送受け取りにしたにもかかわらず、不在票も入っていないのになかなか届かない場合は、届け先が間違っている可能性があります。申し込みの際に記載した郵便番号や住所に不備があると自宅には届きません。

このようなケースでは、クレジットカードは一度カード会社の方に返送されるのが一般的ですが、何もせず放置しておくと最悪の場合「解約」扱いになる恐れがあります。

解約になってしまうと、最初から申し込みの手続きを行わなくてはならず、信用情報としても「クレジットカードを一度申し込んで解約した」ことが記録されてしまうので、あまり得策とはいえません。

郵送受け取りにしたのにカードが届かないときは、すみやかにカード会社に連絡して確認するようにしましょう。

クレジットカードの発行や受け取りで要注意のポイントを紹介

カードが届いたら、まず券面に記載された内容に間違いがないかを確認しましょう。そして署名欄(カードの裏面にある)に署名をしましょう。署名のないクレジットカードは無効です。

漢字・カタカナ・ローマ字のどれで書いても署名はOKですが、買い物の際などにサインを求められた時も同じ署名を書く必要があるので、書き慣れたものが良いでしょう。クレジットカードのサインの記事も参考にしてください。

それから、クレジットカードが発行されたら、同時に公式Webサイトのマイページや公式アプリなどに登録することをおすすめします。カードの利用状況を確認したり住所変更などの手続きができたりと便利であることに加えて、「マイページでのエントリー」や「アプリのダウンロード」が入会キャンペーンの条件になっている場合もあります。

このほか注意が必要なのは、年会費が前払いのクレジットカードの場合です。こうしたカードでは発行時に年会費が請求されるため、あらかじめ確認しておきましょう。

クレジットカードを作る際に注意すべきこと

ここまでクレジットカードの作り方について、申し込みから受け取りまでの流れを見てきました。ここでは、その全体を通して注意しておきたいポイントをいくつか紹介します。

同時または短期間で複数のカードに申し込まない

これはクレジットカードの審査に関係する注意ポイントです。クレジットカードに申し込んだ情報は信用情報機関に登録され、その記録は他のカード会社も閲覧できます。

ですので、同時あるいは短期間で何枚ものクレジットカードに申し込んでいると、クレジットカード会社は多重申し込みの事実を知ることができ、「お金に困っているのでは?」「多重の支払いを抱えてしまうのでは?」と支払い能力に不安のある人と判断して審査で落としてしまう可能性があるのです。

クレジットカードは1枚ずつ申し込むのが良いでしょう。もし既に別のカードに申し込んでいる場合は、その審査結果が出るのを待って、そこから6ヶ月以上あけて次のカードに申し込みをしましょう。申し込み履歴が信用情報機関に保存されるのは6ヶ月程度とされているので、その期間を空ければ多重申し込みとは見なされないと考えられます。

属性情報や信用情報は正しく記入する

単なるミスであれ故意であれ、間違った内容を申し込み時に記入・入力することは避けるようにしましょう。

仮に悪意がなくても、申し込み時に記入漏れやミスが多いとその人の信用が不安に思われてしまう可能性もあります。さらには、「本人ではなく第三者が申し込んでいるかもしれない」とカード会社がとらえてしまい、審査に不利な判断をされてしまう恐れもあります。

まして故意に虚偽の内容を記入・入力した場合は、発覚すると審査に落ちるだけでなく信用情報機関にも記録が残ります。そうすると、その後にクレジットカードや住宅ローンに申し込んだ場合も審査で不利になる可能性があります。

クレジットカード会社は、信用情報機関に登録された情報と申し込み時の申告内容を照らし合わせながら、情報を精査しています。ですので、虚偽で記入・入力された内容は必ず発覚します。故意・ミスを問わず、申し込んでから内容の間違いに気づいた場合は、すぐにクレジットカード会社に電話連絡をして確認・修正をお願いするようにしましょう。

リボ払いやキャッシング機能が本当に必要かを考える

クレジットカードにはリボ払いや分割払い、キャッシングといった機能があります。それぞれ簡単にまとめると次のようになります。

| リボ払い | 毎月、定額で支払うことができる支払いサービス |

|---|---|

| 分割払い | 買い物ごとに支払い回数を指定できる支払いサービス |

| キャッシング | 現金を借りることができるサービス |

これらの機能は、急に高額の出費が必要になった場合や生活資金が足りない場合などに、一時的な助けにはなってくれるサービスといえます。

しかし、どれも手数料がかかるため、最終的には実際に利用した代金よりも多くの金額を支払うことになり、いつの間にか払いきれない金額に膨れ上がってしまう恐れもあります。

クレジットカードを作って利用する際には、こうしたリボ払いやキャッシングの機能が自分にとって必要かどうかをよく考えるようにしましょう。

なお、クレジットカードを申し込む際にはキャッシングの利用可能額を自分で設定することができます。特に利用する予定がない場合は、キャッシングの利用可能額を0円に設定するとよいでしょう。クレジットカード会社としても貸し倒れのリスクが減ることになり、審査をする上で不安な要素が少なくなります。キャッシングの利用可能額は、カード発行後に必要になったタイミングで増枠申請ができます。

スーパーホワイトだとクレジットカードが作りにくいケースもある

過去に金融事故を起こしたなど、信用情報にマイナスの記録が残っている人のことを俗に「ブラック」と呼びますが、それとは対照的に信用情報に何も履歴がない人のことを「スーパーホワイト」と呼びます。

一見何の問題もなさそうに感じますが、スーパーホワイトは金融機関などからお金を借りたりクレジットカードを利用したりした経験がない、つまり「お金を返済した・後払いした」という経験・実績がありません。

すると、その人の支払い能力を客観的に判断する材料がないため、一般的にクレジットカードの審査では不利といわれています。

スーパーホワイトに該当しそうな人は、まず携帯電話の分割払いなどで返済・後払いの実績を作り、信用情報に履歴を残した上でクレジットカードに申し込むと良いでしょう。

クレジットカードを選ぶときのポイント5選

クレジットカードを作るには、当然のことながらどのカードに申し込むかを決めなくてはなりません。既に希望するカードが決まっている人は良いですが、まだの人は数あるクレジットカードの中から自分に合った1枚を選ぶ必要があります。

ここでは、そうしたクレジットカードの選び方について、次のような5つのポイントを紹介していきます。

- カードの使用目的や利用シーンで選ぶ

- 年会費で選ぶ

- ポイント還元率で選ぶ

- 特典や割引・優待で選ぶ

- 海外での使いやすさで選ぶ

クレジットカードの選び方

カードの使用目的や利用シーンを整理してみる

クレジットカードを選ぶ際には、まず自分がどんな使い方をしたいのか・しそうなのかをイメージすることが大切です。主にネットショッピングで使うのか、特定のお店やサービスで使うのか、国内がメインなのか海外でも使うのか、など使用目的や利用シーンを絞ることでそれにマッチしたカードの条件が見えてきます。

たとえばネットショッピングがメインという場合は、自分がよく使うショッピングサイトでポイントが貯まりやすいカードを選ぶのがおすすめです。

デパートやコンビニなど日常の買い物の中で使いたいという場合は、自分がよく利用するお店やサービスをリストアップし、それらの支払いで効率よくポイントが貯まる・優待が受けられるカードを選ぶのも良いでしょう。

携帯料金や光熱費など、クレジットカードで公共料金を支払いたいという場合は、公共料金の支払いでポイントが貯まる・キャンペーンが適用になるカードを選ぶというのも選択肢の1つです。

また、クレジットカードの発行会社に注目してカードを選ぶのも1つの方法です。クレジットカードは銀行系・信販系・流通系・交通系などさまざまな業種の企業によって発行されています。自分がカードを使用する目的・利用シーンがそうした発行会社のタイプとマッチしていれば、受けられる恩恵も大きくなります。

銀行系カードは安定感が魅力

クレジットカード選びの考え方として、自分が既に口座を持っている銀行のカードを作る、というものがあります。

メガバンクから地銀まで多くの銀行でクレジットカードを発行しており、銀行が発行する信頼感やセキュリティ面での安心感が魅力です。

キャッシュカードと一体になったクレジットカードがあったり、ATMの利用手数料が優遇されたりと、便利でうれしい特典も受けられます。

信販系カードはポイントとステータス重視派におすすめ

信販系とはセゾン、ライフ、オリコ、ジャックスなどに代表される信用を販売している会社のことで、車のローンなども信販会社が手がけているサービスの1つです。

こうした信販系の会社はカード発行会社として歴史が長いことが多く、安定したサービスを求める人に向いています。銀行系に比べてポイント還元率が高くポイントが貯まりやすい傾向もあります。

アメリカン・エキスプレス・カードやDiners Clubカードも、この信販系に属しており、ステータス性の高いカードとして人気があります。

流通系カードなら日々の暮らしの中でお得に使える

流通系のクレジットカードとは、デパート、コンビニ、大型ショッピングセンターのような小売流通業者が発行しているカードのこと。発行会社のお店で買い物をしたりサービスを利用したりすると、特典や割引がありとてもお得です。

年会費無料のカードが多いのも流通系の特徴です。よく利用するデパートやコンビニが決まっているという人は、チェックしてみると良いでしょう。

交通系カードはポイント還元率の高さが魅力

Suicaのクレジットカードなど交通系のクレジットカードは主に鉄道会社が発行するカードで、広い意味では航空会社やガソリンスタンドのカードも含まれます。

鉄道会社発行の場合は、交通系ICカードと紐づいている場合が多く、通勤でSuicaやPASMOを利用するという人はクレジットカードからのチャージなどでポイントの優遇が受けられるなど、日々の暮らしの中で得られる特典が魅力です。

ゆうちょ銀行のカードはお得なの?

銀行系のクレジットカードの中に、ゆうちょ銀行が発行するカードがあります。ゆうちょ銀行は、「初めてバイトしたときに給与振込用の口座を作った」というパターンも多く、「初めてのクレジットカードも口座を持っているゆうちょ銀行で」と考える人も多いのではないでしょうか。

ここではゆうちょ銀行の「JP BANK カード 一般カード」の特徴を、代表的なクレジットカードである楽天カードとの比較で見ていきます。

| JP BANK カード 一般カード | 楽天カード | |

|---|---|---|

| 年会費 | 実質無料(初年度は年会費無料。翌年度以降は年会費1,375円(税込)だが、年1回のショッピング利用で無料になる) | 永年無料 |

| ポイント還元率 | 0.5% | 1.0% |

| オンライン申し込み | 可能 | 可能 |

| 発行スピード | 不明(少なくとも即日発行には対応していない) | 最短3日 |

まず、多くの人が「ゆうちょ銀行の窓口で申し込んだらその場でカードが発行されるの?」と気になっているかもしれませんが、JP BANK カード 一般カードは即日発行には対応していません。

窓口で申し込んだ場合も、いったん審査など所定の手続きを経ることになるので、明確に期日は公表されていませんが発行まで1週間~数週間程度はかかると考えておきましょう。申し込みは窓口だけでなくオンラインでも可能です。

JP BANK カード 一般カードはゆうちょ銀行のキャッシュカードと一体型なので、お財布の中がスッキリするメリットがあります。

国際ブランドはVISA、Mastercard、JCBから選択でき、還元率は楽天カードに及ばないものの一般的な水準である0.5%のポイントが付与されます。年に1回以上の利用があれば年会費も実質無料で、初めて作るクレジットカードとしては十分な機能を備えているといえるでしょう。

最初の1枚には年会費無料のカードがおすすめ

クレジットカードを選ぶ際に、年会費がいくらに設定されているかは重要なポイントとなります。年会費が永年無料のものから10万円以上するものまで、カードのランクなどによって幅があるためです。

基本的なクレジットカードとしての機能と標準的なポイント還元率があり、付帯サービスも最小限で良いと考えるなら、最初の1枚は年会費無料のクレジットカードの発行をおすすめします。

ただし、年会費が高いカードもその分ポイントの優遇や充実した特典が設定されていることが多いので、カードの使い方によっては年会費を払うだけの元が取れることもあります。自分のカードの使い方をイメージしながら、総合的に判断すると良いでしょう。

ポイント還元率が高いカードは常時お得に利用できる

ポイント還元率とは、「カードの利用額に対して何円相当のポイントが付与されるか」の比率で、クレジットカードの還元率が高いほど、そしてカードを多く利用するほど、たくさんのポイントが付与されることになります。

ポイント還元率はクレジットカードごとに設定が異なるので、カード選びでは大事な要素となります。一般的にポイント還元率が高いとされるのは1.0%以上が基準とされます。

ただし、ポイント還元率はクレジットカードの特約店で利用したり、年間の利用額が一定額以上だったりするとアップすることがあるので、こうした特約店やキャンペーンの情報も合わせて判断したいところです。

また、貯まったポイントがどんなものやメリットと交換・充当できるのかもクレジットカードごとに大きく違うので、事前に把握しておくと良いでしょう。

入会時の特典や割引・優待などで選ぶ

クレジットカードの中には、新規入会で特典が得られるものも多くあります。そうしたクレジットカードのキャンペーンの内容をもとにカードを選ぶのも1つの方法です。

入会キャンペーンでは、ボーナスポイントが付与されたり、一定の期間だけポイント還元率がアップしたり、さまざまな特典が受けられます。ただし、入会以外に「カードの利用」「Webサイトでのエントリー」「キャッシングやリボ払いの利用」などが適用条件になっている場合もあるので、前もって確認しておきましょう。

また、クレジットカードには入会時以外にも、常時次のような割引・優待が付いていることが多くあります。

- 年会費割引

- 提携施設でのショッピングでボーナスポイント付与

- 全国の飲食店で使える割引特典

- 遊園地や水族館の入場料割引

- カラオケ割引

- 美容院やネイルなどのサロン割引

- スパ・日帰り温泉などの入場料割引

- 舞台・イベントのチケット優待

- レンタカー・カーシェア利用割引

- 海外旅行粗傷害保険

こうした割引や優待サービスの内容もクレジットカードごとで異なるので、カード選びの際に比較検討してみると良いでしょう。

海外で使うなら付帯保険と国際ブランドをチェック

旅行や出張で海外に行くことが多いなら、クレジットカード選びでは次の2つがポイントとなります。

- 旅行保険の有無や条件

- 国際ブランド

旅行保険とはカードに付帯している保険の1つで、旅行中にケガをしたり病気になったりした場合に必要な費用が補償されます。海外でカメラなどの持ち物が壊れた場合の損害を補償してくれるケースもあります。

ただ注意が必要なのは、旅行保険には「自動付帯」と「利用付帯」の違いがあるという点です。

| 自動付帯 | クレジットカードを持っているだけで補償対象となる |

|---|---|

| 利用付帯 | 旅費などをクレジットカードで支払った場合のみ補償対象となる |

保険による補償の適用条件はクレジットカードによって違うので、カードを申し込む前によく確認しておきましょう。

海外での利用が多い場合のもう1つの注意ポイントが国際ブランドです。国際ブランドとは、クレジットカードが世界中で利用できる決済システムを提供しているネットワークのこと。日本で発行されるカードの大半には、次の5つの国際ブランドが付いています。

| ブランド名 | 特徴 |

|---|---|

| VISA(ビザ) | 国際ブランドのなかでも、シェア率が高い。 JCBの会員数が1,400万以上であることに対し、VISAは約34億人。(2019年12月末時点) |

| Mastercard(マスターカード) | 海外での加盟店数が多い。 American Express が6,000万件に対し、Mastercardは8,000万件。 参考:2021年のグローバル・ブランド別 加盟店数|Mastercard |

| JCB(ジェーシービー) | 日本から生まれた、セキュリティ対策が充実した国際ブランド。年中無休で不正利用のモニタリング、覗き見防止など充実した対策が行われる。 |

| American Express(アメリカン・エキスプレス) | 16種類のカードが提供されている。マイル還元に優れたものや保険が充実したものなど、内容はさまざま。 |

| Diners Club(ダイナースクラブ) | 一律の利用上限を設けていないことが特徴。 従来クレジットカードは、最大となる利用上限が設定されるが、Diners Clubは個人ごとに上限が設定されるため、収入によっては輸入車など高額な商品の購入に利用可能。 |

海外で利用する予定があるなら、VISAまたはMastercardを選べば加盟店が多いので困らないでしょう。VISAはアメリカ、Mastercardはヨーロッパでシェア率が特に高いといわれています。どの国際ブランドが選べるかはクレジットカードごとに違うので、申し込みの際には注意しましょう。

このほか、海外への移動などで飛行機に乗る機会が多い人にとっては、航空会社のマイルが貯まるかどうかもカード選びの重要な条件となります。マイルの概要やお得な貯め方については、マイルとはの記事も参考にしてください。

クレジットカードの作り方についてよくあるQ&A

最後に、クレジットカードの作り方について知りたい人が疑問に思いやすいトピックを、Q&A形式でまとめました。

Q.クレジットカードを作るのに何日かかりますか?

クレジットカードに申し込んでからカードを受け取って利用できるまで、どのくらいかかるかはカード会社によって異なります。

一般的に、カードを郵送受け取りにした場合は手元にクレジットカードが届くまで1〜3週間程度が目安です。

その一方、「店頭申し込み+店頭受け取り」や「オンライン申し込み+デジタル発行」といった組み合わせの場合は、最速でその日からクレジット決済が利用できるというクレジットカードも存在します。

最速即日発行が可能なクレジットカードについては即日発行のクレジットカードの記事で紹介しているので、「とにかくクレジットカードをなるべく早く作りたい」という人は参考にしてください。

Q.クレジットカードは使いすぎが怖いのですが、おすすめのカードはありますか?

クレジットカードの使いすぎには、特に注意が必要です。なぜなら、クレジットカードはお金と同じ役割を持つもので、使い方次第では個人の社会的信用にも影響を与えてしまうからです。

ついつい使いすぎてしまい、クレジットカードの支払日に代金が払えないといった事態が起きてしまうと、信用が低下して他のローンも審査が通らないといった影響が出てしまいます。

ですから、どのようなクレジットカードを選んだとしても、使い方は自分で責任をもって管理しなくてはなりません。

それでも、もし自己管理に自信がないという人は、デビットカードやプリペイドカードの使用を検討しましょう。プリペイドカードには「QUOカード」のような使い切りのタイプと、「Suica」「PASMO」「nanaco」「WAON」のようなチャージして繰り返し使えるタイプがあります。

代金後払いのクレジットカードと違い、デビットカードは「口座から即時引き落とし」、プリペイドカードは「前払い」となるため、必要以上に使いすぎる心配がありません。カードの利用にあまり慣れていない人にはおすすめです。

- クレジットカードは信用をもとに成り立つ後払いの決済方法

- クレジットカードの作り方は「申し込む→審査を受ける→発行される」の流れが基本

- 申し込み方法は「オンライン」「店頭・窓口」「郵送」の大きく3種類

- 申し込みには本人名義の銀行口座と本人確認書類が必要

- 審査では属性情報と信用情報をもとに支払い能力がチェックされる

- クレジットカードは学生や無職の人でも作れる可能性がある

- カードの受け取り方法は「店頭・窓口」「郵送」「デジタル発行」の3種類

- 複数のカードに重複して申し込むのは避ける方が良い

- 年会費やポイント還元率のほか、自分の使い方に合うかがカード選びの基準となる

- 最速で即日発行のクレジットカードもある

この記事のまとめ